О безубыточных ценах добычи на основных сланцевых бассейнах в США

Безубыточная цена - цена на нефть, необходимая для прибыльного бурения новой скважины - представляет большой интерес, поскольку она предоставляет информацию о том, как может измениться активность в нефтяном секторе, если цены на нефть будут резко меняться. Его актуальность только возросла за последнее десятилетие с появлением сланцевой нефти в Соединенных Штатах. Сланец имеет более короткий интервал между бурением и добычей по сравнению с морской добычей и другими традиционными нефтяными проектами, что делает его более чувствительным к изменениям цен на нефть.

Средняя цена безубыточности нефти упала на 4 процента (или 2 доллара за баррель) за последний год, до 50 долларов за баррель, согласно последнему обзору энергетического анализа ФРС в Далласе. Верхняя цифра в 50 долларов маскирует некоторые важные различия. Такие районы, как бассейны Мидленда и Делавэра в Пермском бассейне, это очаги активности сланцев, в которых эта цена в среднем ниже, чем в других местах. Существует также разнообразие среди операторов ; например, в Пермском бассейне разброс между безубыточной ценой добычи на разных скважинах по самым последним исследованиям составлял от 23 до 70 долларов:

Повторяющейся особенностью безубыточных цен в энергетическом обзоре в Далласе является широкий разброс по регионам. Опрос не дает конкретного определения «прибыльности», которая зависит от человеческого фактора, который может внести свой вклад в некоторые изменения. Более важным является тот факт, что некоторые районы являются местами с более низкими затратами и более продуктивными скважинами.

Один из способов увидеть это более подробно- рассмотреть безубыточные цены, основанные на моделях, которые вырабатывают энергетические консалтинговые фирмы. Эти модели часто позволяют варьировать предположения о затратах на бурение, уровнях добычи и других факторах в разных областях. Подобно результатам опроса в ФРС-Далласа, безубыточные цены на основе моделей часто демонстрируют значительную изменчивость как внутри, так и между регионами.

Например, безубыточные цены Bloomberg New Energy Finance в Перми варьируются от 46 долларов за баррель в графстве Ловинг до 87 долларов за баррель в округе Рейган. Широкая изменчивость в значительной степени обусловлена качеством породы: скважины в графстве Ловинг, как правило, разрабатываются с более высокой скоростью и меньшими затратами по сравнению с округом Рейган.

Фьючерсный контракт - это обязывающее соглашение о покупке или продаже определенного товара для доставки на определенную дату в будущем. Когда мы ссылаемся на долгосрочную цену фьючерса, мы имеем в виду цену нефти для поставки через пять лет.

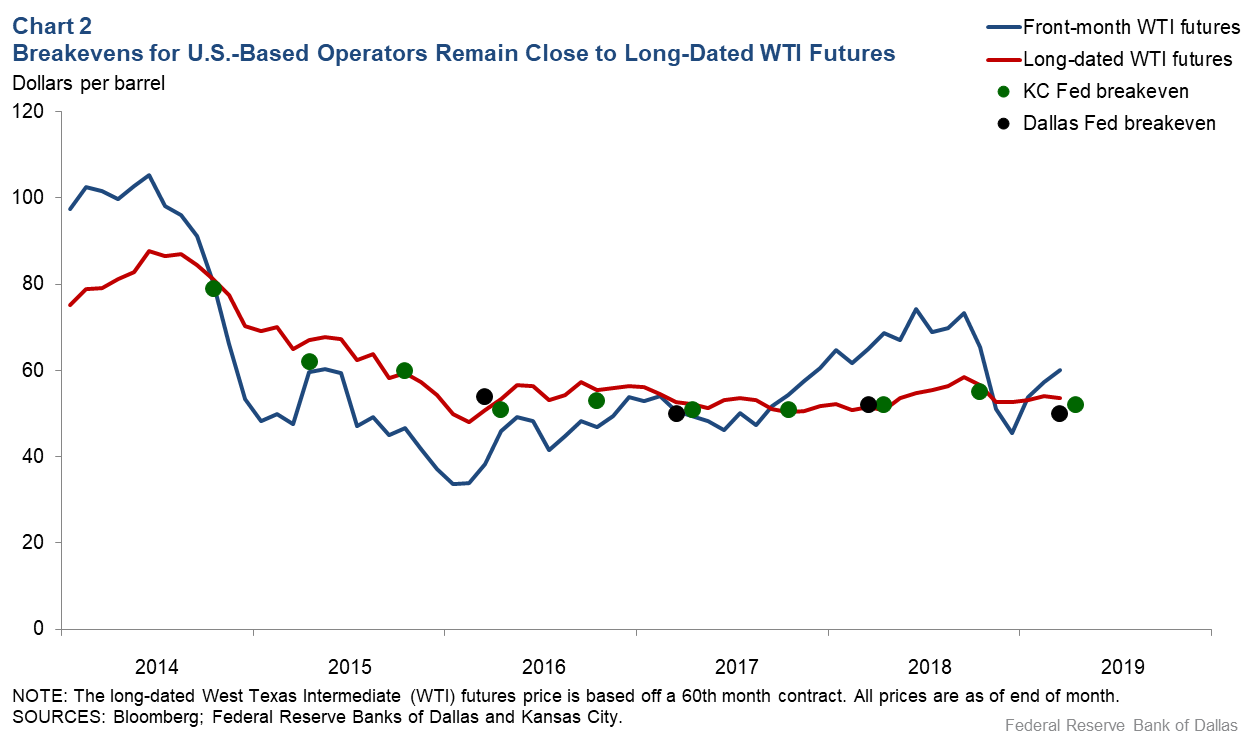

Имея это в виду, существует очень тесная и интересная связь между средними ценами безубыточности и долгосрочным фьючерсным контрактом на Западный Техас. Это верно не только для энергетического обзора Федеральной резервной системы Далласа, но и для энергетического исследования Федерального резервного банка Канзас-Сити.

Как нужно интерпретировать эту цену фьючерсов на нефть? Теоретически, если бы рынок нефти был совершенно конкурентным, цена фьючерса на длительный срок должна была бы равняться предельным издержкам - стоимости производства одной дополнительной единицы - необходимой для удовлетворения долгосрочного спроса.

На самом деле, хотя верно то, что большинство производителей на рынке нефти являются ценообразователями - они производят небольшое количество нефти по сравнению с мировым предложением, а их продукт имеет минимальную дифференциацию - рынок нефти не является совершенно конкурентным: ОПЕК может добавлять или удерживать добычу потому что он работает с резервными мощностями. Тем не менее, есть все еще веские основания полагать, что цена фьючерса на дальние контракты будет тесно связана с предельными издержками предложения.

Рост производства сланца в США, который, вероятно, станет основным источником дополнительного предложения в ближайшие годы, значительно повлиял на предельные издержки предложения, обеспечивая правдоподобную связь между средней ценой безубыточности от ФРС Далласа и ценой фьючерса на дальние контракты.

Горизонтальное бурение и гидроразрыв сделали доступными значительные запасы нефти, которые ранее считались неэкономичными для разработки. Более того, себестоимость этих запасов резко снизилась за последние 10 лет. В более общем плане компании стремятся снизить затраты, связанные с другими, более традиционными нефтяными и оффшорными холдингами. В результате большие объемы нефти прибыльны для добычи по гораздо более низким ценам, чем это было бы возможно раньше.

Последние кривые стоимости нефти иллюстрируют это развитие. Кривая стоимости нефти пытается предоставить информацию о том, сколько дополнительных поставок может быть получено при данной цене нефти. Обычная цена на нефть показана на левой оси. Если кривая вверх крутая, очень высокие цены на нефть необходимы для того, чтобы принести сравнительно небольшие объемы новой добычи. Плоская кривая говорит об обратном.

За последние 10 лет кривые стоимости нефти перешли от очень крутых к длинному ровному участку от 50 до 60 долларов, так как отрасль увеличила ресурсы и цена добычи снизились. Другими словами, добыча сланца означает, что существует гораздо больший объем предложения, который можно задействовать, учитывая гораздо меньшее повышение цен, чем в прошлом:

Хотя участники рынка могут по разному оценивать рынок в зависимости от того, сколько нефти доступно по данной цене, они все знают об общих тенденциях. Они представляют собой силы, которые должны помешать дальним контрактам расти слишком высоко или падать слишком низко. Аналогичным образом, безубыточные цены, сообщаемые участниками энергетического опроса в Далласе, отражают основные тенденции, связанные с предельными издержками поставок на рынке нефти.

Учитывая текущие рыночные цены, добыча сланца в США в этом году продолжит расти. Действительно, недавний отчет Международного энергетического агентства подчеркнул, что добыча сланца, вероятно, станет основной движущей силой в течение следующих пяти лет. Это не исключает возможности значительных колебаний цен на нефть, но указывает на сильную тенденцию к тому, что цены на нефть будут ограничены в ближайшем будущем.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке