Концерн Покровский. Почему его облигации могут быть интересны

18 февраля планируется размещение дебютного выпуска облигаций агрохолдинга Концерн Покровский (1 млрд.р., 9,75/10,11%, 3 года, дополнительная информация здесь: ИК Иволга - Открыта книга заявок на облигации Концерна Покровский (1 млрд.р., 3 года, YTM 10,11%) (profitgate.ru)

Данный выпуск – дебют крупного холдинга. Та ситуация, когда создан масштабный и успешный бизнес, но его внешняя оболочка далека от стандартов публичного рынка капитала. Так, Покровский на сегодня не имеет полноценной консолидации и кредитного рейтинга. Однако выход на облигационный рынок – стратегический шаг, призванный диверсифицировать базу пассивов Концерна. И действия по консолидации группы компаний и внедрению отчетности по МСФО уже ведутся (консолидация должна состояться в 2022 году, получение рейтинга запланировано на 2023 год).

Как отражение серьезности намерений Холдинга, дебютный выпуск имеет избыточное обеспечение (в частности, облигационная группа, куда входят Племзавод «Победа» как эмитент и еще 4 сельхозпредприятия как поручители, предполагает ковенант на снижение нераспределенной прибыли группы ниже 6 млрд.р.).

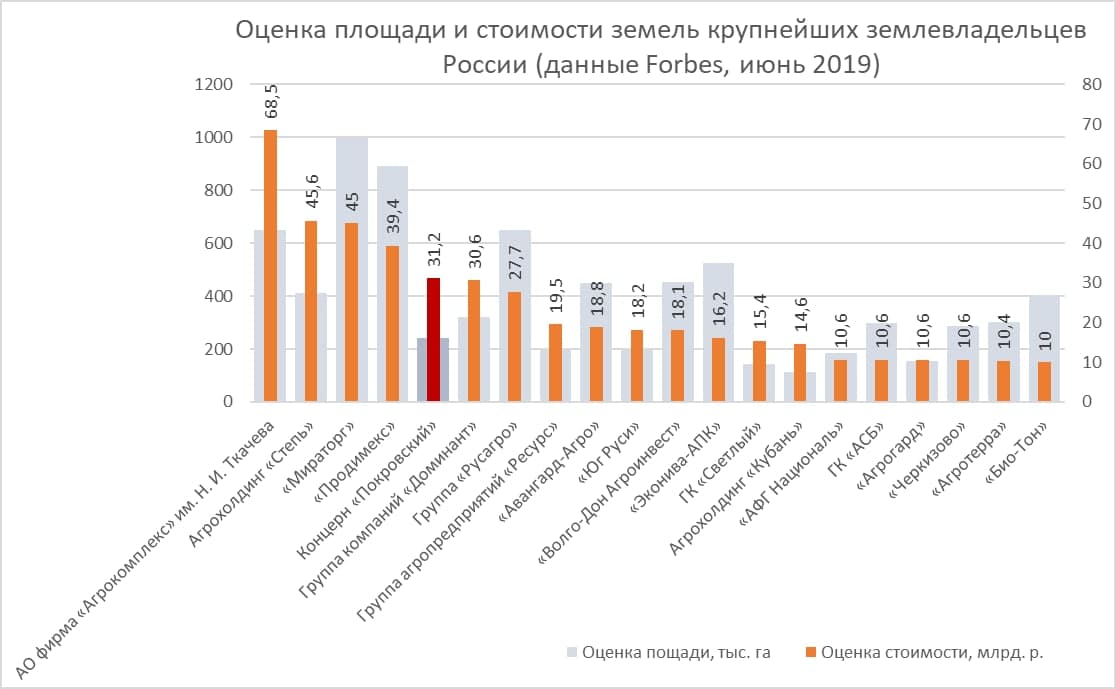

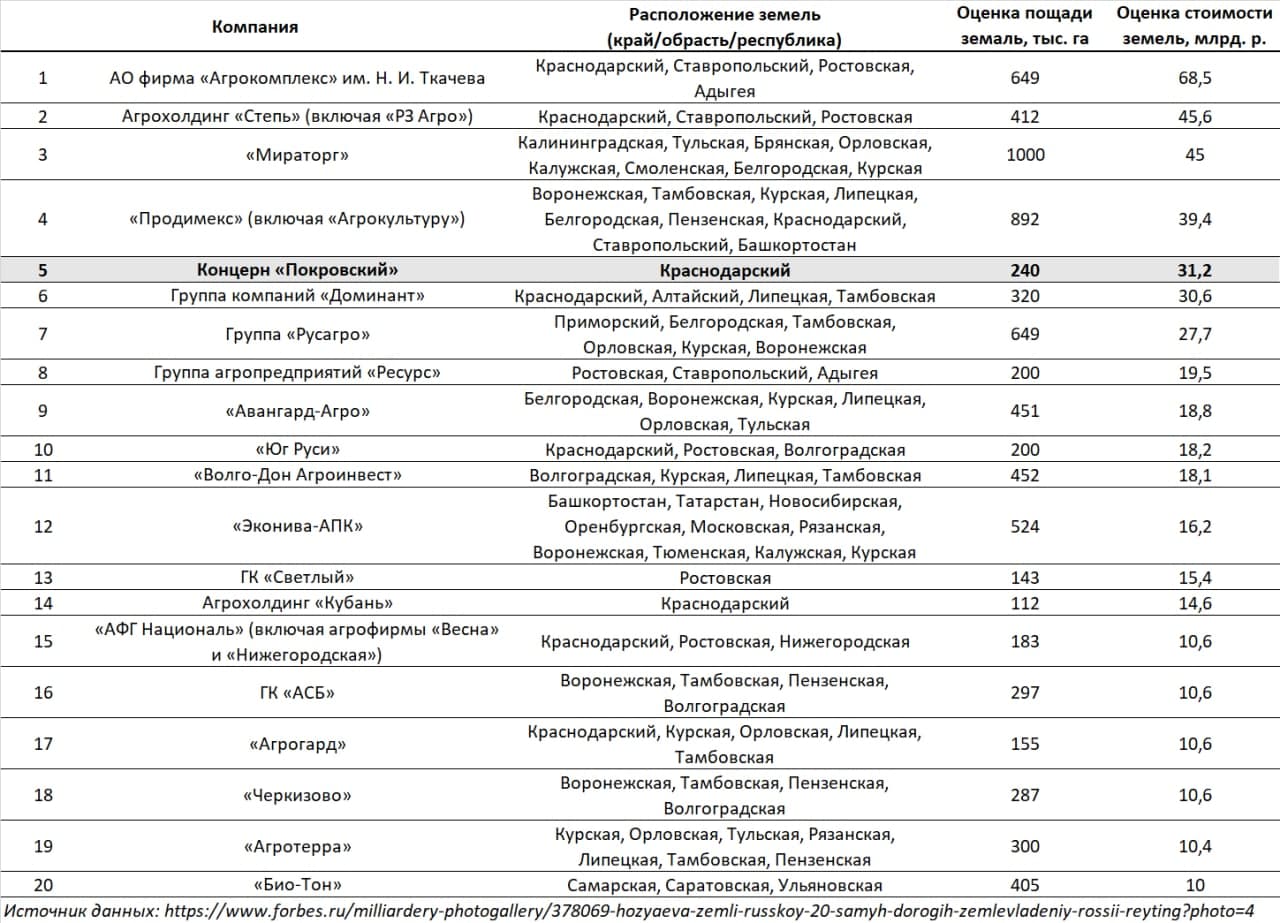

Величина же самого Концерна (основные финансовые показатели Холдинга, а также облигационной группы приведены в презентации выпуска: https://t.me/probonds/4998) отражена в рейтинге крупнейших российских землевладельцев, опубликованном Forbes (https://www.forbes.ru/milliardery-photogallery/378069-hozyaeva-zemli-russkoy-20-samyh-dorogih-zemlevladeniy-rossii-reyting?photo=4).

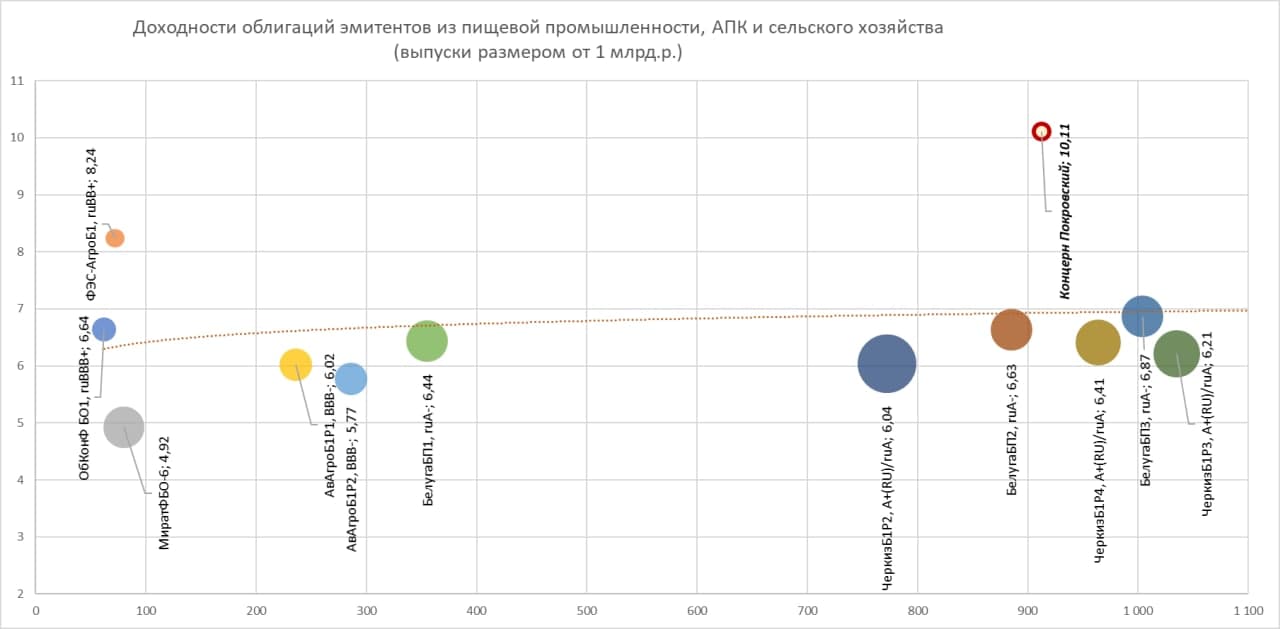

Однако главный, наверно, вопрос – вопрос купонной ставки. Для нового выпуска она составляет не щедрые 9,75% (эффективная доходность 10,11%). Чему есть объяснение. Во-первых, по доступной нам информации Холдинга, диапазон кредитных ставок, под которые занимали деньги компании облигационной группы, в 2019-20 годах составил 2,7-10,6%. И выходить на рынок облигаций со ставкой выше 10% Холдинг не готов. Во-вторых, на российском долговом рынке представлено ограниченное число эмитентов от АПК или пищевой индустрии. И, судя по карте облигационного рынка, Покровский с доходностью 10,11% дает премию к аналогам до 3% годовых (с поправкой на отсутствие рейтинга – наверно, до 1,5-2%). Апсайд по итогам размещения вероятен, по формальным признакам. Отчасти подтверждает предположение и темп сбора заявок на участие в размещении: менее чем за неделю книга предварительных заявок заполнена почти на 70%, тогда как до самого размещения остается еще ровно 2 недели.