Состояние денежного рынка США и долларовой ликвидности

В своей «Бежевой книге» представители большинства округов высказались о повышении цен в их штатах, и согласно опросам менеджеров, ожидается и дальнейший рост цен. В первую очередь это связано с ростом издержек: сбои в логистике, рост цен на сырье, проблемы с наймом из-за снижения мобильности рабочей силе и ковидных ограничений (не хотят прививаться). Частично эти издержки удается переложить на потребителя. Но мы понимаем, что в условиях плохого потребительского сантимента шибко не переложишь и придется жертвовать доходами.

В придачу к этому, многие округа заявляют о замедлении делового цикла, что также не на руку бизнесу.

Вот с такими настроениями, а именно настроениями надвигающейся стагфляции ФРС заходит на заседание, на котором должны решить вопрос о сворачивании QE. С учетом того, что 5-летние инфляционные ожидания переписали 20-летние максимумы выбор у ФРС невелик, уверен, что начнут сворачивать QE и в статье еще одна весомая причина для этого.

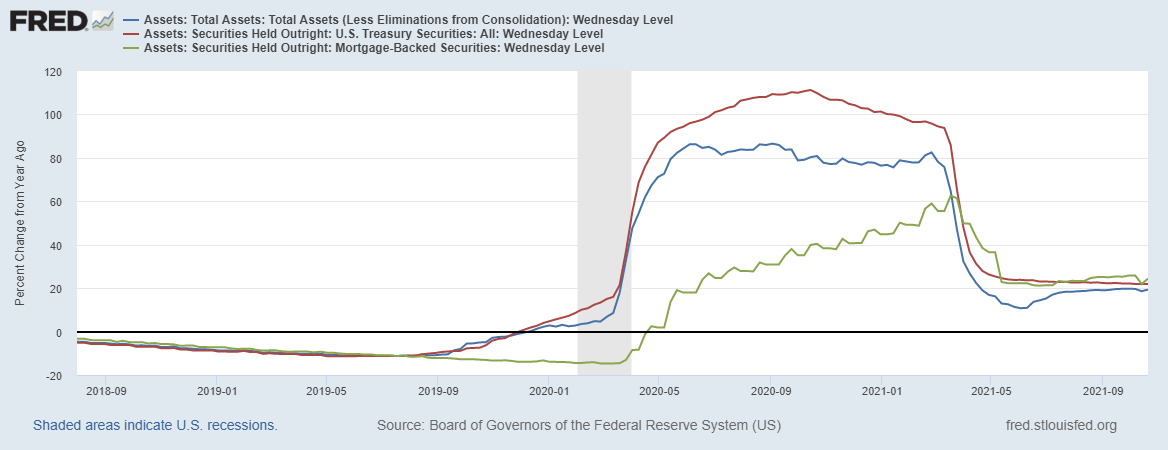

На неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) вырос на 84 млрд долларов

Синяя линия - баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Все показатели стали в плоскость относительно прошлого года, т.е. темпы роста идентичны прошлогодним. Стоит отметить, что выкуп трежерис резко вырос т.к. рост инфляционных ожиданий приводит к распродаже госдолга и приходится оказывать поддержку ценам.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ (среднее за неделю). На текущей неделе счет вырос на 45 млрд долларов. Минфин начал абсорбировать ликвидность из-за роста потолка госдолга на 480 млрд долларов, но пока все это выглядит скромно.

Красная линия – дневные РЕПО для нерезидентов, на прошлой неделе спрос на доллары со стороны нерезидентов немного снизился, но показатель вблизи исторических максимумов.

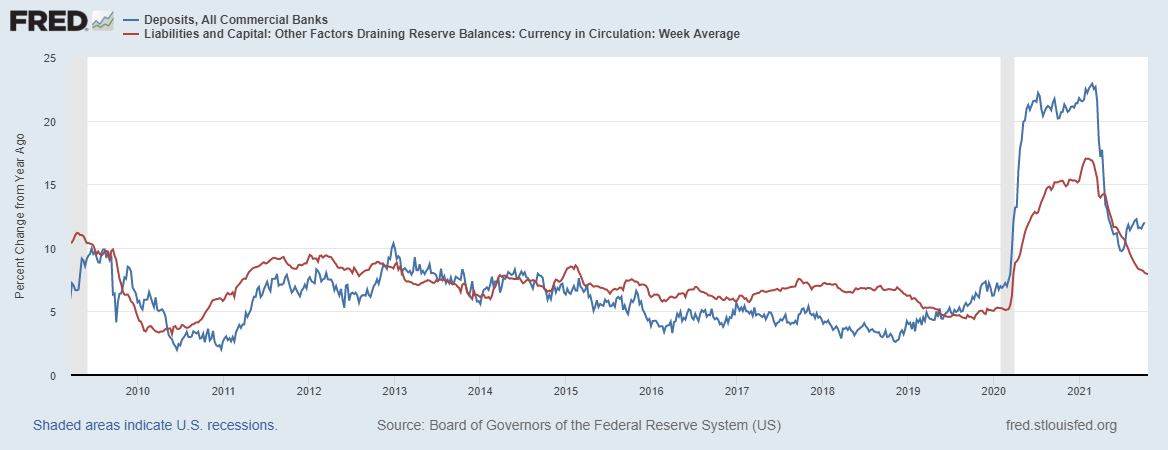

Важные компоненты денежного рынка, которые отображают разное состояние долларовой ликвидности двигались следующим образом: депозиты в коммерческих банках выросли на 22 млрд долларов, а наличка выросла на 0,5 млрд долларов

Красная линия – показатель наличных денег в обращении, нанесен от года к году. На прошлые недели показатель продолжает снижаться относительно прошлого года, т.к. продолжает держаться эффект высокой базы.

Синяя линия – показатель депозитов в финансовой системе США, в годовой динамике показатель остается в боковике, и несмотря на высокую базу прошлого года держится на достигнутом уровне.

Такая ситуация с динамикой вышерассмотренных показателей позволяет доллару оставаться на достигнутых уровнях

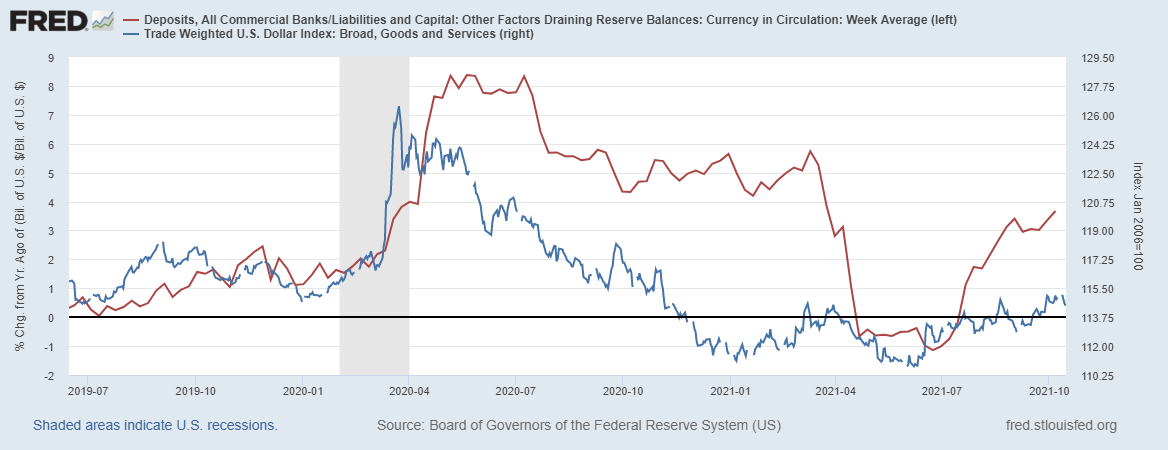

Красная линия – это соотношение депозитов к наличным деньгам, показатель нанесен в динамике от года к году. По сути, если отбросить нюансы, то это один из денежных мультипликаторов. И мы видим, что показатель подрос, и остается на годовых максимумах, оказывая поддержку доллару (синяя линия).

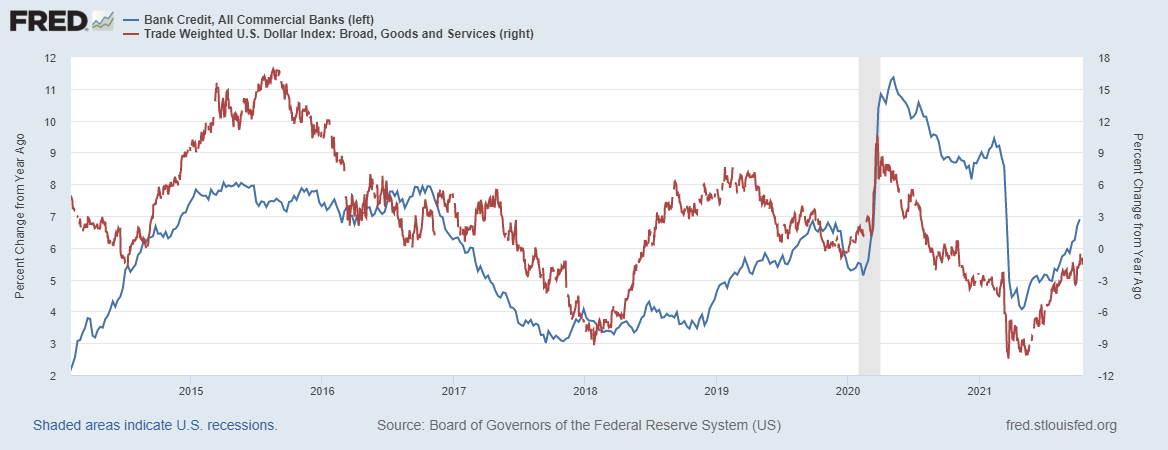

Интересное наблюдение относительно расширение денежной массы – это происходит на росте кредитования, т.е. банки начали создавать деньги, и ФРС вполне может отойти в сторону, т.е. свернуть QE – это еще одна причина для начала таперинг, т.к. рост кредитования и сопутствующий ему процесс создания денег, предполагает рост инфляции спроса

Синяя линия – это годовая динамика кредитования в США. Взял совокупный кредит коммерческих банков. Мы видим, что кредитование продолжает расширяться относительно прошлого года, что говорит о расширении спроса в т.ч. и на доллары – это оказывает поддержку доллару (красная линия).

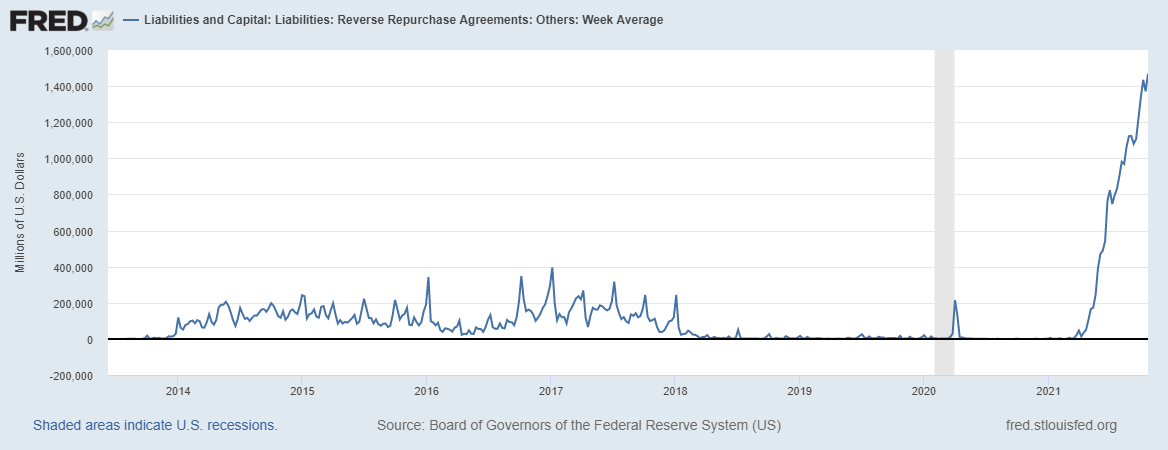

Еще один важный момент в абсорбции ликвидности – это обратные РЕПО коммерческих банков, которые на неделе продолжили рост и переписали исторический максимум

Это говорит о не востребованности ликвидности реальным сектором и это также бал в пользу сворачивания QE.

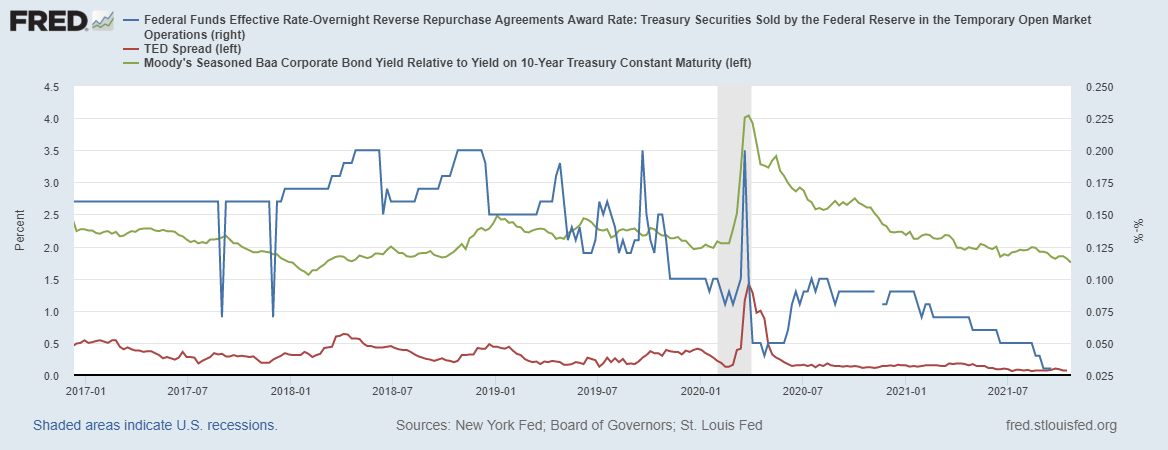

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между ставкой по избыточным резервам и рыночными ставками, показатель продолжает оставаться на 5-летних минимумах, сигнализируя о мягких кредитных условиях.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor), показатель на прошлой неделе снова снизился, что говорит о снижении спроса на доллары на международном рынке.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга также остается мягкой.

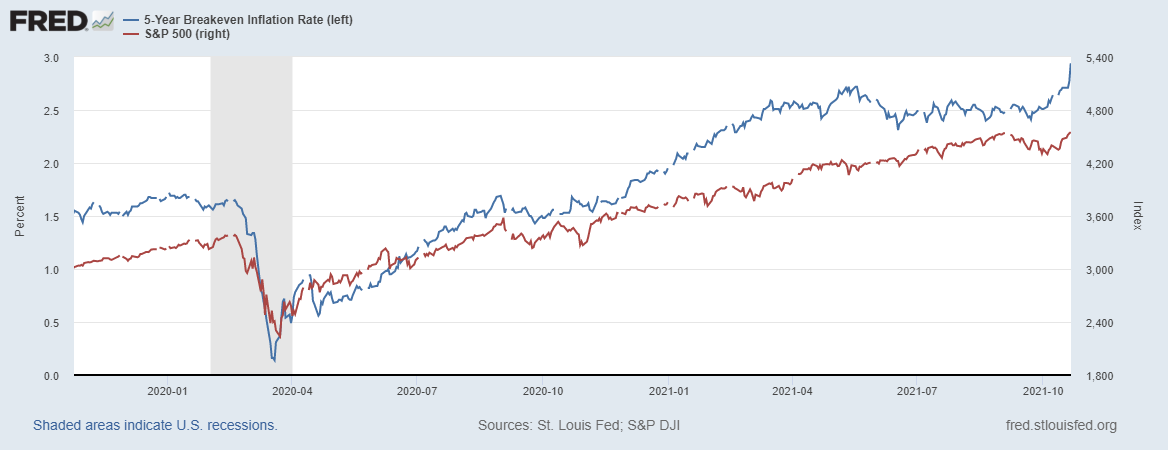

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что на уходящей неделе показатель продолжает расти, и переписал 20-летние максимумы.

Красная линия – индекс S&P500, мы наблюдаем неплохую корреляцию между показателями, т.к. фондовый рынок детерминировал рефляционной политикой ФРС, и на неделе фондовый рынок получил поддержку со сторону инфляционных ожиданий, индекс также переписал исторический максимум.

ВЫВОД

Мы видим, что текущие условия на денежном рынке остаются крайне мягкие – это обеспечивается вливанием ФРС, что явно отпечатывается на динамике ставок и поддерживает инфляционные ожидания, которые также получили поддержку со стороны риторики ФРС в «Бежевой книге».

Мы видим, сто все больше метрик со стороны денежного рынка кричит о необходимости сворачивания QE, даже вернее не сворачивания QE, а невостребованной ликвидности, которая больше не нужна. На мой взгляд, ФРС в ноябре объявит о сворачивании QE, тем более, что конечные сроки уже определены – средина следующего года.

Ввиду перспектив сворачивания QE, проблем с потолком госдолга, перспективами повышения налогов, фазой охлаждения делового цикла: на мой взгляд, коррекция на фондовом рынке еще не завершена. Даже если мы увидим локальный рост, то это лишь будет говорить о расширяющейся коррекции - цикл 2018 года на младших масштабах.

Сворачивание QE приведет к снижению инфляционных ожиданий – это последняя детерминанта оказывающая давление на доллар, и дальше укрепление доллара выйдет на новый уровень.

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.