Инверсия UST давит на индексы, но рынок еще может подрасти

В пятницу, 22 марта, по рынкам рисковых активов прокатилась волна распродаж, события развивались по сценарию декабря 2018 года. Американский фондовый индекс S&P 500 завершил сессию падением на 1,9% до 2800,7 пунктов.

Формальной причиной снижения стала публикация Markit предварительного композитного индекса деловой активности по США за март. Слабая макростатистика срезониловала с сузившимся спредом между доходностями двухлетних и десятилетних американских гособлигаций. Данный спред стал минимальным за десятилетие и составил всего 0,11 процентного пункта.

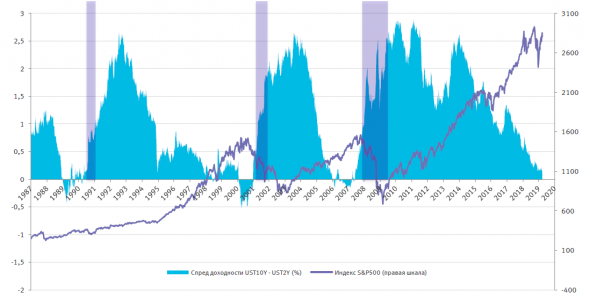

После того как он сократится до нуля и далее уйдет в отрицательную область, в США через некоторое время может наступить рецессия, что хорошо подтверждается имеющимися историческими данными. Моменты инверсии кривой доходности гособлигаций США, динамика котировок индекса S&P500 и периоды рецессии:

Источники: ФРС, Reuters, расчеты Открытие Брокер

ФРС США в рамках таргетирования инфляции и других параметров экономики посредством повышения ставок борется с перегревом экономики и рынков. Рано или поздно эта борьба закономерно приводит к замедлению темпов роста или сокращению ВВП, а также падению котировок рисковых активов. Охладив экономику, регулятор вскоре вновь снижает краткосрочные ставки, сокращая стоимость обслуживания долга бизнеса и домохозяйств и поддерживая стоимость рисковых активов. Экономика и рынки восстанавливаются, после чего начинают расти до следующего витка кредитного цикла.

Начиная с 1965 года, ставки двухлетних и десятилетних облигаций были инвертированы восемь раз, что с небольшим временным лагом неизменно приводило к рецессиям разной глубины. Реакция рынка акций на инверсии и последующие рецессии была предсказуема: шесть раз из восьми индекс акций S&P 500 вскоре начинал падать в рамках «медвежьего» тренда.

Сейчас американский рынок акций ведёт себя нетипично. ФРС действительно постепенно охлаждает «пузырь», но агрессивные распродажи S&P 500 начались задолго до начала периода инверсии доходностей гособлигаций США и задолго до начала рецессии. Мы связываем динамику с большим количеством геополитических рисков – торговыми войнами между крупнейшими экономиками мира и Brexit. Также сказывается длительный период роста цен на активы после необычайно глубокого кризиса 2008 года, который был спровоцирован факторами лишь отчасти имеющим отношение к вышеописанной инверсии кривой доходностей гособлигаций. По-прежнему считаем, что предстоящий спад в рамках очередного кредитного цикла США будет умеренным и в базовом сценарии на горизонте ближайших двух лет не стоит рассчитывать на снижение по S&P 500 ниже 2100-2200 пунктов. Более того, до начала инверсии кривой доходностей оценочно в середине 2020 года ожидается сохранение повышательного тренда. Нигматуллин, Открытие Брокер