Нефть. Ты куда, нефть?

Вот так вот, сидишь почти год, никого не трогаешь, ничего не пишешь, а потом Алексей выкладывает пост в телегу про техничный отскок нефти от нижней границы своего падающего канала, после чего ты поднимаешь голову из своего внутридня и лезешь по остывающим горячим следам смотреть, а шо там глобально происходит с ценой на нефть. И мне есть, что подкинуть в топку идей не только по поводу нефти.

Введение.

Для начала хотел бы разделить цену инструмента и её оценку на 2 вида: 1. Цена в динамике 2. Цена в статике. Это разделение с точки зрения трейдера, я не экономист - если кто-то захочет домахаться до определений. Итак, цена в динамике - это, собственно, и есть движение цены и его оценка. Все тренды, фигуры, локальные экстремумы - в общем, всё то, что помогает определиться с направлением движения, поймать какие-то локальные точки для входа. Это сугубо техническое состояние цены, которое определяется сугубо балансом спроса и предложения продавцов и покупателей на локальном участке графика, где мы можем чётко зафиксировать: "Цена движется отсюда туда!" - и описать это движение.

Куда интереснее оценка цены в статике. Это чисто моё определение и восприятие, но Алексей часто к нему прибегает, говоря о нашем рынке: "Наш рынок снова затащили за уши наверх. А теперь подумайте, люди, а у нас что-то изменилось с февраля?". Иными словами, это просто фундаментальная оценка справедливости цены, оценка состояний перекупленности и перепроданности. Потому что базово на цену влияют внутренние и внешние факторы. Внутренние - ситуация в отрасли или в отдельной компании, внешние - так же в отрасли (смотря, что оцениваем), но и глобально в стране и мире. Если говорить просто, то цена в динамике - это трейдерско-спекулятивная история, цена в статике - фундаментально-экономическая (но не математическая, где мы можем посчитать условный бизнес-план, заложить маржу, сказать, что Р/Е будет такое-то, потому капитализация будет такая-то, следовательно, цена акции будет такая-то, и купить, в итоге, всю компанию по фиксированной цене. Мы всё-таки про трейдинг, инвестиции, а они так или иначе связаны с изменением цены).

Объясню.

При определении справедливости цены приоритетом становится само значение цены. Когда мы приходим в магазин и смотрим на хлеб за 50 рублей, у нас не вызывает цена никаких эмоций (кроме скупердяев и нытиков, которые помнят хлеб по 5 рублей в 2000-ом году). Ведь рядом батон нарезной за 40, хлеб другого вида за 60, за 52 того же вида, но от другого производителя. Всё норм, цена где-то в рынке. А вот если нам его предложат за 500 рублей, мы уже с возмущением спросим, а не объелись ли они просрочки молочки? И сразу же другой пример. Возьмём ручку. Обычную шариковую. За 10 рублей. Нормальная цена. Я, кстати, думал, что они дороже стоят. И вот её предложат за 2 тысячи рублей. А за эти деньги уже базовый паркер можно взять. А если представить абстрактную ситуацию, что вам нужно подписать документы о наследовании состояния в 1 миллиард долларов, у вас с собой нет ручки, а времени - нужно подписать строго до заката солнца, иначе условие наследования не выполнится. При этом вы в глухой Сибири, и на тысячу километров никого нет, но рядом сидит помощник нотариуса и предлагает вам ручку за 100 тысяч рублей? А сейчас она того стоит? Понятное дело, что это гиперболизированная ситуация, и такого не случится (а теперь посмотрите вокруг и подумайте, могли бы вы себе представить подобное состояние дел, загадывая желание на новый, 2022-ой год?). Здесь важно понять то, что в данных случаях цену и её справедливость (не моральную, а экономическую) определяет контекст.

Так у нас возникает оценка самой стоимости, возникают понятия "дорого", "дёшево". Одна и та же цена для одного и того же предмета может быть как дорогой, так и дешёвой в зависимости от контекста. При этом мы обращаемся именно к значению цены. Не как цена хлеба подошла к 50 рублям, был ли отскок от 45 или она пришла в канале с амплитудой колебания в 50 копеек, а 50 рублей это нормально в текущих условиях или нет (Ой, нытик, хорош, а?)? При этом это может быть как фиксированная цена, так (даже чаще) и какая-то вилка цен. 50? 51? 47? Да, всё плюс-минус норм, всё близко, а вот если ничто вокруг не изменилось, но этот же хлеб нам предлагают за 60? 70? В большинстве случаев восприятие цены будет эмоциональным, интуитивным, потому что сознанию человека не за что зацепиться. Кому-то и 50 рублей дорого уже, кто-то готов доплатить 10 рублей и его это не парит, кто-то вообще на цену не смотрит и завтра будет платить 100.

Но мы же с вами на фондовом рынке. И здесь, глядя на график и видя его изменения со временем, наш глаз может уже за что-то зацепиться, чтобы понять, а сколько именно уже дорого, а сколько именно ещё нет, потому что мы видим всё изменение цены со временем и видим, где коллективный разум или крупный игрок считал, что цена достигла своего предела. Если, условно, целый год цена доходила до определённого уровня и не могла его пробить, то есть, там рынок считал, что уже достаточно дорого, а сегодня она его пробила, то нам нужно понять, а что изменилось? Это вопрос чисто технический, например, в рамках многолетнего восходящего тренда или изменились условия, и тогда вопрос, на который нам нужно ответить, на сколько текущая цена является справедливой в рамках изменившихся условий? Так или иначе, мы уже сравниваем текущую цену, но с каким-то конкретным значением цены или ценовым уровнем (Герчик, привет! Правда, я здесь больше про глобальный движ).

К чему я это всё веду, покажу на примере чуть ниже, а пока резюмирую с хлебом за 50. Цена в динамике - это то, как цена подошла. От 5 к 50 за 20 лет высокой инфляции или за 2 недели гиперинфляции. Цена в статике - это то, насколько дорого было 5 рублей за хлеб в 2000-ом году и насколько дорого 50 рублей в 2022-ом (хотя тебе, нытик, всегда всё дорого).

А теперь к чему я это всё.

Нефть. Техника, данные, картинки.

Дисклеймер. Всегда акцентировал внимание на том, что я не фундаменталист и даже из внутридневной торговли никогда не выходил. Что ж... С момента последнего своего поста охренеть каким фундаменталистом я всё ещё не стал. Даже не охренеть пока не стал. Всё мечтаю когда-нибудь. Но на текущий момент, в текущей точке графика у меня есть определённые наблюдения, определённые замечания и определённые вопросы, с чем и хочу поделиться. На истину не претендую.

Техника.

Для начала, держа в голове всё, что я писал выше, глянем на график неделек нефти:

Рис. 1. 1W. CFD Brent.

За всю историю торгов нефти мы имеем 3 заброса цены выше 100$: 1. В 2008-ом 2. В 2011-ом и 3. В 2022-ом. Все три заброса были на очень сильных растущих трендах. Все три тренда перед финальным забросом на 100$ встречали сопротивление (точки 1, 2, 3 (точка 3 ещё дублирует хай от 03.10.18)) и откатывались на коррекции к предыдущим локальным лоям, после чего уже прямиком от этих локальных лоёв уходили на свою сотку. Сегодня, 28.09.22, мы как раз бьём уровень, сформированный хаем 3. И вот тут встаёт вопрос, куда дальше?

При выносе 2008-го года цена пробила этот уровень, не поперхнувшись, и продолжила валиться дальше. Пробой был 14 октября. В модель кризиса по Алексею укладываемся как раз вплоть до тайминга. На выносе 2011-го года от уровня отскочили. Итого, 1 раз пробили, 1 раз отскочили. Хотя текущее движение чисто визуально мне больше картинку 2011-го года напоминает.

Рис. 2. 1D. CFD Brent, цена относительно начала военной операции.

При этом если посмотреть цену относительно текущих событий (Рис. 2), то мы находимся ниже значений до начала военной операции. Как тут не сказать: "А теперь подумайте, люди, а у нас что-то изменилось с февраля?". Понятное дело, что нефть сама в себе, живёт по своим законам, довольно инерционная в плане реального потребления и спроса, плюс кризис грядёт.

Данные.

А если накрутить немного другого контекста?

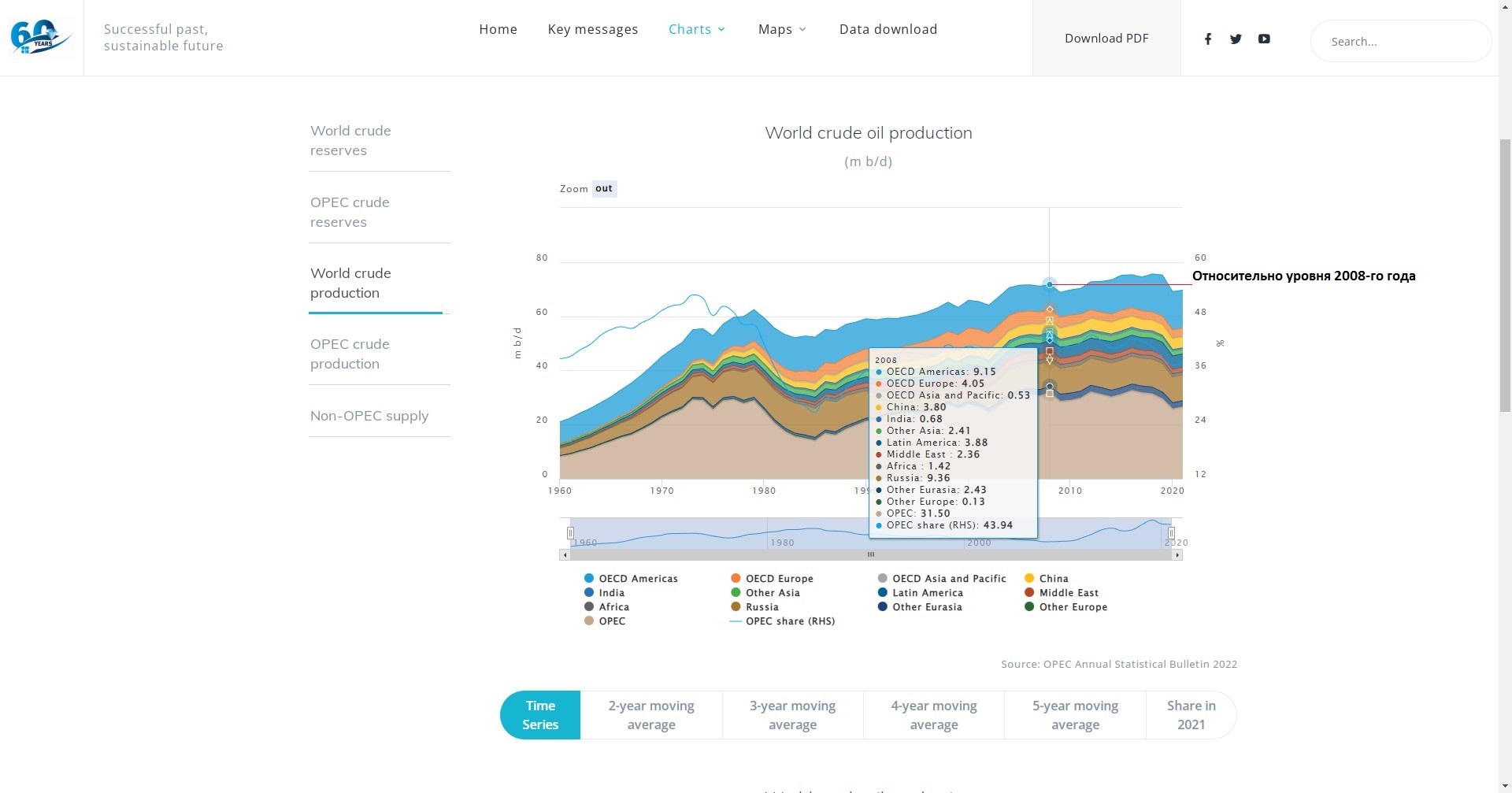

Рис. 3. График производства нефти.

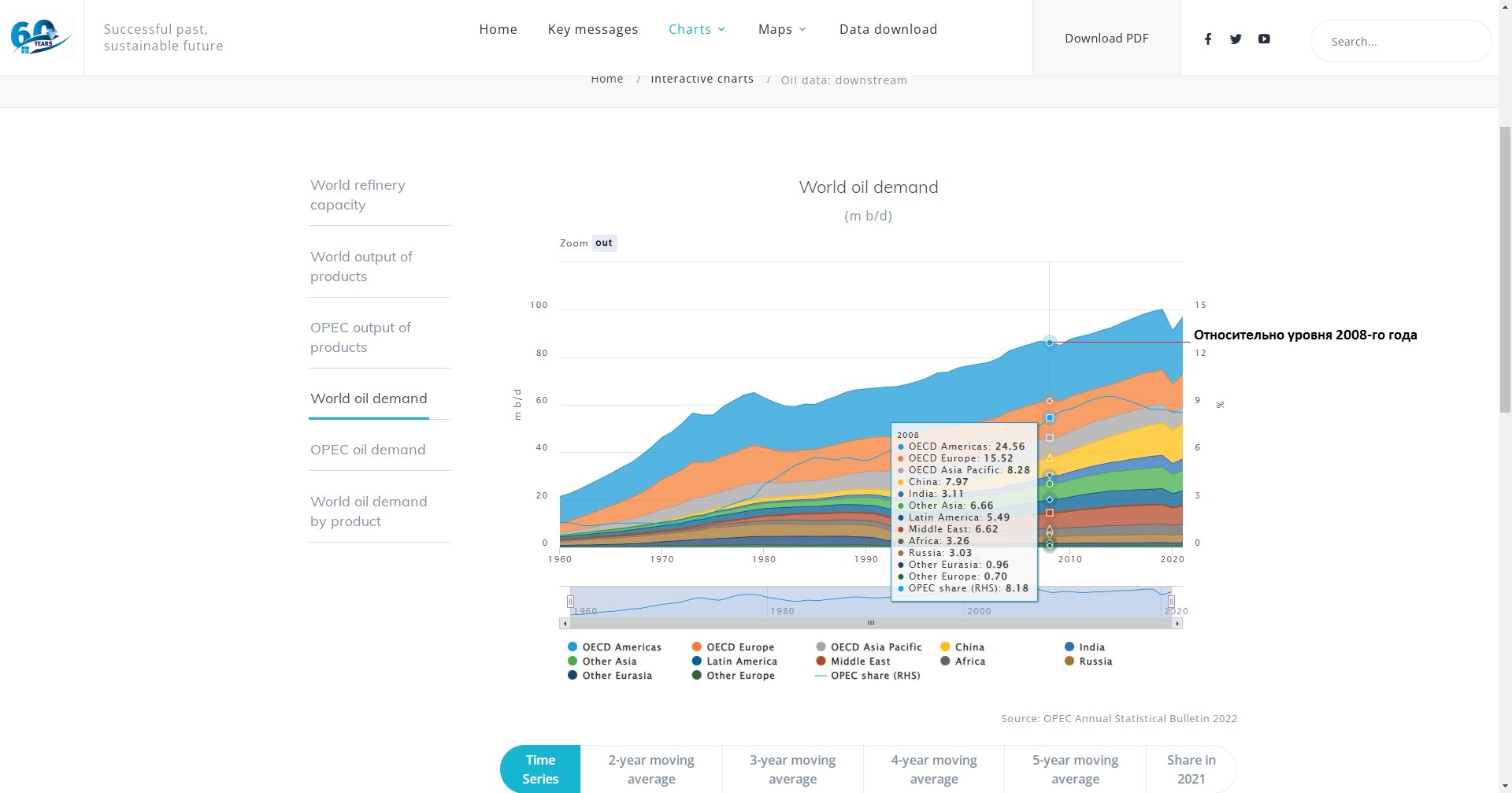

Рис. 4. График спроса на нефть.

Если сравнить актуальные данные спроса и производства нефти по сравнению с 2008-ым годом, то производим на текущий момент мы чуть меньше, а вот спрос чуть вырос. Соответственно, дефицит увеличился. Вдобавок накопленная долларовая инфляция за 15 лет составила 30%.

Добавим щепоточку энергетического кризиса.

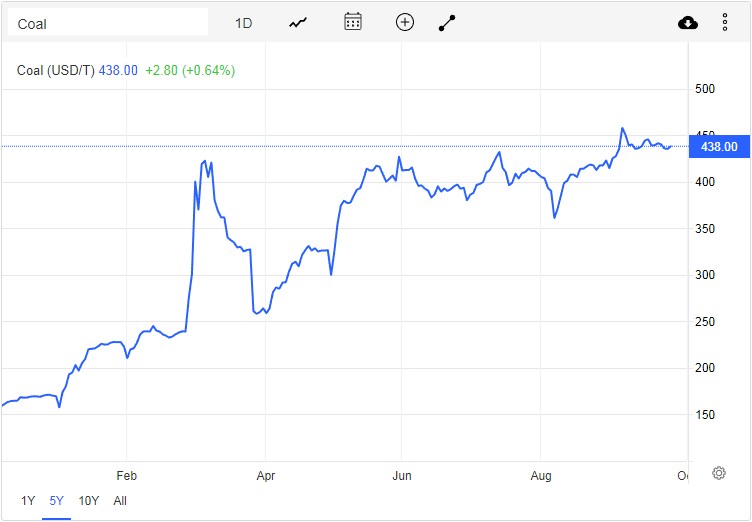

Рис. 5. График стоимости угля.

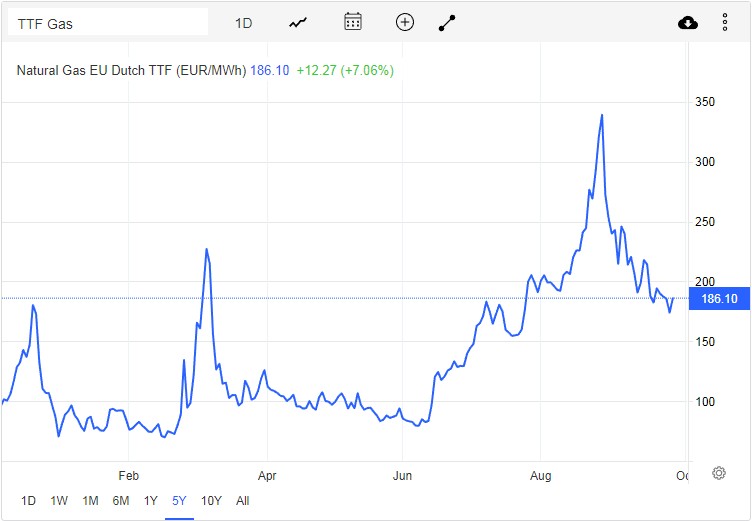

Рис. 6. График стоимости газа.

Уголь у нас с начала февраля вырос почти в 2 раза, газ вырос в 2 раза. Причём газ перестали даже считать в 1000 кубометров, чтобы не травмировать психику европейцев, а сразу начали считать евро/МВтч, то есть стоимость генерации энергии из газа. Понятное дело, газ и, особенно, уголь преимущественно используются в энергетике, именно как энергоноситель при электрогенерации и на промышленных производствах, а значительная часть нефти уходит либо на производство химической промышленности, либо на производство топлив. На производство электроэнергии, возможно, уходит лишь незначительная часть дизеля. Но.

Рис. 7. Корреляция пиковых значений нефти, газа и угля.

Нефть всё ещё является энергоносителем и пиковые значения по годам с газом и углём у нефти плюс-минус совпадают.

Я немного в затруднительном положении, потому что указанные данные намекают на потенциал роста. И риторика от Алексея "а что изменилось?" тоже на это намекает. Но Алексей говорит, что по аналогии с кризисом 2008-ого года будет падение нефти. А я с ним спорить больше не хочу - ни одного спора не выиграл. Пока ещё. Поэтому...

86,675 - запасаемся попкорном и смотрим, как цена отработает уровень. Закрепится ниже - идём на 70. Вернётся выше - не удивлюсь новым вершинам.

Торгуйте в прибыль своей головой.

А вот что касается техники, то в рамках бычьего рынка последних 20-30 лет нефть либо обвально валилась, как урановый лом сквозь толщу ртути в бассейне (из-за, в большей степени, переизбытка реального предложения (судя по 20-ому году, который непосредственно сам застал в рынке и видел вживую, что происходит) ввиду инерционности самой системы нефтедобычи и её логистики), либо корректировалась с проторговкой. Текущее движение с проторговкой больше выглядит как коррекция. Для формирования более присущего для падения нефти в таких условиях обвала, нужно, чтобы прямо отсюда, после заброса выше 86,765, цена резко ломанулась вниз и закрылась где-то в районе 84. В идеале, сегодня, но хотя бы за 2 дня, чтобы оформить ускорение падения текущего движения.

Но. Если предположить, что мы переходим в фазу медвежьего рынка, и снижение будет многолетним, тогда, возможно, мы увидим и другое поведение нефти при снижении её цены. Тогда текущее движение от хаёв будет не коррекцией к росту, а первой разворотной волной медвежьего рынка, и тогда отсюда так же логично получить отскок, который не перебьёт уже достигнутые хаи, а затухнет где-то в районе 100-105$. Тогда и текущий уровень будет пробит. Тогда, возможно, он, действительно, скоррелируется с СП500. Но тогда падение затянется на очень долгое время. Второй вариант — пробой уровня в ближайшие дни, и от него плавно начать снижаться. Проблема в том, что мы по нефти (как и в принципе) не видели медвежьего рынка. И как цена на нефть в его условиях может себя повести, тяжело представить. Но первый вариант, если ещё как-то в голове у меня рисуется, то второй очень не характерен для движения нефти ввиду как раз специфики отрасли и её восприятия рынком.

В любом случае, это точка, за которой предлагаю следить. А пока я наслаждаюсь тем, как она красиво сегодня была отработана в 8 утра. Если цена отсюда уйдёт дальше на свои хаи, удалю себе нижнюю пару рёбер.