Акции АЛРОСА. Прогноз на движение котировок, разбор компании.

Обзор по компании АЛРОСА #ALRS

Сектор: Добыча драгоценных металлов и минералов

Последний раз разбирал акции Алроса я разбирал 2 марта, тогда они стоили 72 р. и я ожидал уход в районе 77-80, по факту доходили до 82. Т.е. тот прогноз сработал. А после акции упали. Давайте разбираться, что ждать от компании дальше.

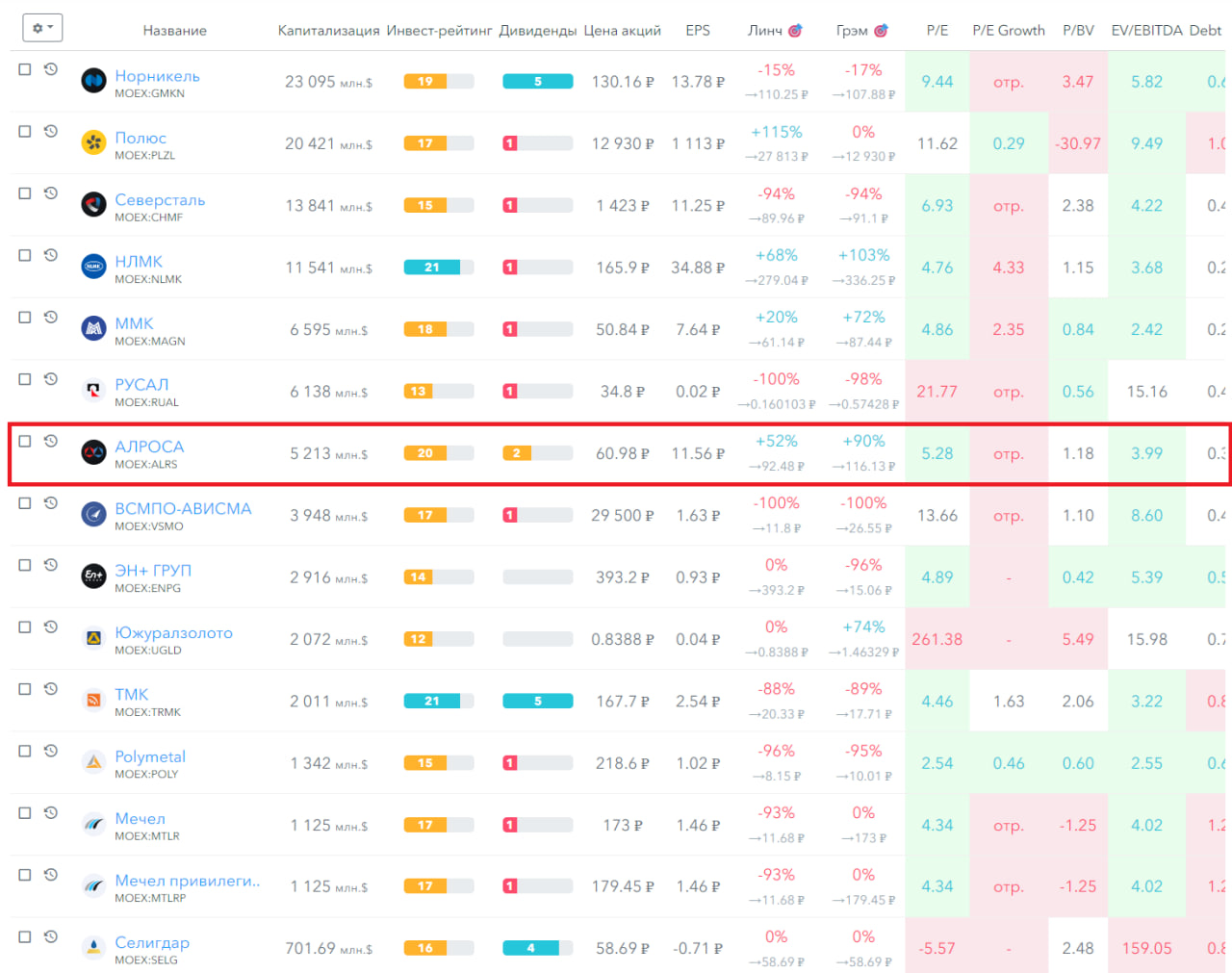

▪️ Капитализация: 5.21B$

▪️ P/E - 5.28

▪️ P/S - 1.38

▪️P/B - 1.18

ℹ️ По сравнению с собой самой компания оценивается на 15-30% дешевле обычного по метрикам. По сравнению с конкурентами по сектору компания оценивается чуть ниже среднего.

Новостной фон

▪️Импорт Индией российских алмазов падает второй месяц подряд после введения санкций

▪️Стоимость бриллиантов на мировом рынке достигла многолетних минимумов. С начала 2024 г. индекс IDEX снизился на 6% до 103,2 пункта, что является минимальным значением с января 2020 г.

▪️Экспорт алмазов из России на фоне санкций и слабого спроса по итогам 2023 г. снизился на 12%, до 32,4 млн карат, а стоимость поставок — на 7,7%, до $3,7 млрд

▪️Гонконг за первые пять месяцев текущего года нарастил импорт алмазов из России в 18 раз в годовом выражении. За январь—май Гонконг приобрел российских алмазов на 657,3 миллиона долларов против 36,5 миллиона годом ранее.

▪️Доказанных запасов алмазов «Алросы» хватит минимум на 30 лет добычи — компания

▪️ЕС РАЗРЕШИЛ ВВОЗ РЯД ВИДОВ АЛМАЗОВ РОССИЙСКОГО ПРОИСХОЖДЕНИЯ

▪️Работа по строительству объектов рудника «Мир-Глубокий» идет согласно плану, объемы, добываемые на руднике помогут сохранить лидирующие позиции «Алросы» на мировом рынке алмазов

▪️«Алроса» и Якутия будут сотрудничать в освоении двух нефтегазовых участков в регионе. Улугурский лицензионный участок имеет прогнозные ресурсы нефти D2 — 7,3 млн т, газа — 217,3 млрд куб. м. Этап и постановку запасов на государственный баланс планируется завершить в 2026 году.

▪️Чистая прибыль «Алросы» по РСБУ в I квартале снизилась на 8,2%, до 20,46 млрд руб. Выручка выросла на 32% до 99,6 млрд руб

▪️«АЛРОСА» НЕ НАМЕРЕНА СНИЖАТЬ ОБЪЕМЫ ПРОИЗВОДСТВА, САНКЦИИ — ЭТО ПОВОД РАЗВИВАТЬСЯ — ГЕНДИРЕКТОР — ТАСС

Финансовое здоровье

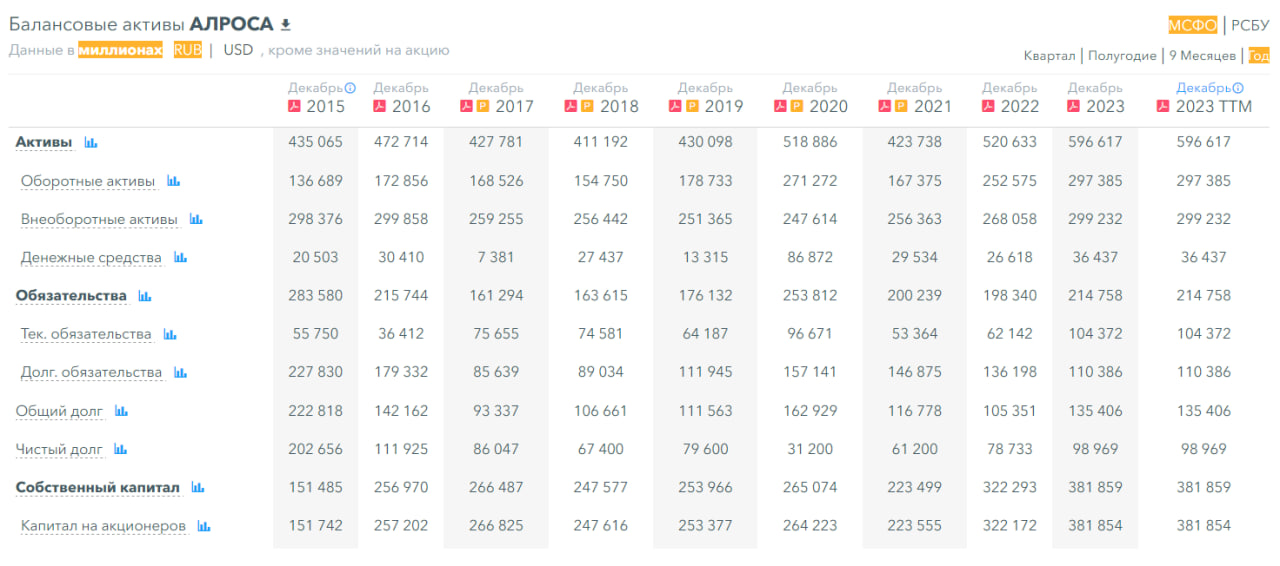

▪️Собственный капитал. Несмотря на все санкции, с 2021 года компания показывает рост собственного капитала. Так с в 2021 - 223 млрд р., 2022 - 322 млрд р, 2023 - 381 млр р. А в период 2015-2020 сосбтвенный капитал стоял в диапазоне 151-266 млрд р. Т.е. как бы странным не было, но факт - в период санкций, когда акции Алроса упали, собственный капитал вырос.

▪️Долги у компании с 2015 года по настоящее время стоят в узком диапазоне 161-283 млр. Последние годы: 2021 - 200 млрд р, 2022 - 198 млрд р, 2023 - 214 млрд р. Т.е. долгов компания практически не набирает сейчас.

ℹ️ Кэш - 36,4B р., долг - 214,7B р. Долг больше кэша в 5,89 раза. Это довольно высокий уровень долга. Но компания традиционно не держит много кэша, и это не мешает бизнесу. Вероятно долги закрываются из входящей прибыли. Здоровье не идеальное, но жизнидеятельности компании ничего не угрожает.

Выручка, прибыль

▪️Выручка у компании с 2015 по текущее время стоит в узком канале 217-326 млрд р. Последние годы: 2021 - 326,9 млрд р, 2022 - 300,1 млрд р, 2023 - 326,5 млрд р. Таким образом санкции не особо повлияли на выручку Алроса.

▪️Чистая прибыль как и у большинства компаний занимающихся добычей ресурсов прыгает из года в год, это связано с курсами валют и стоимостью добываемых ресурсов. Поэтому лично я такие компании люблю чуть меньше, так как всегда есть элемент непредсказуемости. Так вот, чистая прибыль у Алроса: 2019 - 62,7 млрд р, 2020 - 32,2 млрд р, 2021 - 91,3 млрд р, 2022 - 100,4 млрд р, 2023 - 85,1 млрд р. Приходящая прибыль легко может покрывать долги компании.

▪️Свободный денежный поток - здесь есть некоторые проблемки. В 2023 году он составил рекордно низкие 2,1 млрд р. В предыдущие годы с 2015 по 2022 этот показатель находился в пределах 41-111 млрд р. Судя по всему компания в 2023 году много инвестировала.

Будущее, оценки

▪️ По Алроса есть 5 прогнозов аналитиков из АКБФ Инвестиции (2 шт.), БКС, Финам, Велес Капитал от сентября 2023 по мая 2024. Аналитики считают, что цена будет находится от 84 до 125 р. за акцию.

Сравнение с конкурентами

Сравнил компанию с американскими более-менее аналогами Signet Jewelers, Envela, Brilliant Earth и Adamas One. Эти компании по текущим метрикам оцениваются примерно в 3 раза дороже. Если сравнивать с российскими... например Норникель, Полюс - то они дороже в 2 раза по метрикам. Другие компании - в основном дороже, но есть и более дешевые. Скрин прикрепил к следующему посту - сравнения по метрикам.

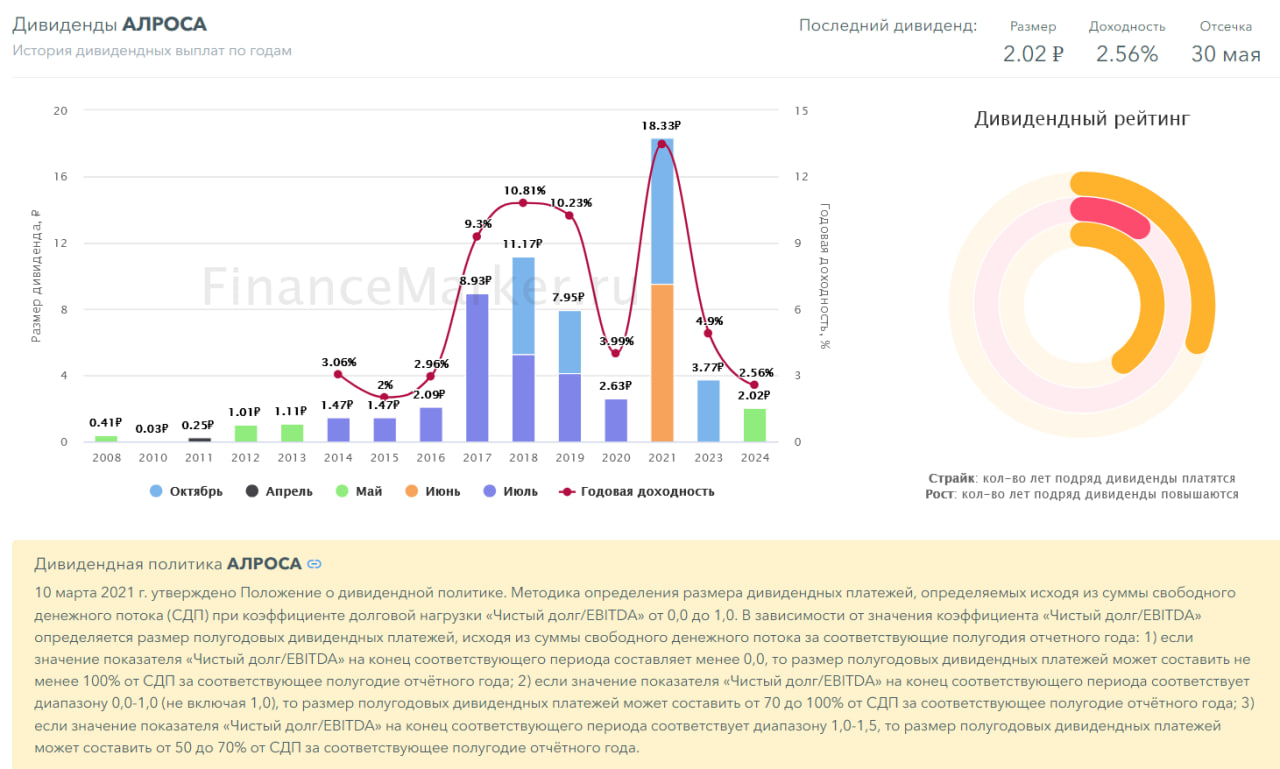

Дивиденды

Компания каждый год выплачивает дивиденды, даже в проблемные годы. Большую часть времени компания платила от 2 до 4% годовых. С 2017 по 2019 платила около 10% дивидендов, в 2021 рекорд - 13,5%. Таким образом дивиденды не стабильны, но регулярны.

Технический анализ

C 2015 года акции АЛРОСА стоят в широком боковике 50-150 р. за акцию. Средняя цена за эти 9 лет 70-100 за акцию. С мая акции упали с 82 до текущих 60. Ближайший уровень поддержки находится в районе 56-58 р. Индикаторы говорят о поиске точки для разворота. В любой момент можем начать как минимум отскакивать. Но можем и дойти до 56. Думаю, что мы скоро снова пойдем штурмовать уровень 80 р. Дальше надо будет снова смотреть за графиками и текущей ситуацией.

Выводы

Интересная ситуация. Компания показывает максимальное значение по собственному капиталу. Выручка - хоть и не растёт, но и не упала при всех этих санкциях. Прибыль остается приличной, учитывая, что компания судя по другим данным больше инвестирует, чем раньше, при этом не набирая долгов. Финансовое здоровье среднее, но получаемая прибыль достаточно высокая, чтобы долги не являлись проблемой для компании. Компания сейчас оценивается дешевле на 15-30%, по сравнению с самой же собой в предыдущие годы и чуть дешевле, чем в среднем по сектору. Дивиденды не стабильны, в зависимости от результатов компании за год и скорее являются бонусом, и это пожалуй плохой момент для компании, так как от таких компаний в основном ждут хороших дивидендов. Я думаю, что текущая цена интересная для покупок, но может мы сходим еще ниже до 56 или в худшем случае до 50, а в ближайшие месяцы можем снова штурмовать 80 рублей за акцию. В целом компания хоть и довольно скучная, но в текущем моменте интересная для покупок.

Как вам разбор и вывод?

Мои последние 10 разборов компаний:

▪️РУСАЛ

▪️Мать и дитя

▪️Интер РАО

▪️Магнит

▪️Транснефть

▪️Яндекс

▪️Совкомбанк

▪️Норникель

▪️Евротранс

▪️Северсталь