Инвестиционная идея в акциях МТС.

Коротко расписал одну из идей нашего портфеля. Long акций МТС. Вписывается в наш портфель акций с акцентом на нецикличных историях.

Давайте разберем идею, которая, как я считаю, одна из самых простых и привлекательных (из голубых фишек) на российском рынке в условиях глобальной неопределенности. Во время смягчающейся монетарной политики и рисков снижения сырьевых рынков, я предпочту телекоммуникационную компанию с высокими и гарантированными дивидендными выплатами. Мы на пальцах, достаточно примитивно и не вдаваясь в детали, разберем привлекательность покупки акций МТС.

1. МТС – это стабильный генератор кэша.

Да, если у Уоррена Баффета была страховая, то у Евтушенкова есть МТС. Большая часть инвестиций сделанных Системой, были фондированы дивидендами МТС и ребята не собираются останавливать этот денежный поток.

Почему для меня нецикличность сейчас важна? Представьте себе падение Brent до $30 за баррель (такое иногда бывает).

Brent price 2006-current

Никто не знает наверняка случится ли такое, и тем более когда, но мы знаем, что замедление экономики на радарах и с течением времени такой сценарий становится боле вероятным. Что случится с маржинальностью нефтегазового сектора, который сейчас платит большие дивиденды? Она канет в лету, по крайней мере на какое-то неопределенное время. Но при $30 за баррель Brent я все равно буду использовать сотовую связь и интернет, как и вы, (вполне вероятно, что даже более активно чем обычно) и если финансовые результаты МТС и просядут из-за снижения экономической активности, то это будет незначительное снижение и дивиденды останутся на месте. Нецикличность и стабильность этого бизнеса в текущей ситуации очень привлекательны.

2. Дивиденды, дивиденды и еще раз дивиденды!

Как мы знаем, в марте МТС принял новую дивидендную политику, по которой с 2019 по 2021 год будет выплачивать не менее, чем 28 рублей. на одну обыкновенную акцию в календарный год. В 2019 году компания уже выплатила 19,98 рублей и утвердили к выплате еще 8,68 рублей. Итого 28,66 рублей. И так компания планирует выплачивать еще два года. То есть сейчас реальными деньгами можно получить 8,68 рублей в 2019 + минимум 56 рублей за 2020-2021 при цене на акцию 265 рублей. Годовая форвардная дивидендная доходность больше 10% с фиксированными дивидендами, а ставки неумолимо идут вниз! Средняя ожидаемая ставка в 2020 году 6,5%, а депозиты и того ниже, так что привлекательность такой бумаги будет только расти. Плюс, я не думаю, что АФК Система перестанет выкачивать кэш из компании через дивиденды после 2021 года. Как сказал нам на встрече с инвесторами Андрей Анатольевич Дубовсков (генеральный директор АФК Система) «..мы инвестиционная компания и нам нужны средства чтобы инвестировать..». Ну вы поняли.

3. Реорганизация акционерного капитала. Рост дивиденда на акцию?

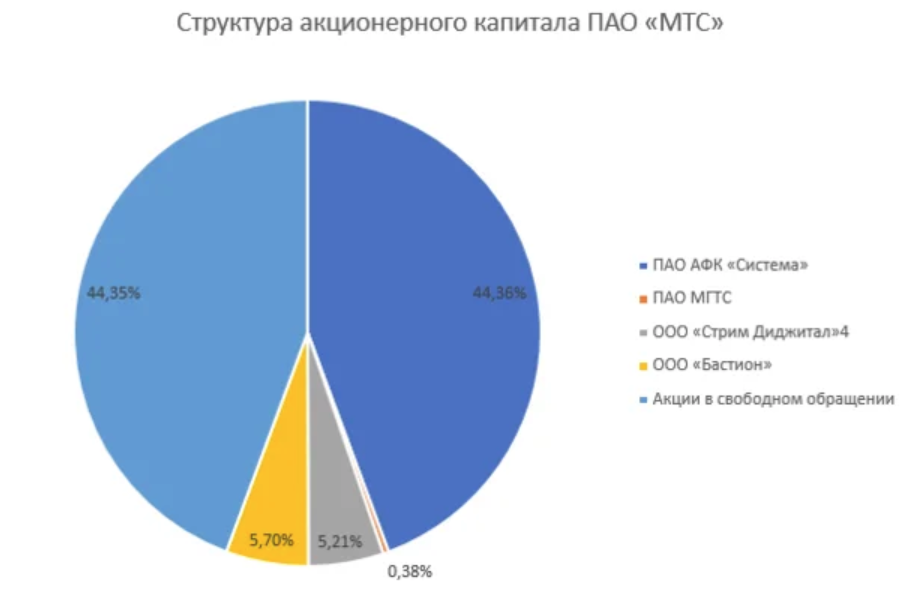

Очень сильный катализатор роста акций. Некоторые коллеги по цеху уже писали об этом, и мы мимо не пройдем. АФК Система владеет 44,36% акций МТС, миноритарии владеют 44,35% (36,77% в программе АДР и 7,58% котируются на ММВБ), оставшаяся доля в 11,29% находятся на подконтрольных МТС компаниях, то есть де факто – это казначейские бумаги. И тут на сцену выходит самая интересная часть этой идеи.

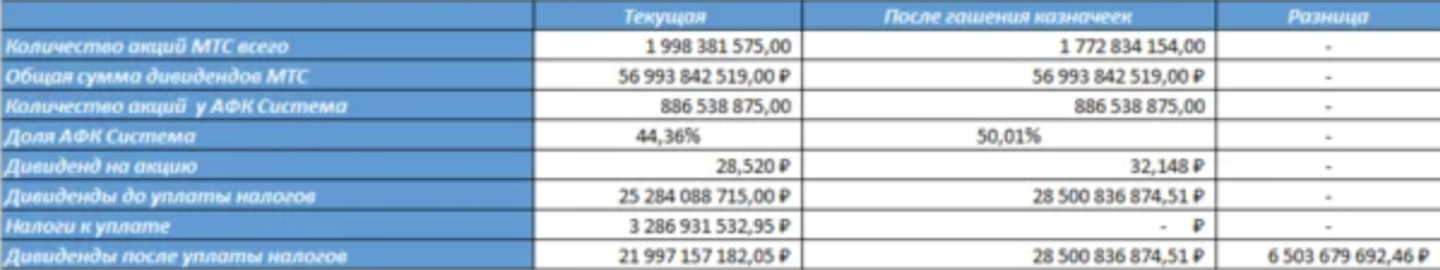

По российскому законодательству, юридическое лицо обязано платить налог на дивиденды, если оно владеет менее чем 50% в уставном капитале организации – являющейся источником выплат, если более 50%, то налог на дивиденды не платит.

https://glavkniga.ru/situations/k500981

Гашение казначейских акций МТС увеличивает долю АФК Система аккурат до 50,01%, что не только позволяет ей не платить налоги на дивиденды, но и увеличивает размер выплат на одну акцию (акций меньше, а объем дивидендов тот же). В 2019 году АФК Система заплатит налог с дивидендов МТС в размере 3,3 млрд. рублей. или почти 10 млрд. рублей за 3 года. Сейчас капитализация Системы 110 млрд. рублей. То есть компания будет платить 10% от капитализации налогами за 3 года? Не думаю. В случае гашения казначейских акций, дивидендный поток для АФК Система в год увеличится на 6,5 млрд. рублей до 28,5 млрд. рублей чистыми! То есть экономическая выгода гашения акций для Системы составляет $100 млн. в год (уход от налогов+рост размера дивиденда).

Если гашение не будет совершено до конца года (а я думаю, что это будет сделано в 2020), то АФК Система получит дивидендами за 3 года 22 млрд в 2019 + 57 млрд 2020-2021 или почти 80 млрд рублей, при капитализации 110 млрд! Это же просто подарок судьбы друзья. Самой АФК Система, для того чтобы платить по дивидендной политике (1,19 рублей на акцию или 10,4% дд), необходимо около 10 млрд. рублей, но компания раньше платила и более 2 рублей на акцию и может к этому вернутся, поэтому мы держим Систему как одну из ключевых позиций в портфеле. Deep value как говорится. Но вернемся к МТС. Что даст нам, обычным акционерам, гашение? Увеличение дивиденда до 32 рублей на акцию, при сохранении объема выплат. То есть форвардная дивидендная доходность увеличится до 12,3% при ставке 6,5% в 2020!Почему объем сохранят? Системе нужен кэш, а гашение позволит получать больше без увеличения нагрузки на МТС.

Почему этого не сделали раньше?

План по налоговой оптимизации (гашению казначеек) был составлен давно (просто посмотрите, как идеально подходит доля Системы для пересечения 50% и само собой как результат снижению налоговой нагрузки), но дамоклов меч, в виде штрафа SEC по узбекскому делу, висел над головой менеджмента. Гашение казначейского пакета вызвало бы списание из уставного капитала + снижение нераспредленки штрафом от SEC, размер которого был неизвестен. Это могло бы угнать стоимость чистых активов в отрицательную зону, что делает выплату дивидендов невозможной. Поэтому после выплаты SEC, менеджмента начал ждать, пока компания наработает нераспределенную прибыль, которая позволит погасить акции и не подвергнуть риску дивидендный поток. А дивиденды МТС нужны Системе как воздух, поэтому рисковать никто не будет. Думаю, это сделают до первой выплаты в следующем году, иначе опять заплатят кучу налогов.

4. По результатам 2Q рост выручки МТС составил 9,4% г/г.

Не похоже на стагнирующий телекоммуникационный бизнес. Да, проникновение телекоммуникационного рынка огромно (140-150%, у многих по две симки и расти некуда) и там трудно развернуться, но менеджмент развивает другие бизнесы основываясь на огромной абонентской базе, которая у них есть. Облачные сервисы, big data и AI продукты, eSports стриминговая платформа, NB-IoT сети, телевидение, МТС банк и прочее. На текущий момент около 20% от всей выручки МТС генерирует не связь, а эти сервисы. И весь рост компании происходит из-за них.

https://moskva.mts.ru/about/media-centr/soobshheniya-kompanii/novosti-mts-v-rossii-i-mire/

В итоге мы имеем:

Стабильный бизнес, который исправно платит дивиденды;

Снижающиеся ставки;

Очень вероятное погашение казначейского пакета и рост дивиденда на акцию до 32 рублей (или 12,3% на акцию);

Растущую часть бизнеса, которую рынок пока-что не замечает и оценивает как сотового оператора.

Через 2 года ожидаю более 350 рублей на акцию + дивиденды. Суммарный upside 50%.

Автор: Сергей Гусев

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Крутая статья.

Спасибо. Будем брать в портфель. Ждем большой БУМ и начну подбирать!!!