Reuters - в 2020 году Центробанки разочаруют рынки.

Reuters сегодня пишет, что совокупные стимулы со стороны крупнейших центральных банков мира, вероятно, превысят 1,2 трлн долларов в этом году, самый высокий показатель с 2017 года, но он может разочаровать фондовые рынки, которые достигли рекордных максимумов на фоне этой волны супер-легких денег.

Вливания ликвидности от центральных банков - посредством покупки активов или снижения процентных ставок и банковских резервов - на протяжении более десяти лет способствовали почти непрерывному повышению курса акций и рискованных типов облигаций.

Любые причины продажи были более чем перекрыты новыми раундами покупки активов или снижением ставок.

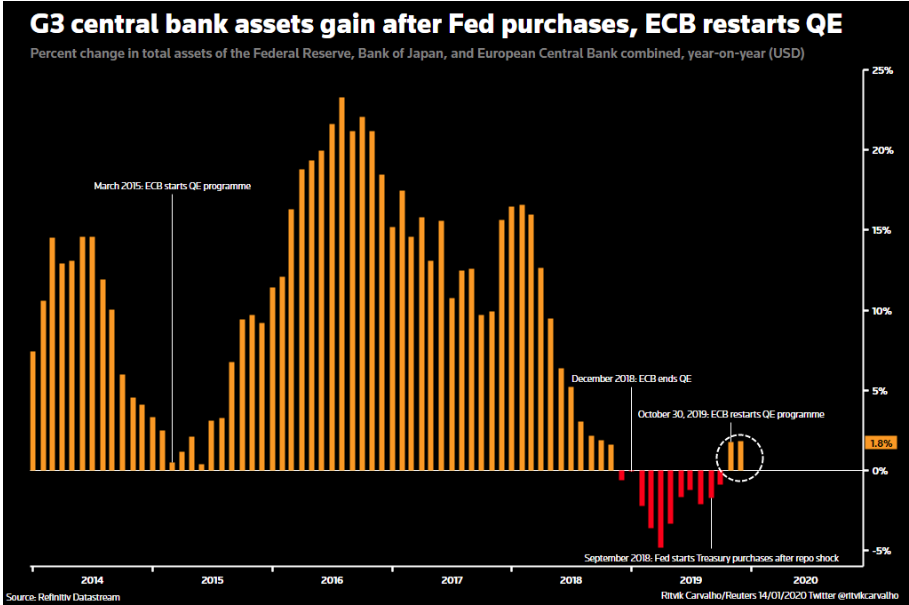

Прошлый год должен был стать первым с 2011 года, когда центральные банки высосали больше денег, чем накачали. Вместо этого Федеральный резерв США прервал усилия по нормализации политики, трижды снизив ставки и объявив пакет стимулов. Центральные банки в Китае и еврозоне также начали ускорение накачки ликвидностью.

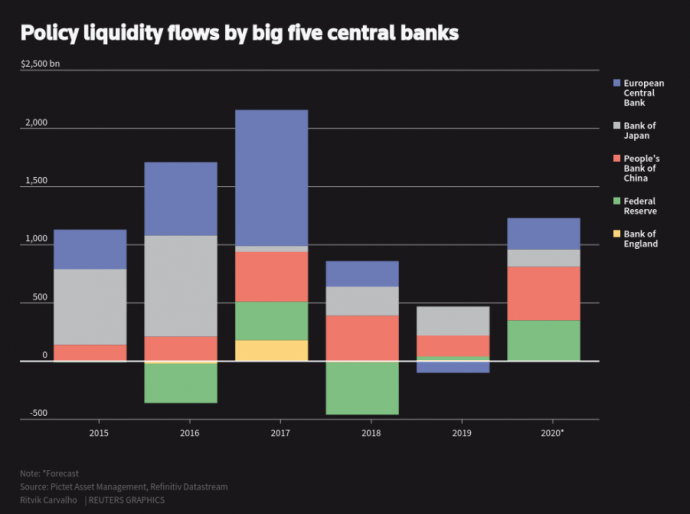

По словам старшего макро-стратега Pictet Asset Management Стива Донзе, в 2020 году объем инъекций этих трех регуляторов вместе с Банком Японии и Банком Англии составит 1,23 триллиона долларов чистой новой ликвидности.

Это будет самый большой показатель с 2,6 трлн. Долл. США в 2017 году и он соответствует среднегодовому вливанию после кризиса 2008–2009 годов. И намного превзойдет прошлогодние 370 миллиардов долларов.

График вливания ликвидности смотрите вверху статьи.

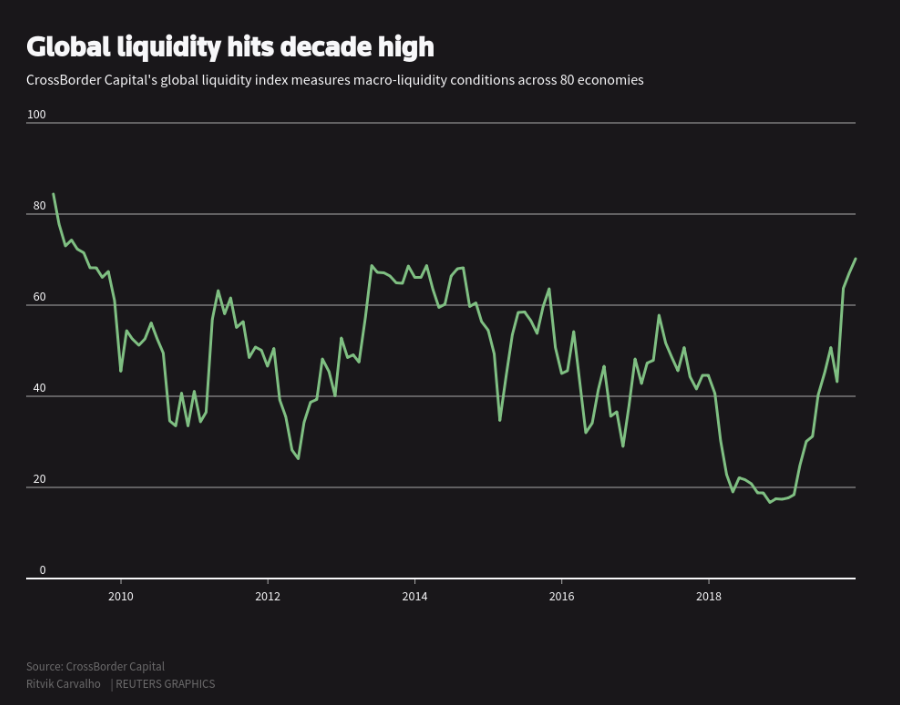

По данным исследовательской компании CrossBorder Capital, уровень макроэкономической ликвидности в прошлом месяце достиг десятилетнего максимума, компания считает, что за последние 12 месяцев это был "самый большой всплеск ликвидности в США ... возможно, больше чем когда-либо!"

Все это звучит как хорошие новости для рынков. Но на самом деле они могут быть разочарованы - Донзе оценивает текущие уровни по мировому индексу MSCI подразумевая, что стимул в размере 2,4 трлн. Долл. США ожидается в 2020 году.

«Без сомнения, если вы посмотрите на последние 12 лет, рынок сегодня оценивает хорошие новости и многое другое», - сказал Донзе, добавив, что разрыв между его прогнозами и ожиданиями рынка является самым большим со времен кризиса 2008 года.

По оценкам Pictet, акции могут упасть на 10%, если дополнительная ликвидность не будет соответствовать ожиданиям рынка.

Согласно этой модели, каждое увеличение индекса MSCI на 20 пунктов коррелирует с вливанием ликвидности в 1 триллион долларов - текущий уровень индекса подразумевает глобальный пул ликвидности в размере 19,9 триллионов долларов, но фактическая ликвидность сегодня составляет 17,5 триллионов долларов.

Прогноз в целом выглядит сложнее, чем в 2019 году, когда инвесторы в акции, а также в облигации, нефть и золото получили хорошие доходы.

«Прошлый год был ошеломляющим с точки зрения ликвидности центрального банка и количества ставок, которые центральные банки снижали», - сказал Джон Йонссон, менеджер фонда облигаций в Neuberger Berman.

По его словам, высокая планка дальнейшей политики смягчения делает «эпизоды волатильности» более вероятными.

Прошлый год - лучший год за десятилетие для акций, несмотря на вялые доходы корпораций и бурную торговую войну, - показал, в какой степени центральные банки поддерживают оптимизм.

По данным Pictet, 90% колебаний цен на акции с 2008 года связаны с вливаниями ликвидности центрального банка.

Что дальше? Центробанки США и еврозоны недавно сделали паузу в снижении ставок, хотя расширение баланса продолжается. Но в этом месяце Банк Англии играет на понижение ставок, и Китай начал 2020 год с сокращения коэффициента резервирования, которое фактически принесло в экономику 115 миллиардов долларов.

По оценкам Pictet, в этом году Китай будет лидировать в инъекциях ликвидности центрального банка, получая чистые 460 миллиардов долларов.

Вклад ФРС вырастет до 350 миллиардов долларов, более чем в 10 раз больше, чем он добавил в 2019 году, в то время как ЕЦБ выделит примерно 270 миллиардов долларов после изъятия 100 миллиардов долларов в прошлом году.

CrossBorder считает, что баланс ФРС снова будет заигрывать с отметкой в 5 триллионов долларов в 2020 году, что подразумевает больший рост предоставленной США ликвидности, которая согласно прогнозу Pictet должна быть 4,5 триллиона долларов.

«Рынки, управляемые ликвидностью, имеют привычку плохо кончаться, поэтому ключевой вопрос заключается в том, готовы ли и способны ли центральные банки идти в ногу с такими темпами снижения?», - сказал CrossBorder Capital клиентам, отметив, что может потребоваться больше денежных стимулов, чем предполагают политики.

Способствуют ли центральные банки спаду в акциях и выбору более рискованного долга, во многом зависит от прогнозов экономического роста США и Европы, что, в свою очередь, позволяет частному сектору создать собственный стимул.

Непростая задача - увеличение государственных расходов, особенно учитывая растущее мнение о том, что дальнейшее монетарное стимулирование мало что даст, обогащая владельцев финансовых активов.

В прошлом месяце кабинет министров Японии обнародовал пакет мер по стимулированию экономики на сумму 122 миллиарда долларов. Британия намерена поднять государственные расходы после десятилетия жесткой экономии, и даже правительство Германии может начать преодолевать свое неприятие расходов.

Однако фискальный стимул является «медленным», и он не может реагировать на рыночные распродажи так быстро, как центральные банки, сказал Йонссон из Neuberger.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке