Чак Корневале - Стоимостное инвестирование. Текущие оценки компаний лидеров - сильно завышены.

Перевод статьи Чака Корневале соучредителя одной из компаний по управлению инвестициями, создателя FAST Graphs ™, работающего в индустрии инвестирования с 1970 года, о стоимостном инвестировании:

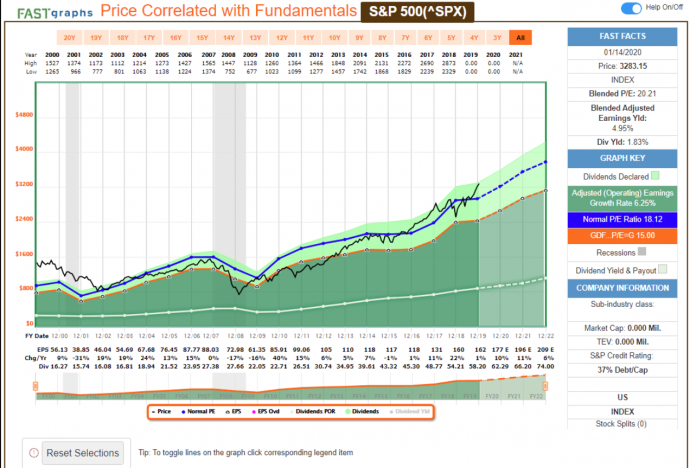

Почти по определению, стоимостное инвестирование редко дает хорошие результаты в краткосрочной перспективе. Это особенно верно, когда вы находитесь на сильном бычьем рынке, на таком, на каком мы работаем с марта 2009 года. Большинство компаний, представленных в S&P 500, в настоящее время торгуются с фундаментальными коэффициентами, которые значительно превышают исторические нормы. Первый представленный график это 20-летний исторический график FAST S&P 500, скорректированный с учетом прибыли и цены. На графике есть две контрольные линии оценки.

Темно-синяя контрольная линия оценки представляет нормальный коэффициент P/E 18,12. Оранжевая контрольная линия оценки представляет отношение справедливой стоимости P/E, равное 15. Как вы можете видеть, большую часть представленного периода рыночные цены торговались между этими параметрами оценки. Тем не менее, обратите внимание на два выброса с начала календарного года 2000 до начала 2002 года и календарного года 2017 года по настоящее время. Очевидно, текущие оценки высоки. Не обязательно безумно высоки, как считают некоторые люди, но, тем не менее, выше, чем исторические нормы.

В соответствии с тем, что показано выше, многие, если не большинство наиболее признанных и популярных акций, в настоящее время также торгуются с чрезвычайно высокой оценкой относительно их норм или их фундаментальной стоимости. Известные акции Dow Jones Industrial Average, такие как Apple (NASDAQ: AAPL ), Уолт Дисней (NYSE: DIS ), Procter & Gamble (NYSE: PG ), Nike (NYSE: NKE ), Visa (NYSE: V ), Microsoft (NASDAQ: MSFT ), McDonald's (NYSE: MCD ), Coca-Cola (NYSE: KO ) и United Technologies (NYSE: UTX)) представляют только несколько хороших примеров больших компаний, торгующих по аномально высоким оценкам. Помимо того, что это просто отличные компании с превосходными историческими результатами деятельности, которые включают превосходные показатели роста дивидендов, они также являются одними из самых популярных акций на планете.

Однако, как однажды заявил легендарный инвестор Уоррен Баффет: «Большинство людей интересуются акциями, тогда же когда и остальные. Время для прибыльного инвестирования - это когда больше никого нет. Вы не можете покупать то, что пользуется популярностью, и сделать это хорошо ». Я считаю, что Уоррен пытается сказать нам, что популярные акции, вероятно, будут переоценены, тогда как непопулярные акции - это то место, где можно найти лучшие сделки.

С другой стороны, и это то, что я считаю темной стороной стоимостного инвестирования, это то, что часто требуется много времени, прежде чем вы в конечном итоге пожнете свои плоды. Следовательно, быть стоимостным инвестором также означает быть терпеливым инвестором. Или, может быть, будет более правильно сказать, что быть стоимостным инвестором также подразумевает иметь долгосрочное мышление.

Это объясняет, почему Уоррен Баффет также сказал: «Если вы не готовы владеть акциями в течение десяти лет, даже не думайте о том, чтобы владеть ими в течение десяти минут». Проще говоря, инвестирование в стоимость редко приводит к мгновенным или краткосрочным результатам, потому что инвестирование в стоимость обычно также подразумевает инвестирование в непопулярные акции. Эта непопулярность часто является причиной того, что они стали доходными (сделки).

Более того, с более практической точки зрения, мы также должны признать, что недооценённые акции обычно недороги по веским причинам. Это особенно верно в условиях крупного бычьего рынка, который мы наблюдаем с 2008 года. Поэтому хитрость заключается в том, чтобы определить, являются ли связанные проблемы временными или более постоянными по своему характеру. Кроме того, нам необходимо выяснить, является ли дисконтированная цена акций оправданной или, возможно, чрезмерной реакцией. Эти суждения могут помочь нам определить уровень риска, с которым мы сталкиваемся, и получить адекватную компенсацию за то, что мы принимаем его покупая по низким ценам.

С другой стороны, в долгосрочной перспективе рост цен таких акций часто значительно превосходит рынок, принимая на себя значительно меньший риск, чем другие стратегии, такие как импульсные. Это связано с тем, что риск смягчается низкой оценкой (ценой). В результате я считаю, что ключевым преимуществом инвестирования в стоимость является элемент снижения риска оценки. Опыт научил меня, что акции, которые должным образом оценены, или, что еще лучше, недооценены, являются более защищенными на плохом рынке, чем переоцененные акции. Я буду подробно останавливаться на этом позже в своих обзорах.

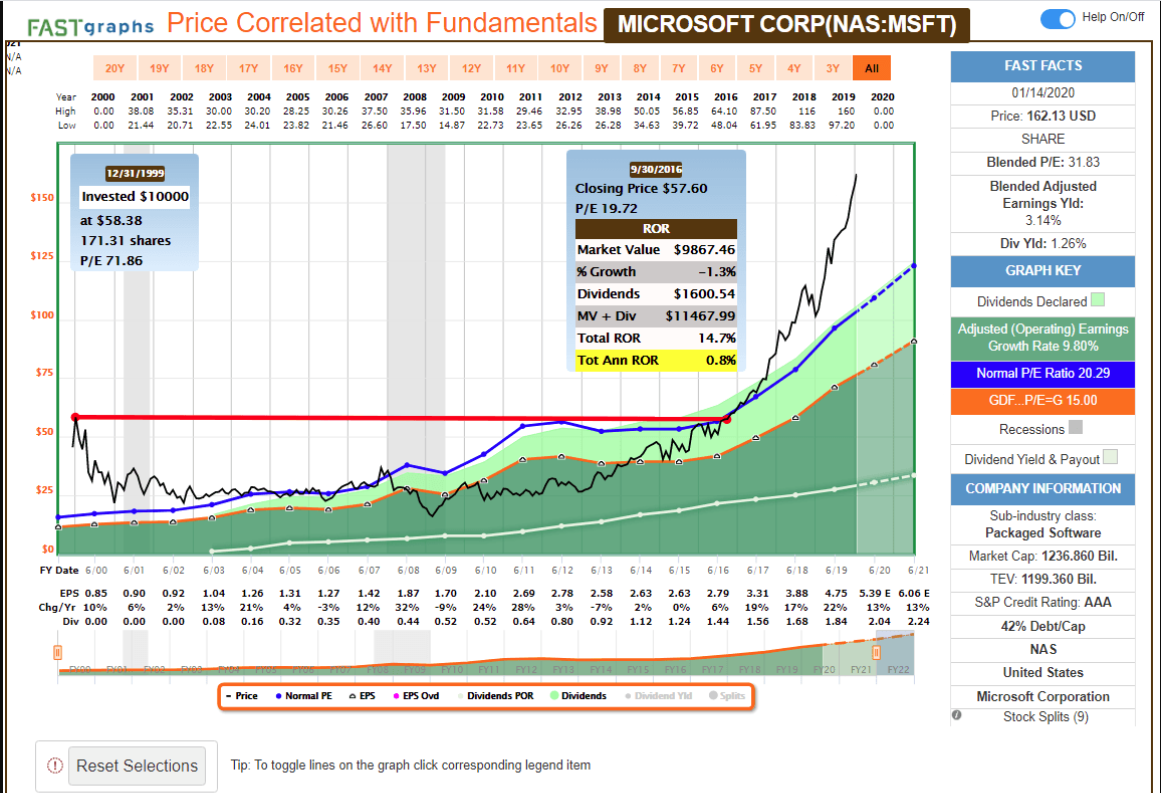

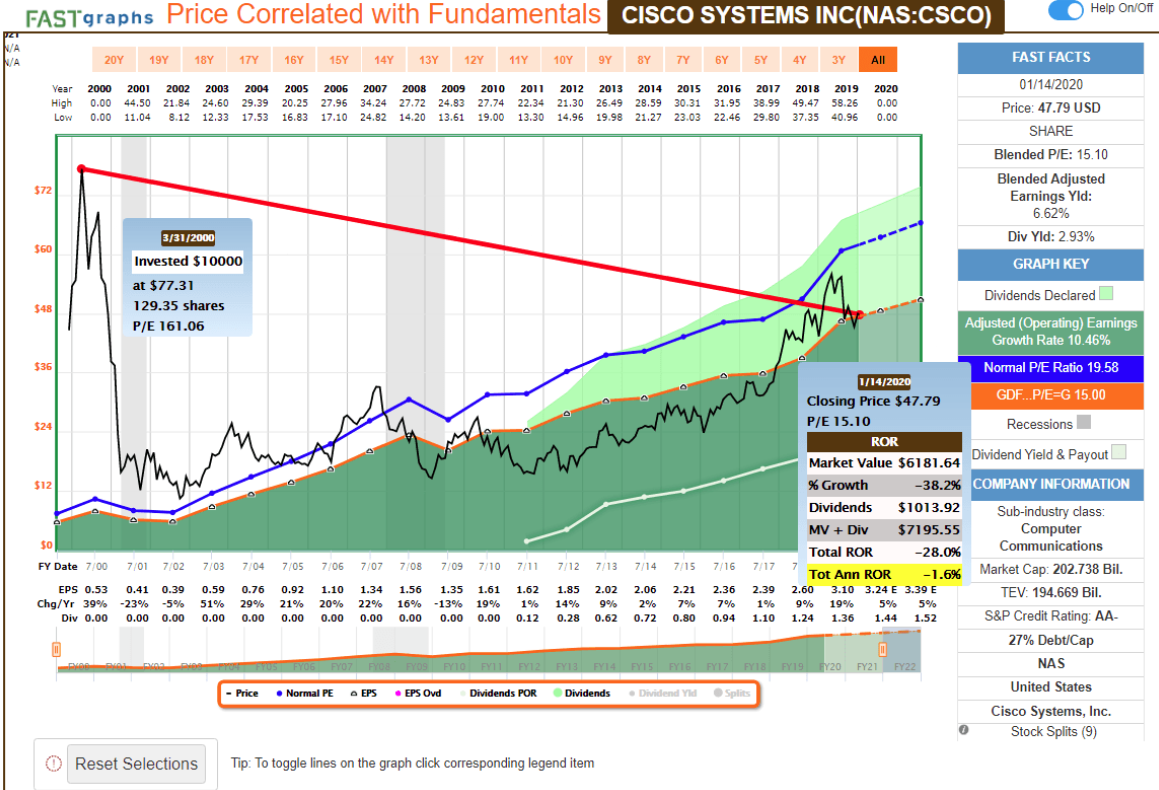

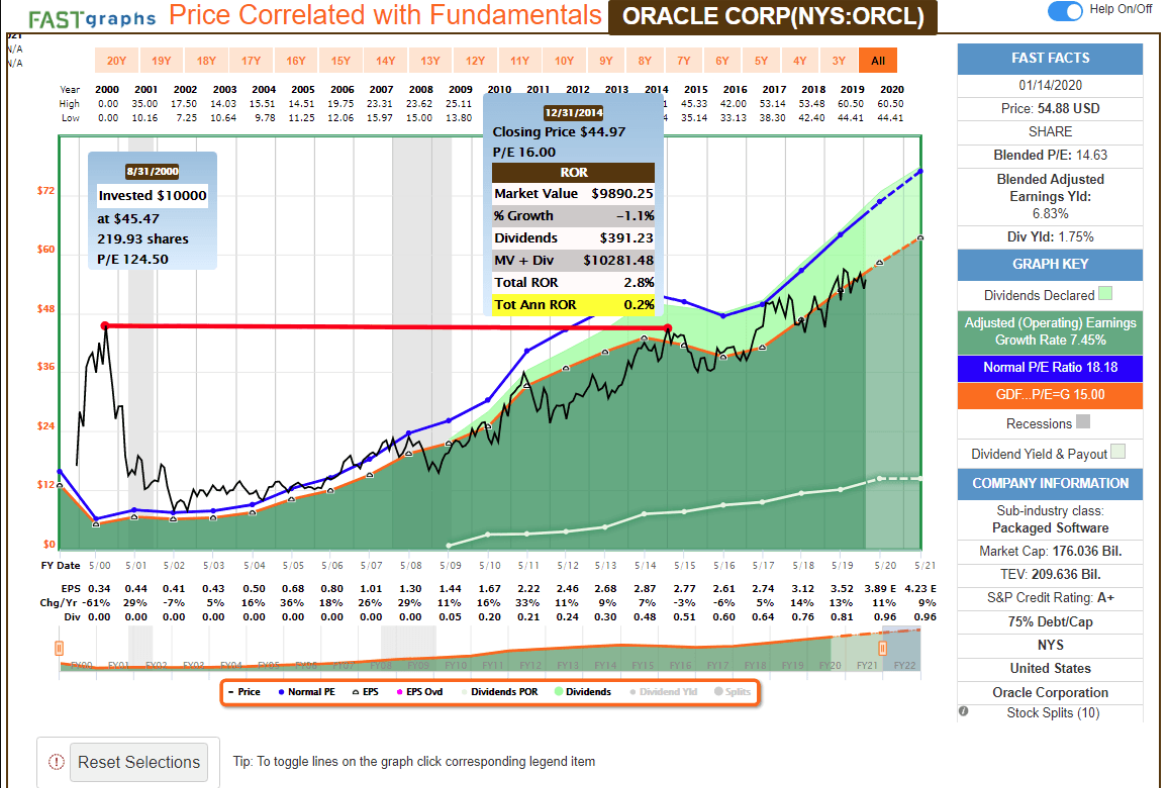

Даже если все акции упадут на плохом рынке, акции с привлекательной стоимостью, как правило, быстрее восстанавливаются. Фактически, если позиция опасно переоценена (территория пузыря), могут пройти десятилетия, а не годы или месяцы, прежде чем она восстановится. Основные технологические акции, такие как Microsoft, Cisco (NASDAQ: CSCO ) и Oracle (NYSE: ORCL ) - три примера, которым потребовались многие годы и даже десятилетия, чтобы вернуться к своим пиковым оценкам, достигнутым в течение технологического пузыря с 1999 по 2000 год. Фактически, Cisco еще не приблизилась к этим пиковым оценкам. Как я уже говорил много раз, не все падения цен одинаковы.

Как показано на трех графиках ниже, терпение не очень выгодно, когда вы инвестируете в популярные акции, которые одновременно опасно переоценены. Фактически, долгосрочное владение акциями, которые были куплены, когда они были на пике популярности, может привести к очень долгим периодам мертвых денег. Вы инвестировали в самые лучшие акции, но если вы заплатили слишком много, чтобы купить их, то вы сводите на нет весь их потенциал. Уоррен Баффет также говорил об этом, когда сказал: «Для инвестора слишком высокая цена покупки акций превосходной компании может свести на нет последствия последующего десятилетия благоприятного развития бизнеса». Оценка имеет значение, и это имеет большое значение.

А теперь посмотрим на лидеров рынка:

Microsoft Corp.

Cisco Systems

Корпорация Oracle

Одна из главных опасностей инвестирования в переоцененные акции заключается в том, что время становится вашим великим противником, а не союзником. В отличие от этого, большое преимущество того, чтобы быть стоимостным инвестором, состоит в том, что это переводит время на вашу сторону. Однако, в то же время, часто требуется время, чтобы проявление успеха компании проявилось для инвесторов. Когда вы инвестируете в непопулярные акции,которые часто затем прибавляют в стоимости, часто требуется подождать, пока они снова станут популярными, прежде чем вы сможете пожинать плоды благодаря растущим ценам.

С другой стороны, приведенные выше утверждения верны только в том случае, если основные принципы остаются твердыми. Для меня главное различие между инвестициями с высокой стоимостью и ловушкой стоимости заключается в силе основополагающих принципов. Поэтому я часто заявлял, что имеет смысл сосредоточиться на фундаментале, а не беспокоиться о краткосрочных изменениях цены акций. Фундаментальные оценки долговечны, цены на акции эфемерны. Поэтому я научился доверять фундаменталу больше, чем ценам на акции.

Именно поэтому я часто заявлял, что измерение доходности без одновременного измерения оценки - это половина работы. По иронии судьбы, я не могу вспомнить ни одного комментария, подтверждающего этот критический элемент расчета доходности, в какой-либо статье, где я делал это заявление. Возможно, я виноват в том, что не объяснил это достаточно четко. Поэтому я покажу, как это делается и почему это так важно несколько раз в своих видеообзорах.

Кроме того, то, что я здесь представляю, применимо, только если вы предусмотрительный долгосрочный инвестор. Другими словами, если вы ищете краткосрочную прибыль, инвестирование в стоимость не является для вас стратегией. Чтобы это было ясно в моем сознание, я не называю это стоимостным инвестированием, мне нравится думать об этом как об инвестировании с точки зрения бизнеса. Другими словами, я не вижу себя спекулирующим на акциях, вместо этого я вижу себя партнером в замечательном бизнесе, который я приобрел по привлекательной цене. Поэтому я думаю, что я владелец бизнеса, а не торговец дня.

Существует множество способов окупить инвестирование в стоимость. Вы можете просто купить отличную компанию, которая растет по разумной цене, а затем позволить росту генерировать сильную прибыль в будущем. Или вы можете купить медленно растущую компанию по значительной цене и заработать деньги за счет расширения P/E, поскольку недооцененные акции возвращаются в соответствие со справедливой стоимостью. Существуют и другие способы, которыми инвестирование в стоимость приносит хорошую прибыль, это всего лишь несколько примеров.

В следующих обзорах я собираюсь показать примеры различных способов окупаемости инвестиций. А также собираюсь кратко раскрыть некоторые из сегодняшних переоцененных акций, которые я упомянул во введении.

Резюме и выводы

Стоимостное инвестирование работает для всех категорий акций. Когда оно применяется к акциям роста, его часто называют GARP, что является аббревиатурой роста по разумной цене. Оценки роста акций, таких как отношение P/E и отношение цены к денежному потоку и т. д., сейчас может быть оправдано динамикой ставок в экономике. Тем не менее, основные принципы все еще применяются. Вложение в стоимость подразумевает вложение вашего капитала в бизнес, где его основы представляют как надежность, так и возможности. Таким образом, вы можете извлечь выгоду из успеха бизнеса, в который инвестировали.

Тем не менее, с учетом вышесказанного, инвестирование в стоимость может иметь наибольшую выгоду для инвесторов, увеличивающих дивиденды. Это особенно верно для тех разумных инвесторов, которые наращивают дивиденды, которые накопили достаточно капитала, чтобы жить на свои дивиденды, не жертвуя основным капиталом. Этот класс инвесторов будет разумно ориентироваться на уровень получаемого ими дивидендного дохода с меньшей заботой об увеличении капитала, особенно в краткосрочной перспективе. Инвесторы, работающие с ростом дивидендов, которые применяют принципы стоимостной оценки, обычно ожидают увеличения капитала с течением времени, потому что они понимают, что их стоимость акций неизбежно будет приведена в соответствие с фундаментальной стоимостью.

Тем не менее, умные инвесторы роста дивидендов признают, что прирост капитала не может быть немедленной выгодой. Таким образом, стабильные выплаты дивидендов - особенно если они растут с каждым годом - обеспечивают ориентированному на стоимость инвестору роста дивидендов устойчивость для сохранения своего курса. Для этих инвесторов вознаграждение через дивиденды позволяет терпеливо ждать, пока проявится прирост капитала. Так как они в основном инвестируют в дивидендный доход, они могут ждать роста цен без чрезмерного стресса. Другими словами, их приоритеты расставлены правильно. Дивиденды гораздо более предсказуемы, чем цены на акции.

Подводя итог, можно сказать, что инвестирование в стоимость всех видов подразумевает долгосрочную перспективу. Для меня это также предполагает минимальный период владения, по крайней мере, делового цикла, который обычно составляет от 3 до 5 лет. Тем не менее, это минимальный период ожидания, потому что иногда это может занять больше времени. Но, пожалуй, самое главное, когда мы находимся на бычьем рынке, который был таким же сильным, как и текущий, инвесторам необходимо учитывать риск, на который они идут, если они держат переоцененные акции. Честно говоря, я вижу много самоуверенности во многих людях, которые были избалованы нашим текущим бычьим рынком. Именно поэтому я так сильно подчеркнул это в своих обзорах.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Долгосрочный разумный инвестор ставя ориентиры на пять десять и более лет старается оценить сам сектор и его будущее. Имеет он шансы на развитие или умрет как пережиток прошлого (это важно). И тогда уже ищет сами компании. Дивиденды не являются целью смарт-мани. Они прекрасно заработают на предоставлении акций брокерам для открытия коротких позиций, проведут байбек (это выгоднее дивидендов по налогообложению) и после (на закате компании) распродают акции новичкам рынка. Их цель прибыль на ценовой разнице. И ещё на опционах отработают ценовые колебания акции…

Отличная статья

Советую ещё разобрать саму историю и суть байбэк стратегии.

Инвесторы и спекулянты это мягко говоря… красивые истории (потребители) для функционала самой машины перераспределения финансов Игру играют институционалы…

Спасибо за полезную статью.

Согласен с автором.

Рынок переоценен во многих акциях.

Но есть ещё варианты на рынке, Р/Е ниже 6.

И капитализация ниже 60% от реальной стоимости компании