Марк Хульберт - Как узнать, что время покупать настало?

Эта статья является переводом статьи Марка Хульберта по текущему состоянию рынка.

Четыре ключевых соотношения показывают, что оценочная картина фондового рынка намного лучше, чем месяц назад.

Являются ли цены на акции достаточно привлекательными для обеспечения безопасности на этом рынке? Я знаю, что странно задавать этот вопрос. До февраля споры между аналитиками велись между теми, кто считал, что рынок просто переоценен, и теми, кто считал его чрезвычайно переоцененным.

На сегодня этот вопрос стоит так - понизило ли 30-ти процентное падение рынка стоимость акций настолько, чтобы они стали привлекательны для покупки.

К сожалению, мы еще не в месте для покупок. Но картина оценки намного лучше, чем месяц назад. Прежде чем представлять данные, я должен признать - что фундаментальные оценки не особенно полезны в качестве инструментов краткосрочной торговли. Фондовый рынок может оставаться недооцененным в течение долгого времени, прежде чем достигнет дна, так же, как он может оставаться переоцененным в течение длительного времени, прежде чем достигнет своего максимума (как наглядно продемонстрировали последние несколько лет).

Но когда оценки станут достаточно привлекательными, смелые стоимостные инвесторы начнут покупать смягчая хаос, вызванный паническими продажами.

Когда эта точка будет достигнута? Во-первых, рассмотрим критерии оценки на сегодняшнем рынке: многие переменные, на которых основаны некоторые метрики оценки, смещаются настолько быстро и непостижимо, что в них нельзя поверить. Возьмем, к примеру, соотношение P/E: невозможно придумать даже разумного предположения о влиянии пандемии коронавируса на доходы корпораций. Но если прибыль падает так же быстро, как рынок, P/E останется неизменным.

К счастью, существует несколько оценочных коэффициентов, в которых знаменатель изменяется относительно медленно с течением времени, что позволяет нам с некоторой уверенностью знать, где они находятся сейчас. Примером является коэффициент q, который был представлен покойным Джеймсом Тобином, лауреатом Нобелевской премии по экономике в 1981 году. Он рассчитывается путем деления рыночной стоимости на восстановительную стоимость активов. Эта стоимость должна быть более или менее такой же, как в феврале.

То же самое верно и для трех других оценочных коэффициентов, на которых я остановлюсь: соотношение цена/балансовая стоимость (балансовая стоимость изменяется относительно медленно), циклически скорректированное соотношение цена / прибыль (основанное на среднем 10-летнем уровне инфляции). скорректированная прибыль на акцию, которая также изменяется медленно), а также индикатор Баффета (отношение ВВП к общей стоимости всех акций; ВВП намного менее волатилен, чем фондовый рынок).

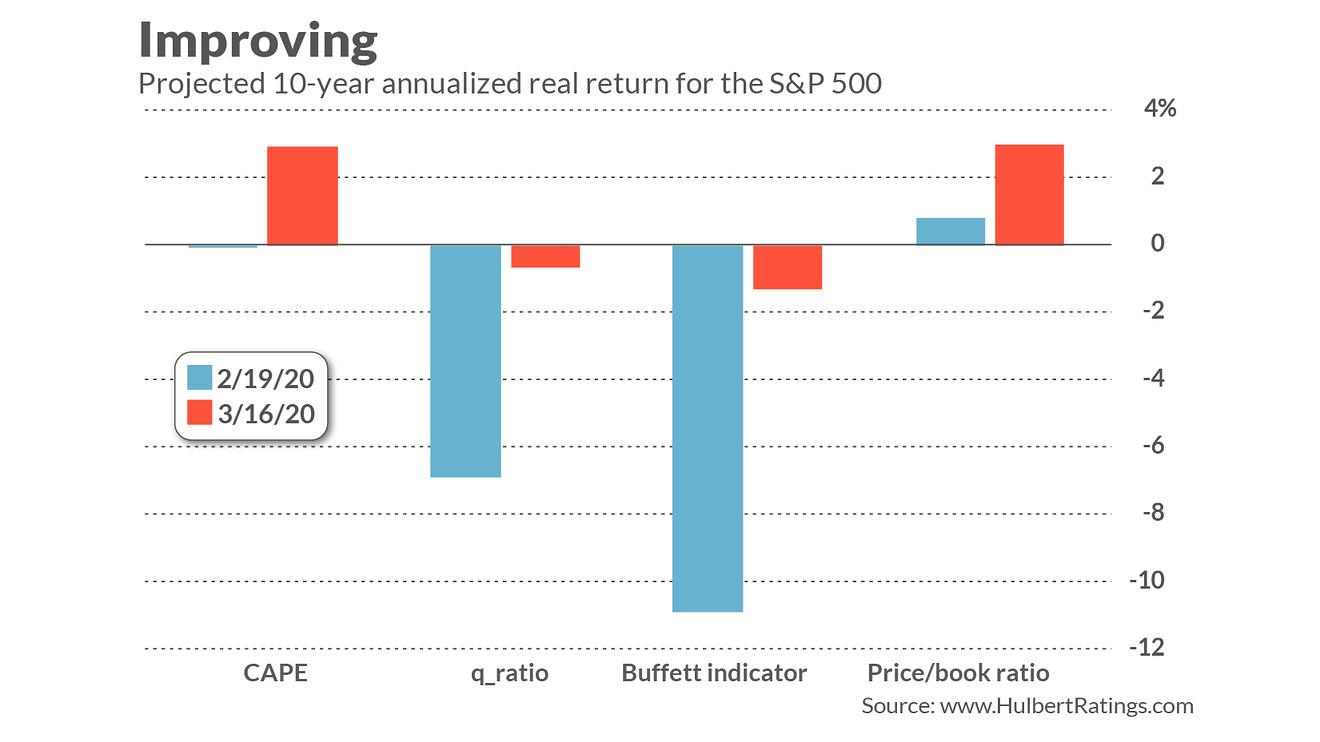

Прогнозируемая 10-летняя доходность акций по этим коэффициентам заметно лучше, чем была на февральской вершине.

Чтобы рассчитать, насколько менее медвежьими (то есть более бычьими) являются эти четыре индикатора сегодня по сравнению с тем, где они находились на пике бычьего рынка 19 февраля, я построил для каждой эконометрическую модель.

Результаты отображаются на графике ниже. Обратите внимание, что во всех четырех случаях прогнозируемая 10-летняя доходность заметно лучше, чем на февральской вершине. В среднем четыре модели прогнозируют годовой доход 1,0% с учётом инфляции в течение следующего десятилетия. Добавьте в дивиденды, и вы получите средний прогнозируемый доход около 3% в годовом исчислении.

Это значительно выше, чем сопоставимые прогнозы для 10-летних казначейских долговых обязательств США (которые имеют убыток в размере 0,6% в годовом исчислении на основе расчета ожидаемой инфляции в следующем десятилетии от ФРС Кливленда ).

Это хорошие новости. К сожалению, эти прогнозируемые реальные доходы в течение следующего десятилетия все еще составляют менее половины годового дохода в 6,8%, который фондовый рынок приносил за последние два столетия. Так что не ясно, готовы ли будут стоимостные инвесторы покупать рынок на текущих уровнях большими объёмами.

Тем не менее, прогнозируемый годовой доход, даже умеренно положительный, намного лучше, чем прогнозировали фундаментальные аналитики всего несколько недель назад.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке