Bloomberg - Пять дней потрясений.

Хранители мировой экономики ведут войну на двух фронтах и отдают все силы на борьбу с кризисом эпидемии коронавируса.

Они не только защищают предприятия и потребителей, которые пугающе выглядят уязвимыми перед пандемией, но и стремятся сдержать разгром финансовых рынков, который угрожает усугубить ситуацию.

В течение всей недели политические лидеры и центральные банки действовали такими темпами, которые ставят финансовый кризис 2008 года в тень, продолжая объявлять об изменениях политики и нововведениях в течение пятницы. Они знают, что их экономика находится на пути к историческим спадам, что перспективы ввергают в панику инвесторов, и что система финансового рынка нуждается в дополнительной поддержке.

Рынки продемонстрировали некоторые проблески оптимизма в конце недели. Но даже они исчезли, и если инвесторов, руководителей и широкую общественность невозможно убедить, что в конце туннеля есть свет, они рискуют превратить более темные сценарии в самоисполняющиеся пророчества - и подтолкнуть мир к более глубокому спаду и, возможно, даже Депрессии.

Среди лиц, определяющих денежно-кредитную политику, состояние красной тревоги началось в воскресенье 15 марта вечером с того, что Джером Пауэлл провел внеплановое заседание Федеральной резервной системы.

«Решения о денежно-кредитной политике в полночь, - говорит Торстен Слок, главный экономист Deutsche Bank AG, - рассказывают, насколько серьезно они относятся к попыткам стабилизировать ситуацию».

Затем в понедельник 16 марта, когда акции все еще снижались, а волатильность повышалась, несмотря на то, что ФРС снижает процентные ставки, руководители «Семерки» вступили в дело - завершив общую телеконференцию с обещанием сделать «все необходимое».

Что это было, мир до сих пор не может сказать наверняка.

По мере того как неделя подходит к концу, беспрецедентные 38 центральных банков снизили процентные ставки - и многие из них пошли дальше и активировали кризисные меры, покупая облигации, вмешиваясь в валютные рынки и устанавливая программы экстренного кредитования для банков и компаний. Цель: сохранить функционирование рынков и способствовать восстановлению, когда жизнь станет нормальной.

"Спешка понизить прогнозы на первое полугодие имеет смысл. Оптимизм по поводу второй половины под вопросом. Для восстановления потребуется быстрое выполнение масштабной программы стимулирования и, что более важно, эпидемия, которая будет контролироваться. Ни один из этих факторов даже близко не гарантирован." - Том Орлик, Главный экономист Bloomberg

Менее чем за неделю ФРС снизила ключевую процентную ставку на 100 базисных пунктов почти до нуля, возродила механизм экстренного финансирования и создала ряд программ, которые делают его игроком на рынках государственных облигаций, ипотечных ценных бумаг, коммерческие бумаги и паевых инвестиционных фондов.

Для президента Европейского центрального банка Кристины Лагард и ее коллег приоритеты были несколько иными, включая резкий рост доходности государственных облигаций для таких стран, как Италия, где дефицит бюджета вот-вот взорвется. В четверг вечером во Франкфурте они представили программу покупки облигаций на 750 миллиардов евро и заявили, что «нет пределов» в том, что они будут делать для защиты евро.

Управляющий Банка Японии Харухико Курода удвоил программу покупки активов, и Резервный банк Австралии заявил, что впервые присоединится к клубу QE. Все партнеры из Южной Кореи и Польши в Гане и Канаде все снижают ставки, в результате чего показатель Morgan Stanley по средней процентной ставке в мире приближается к нулю и составляет менее половины от уровня декабря.

Некоторые финансовые менеджеры считают, что сравнение с 2008 годом вполне подходящее.

«Объем вмешательства центральных банков, который был объявлен на этой неделе, говорит нам о том, что финансовая система была близка к полному краху, как и тогда», - написал Крис Игго, директор по инвестициям в области основных инвестиций в AXA Investment Managers.

Политики, отвечающие за бюджеты - ранее критиковались за медлительность в понимании того, что их страны так же уязвимы к пандемии, как и Китай - наконец-то также начали действовать.

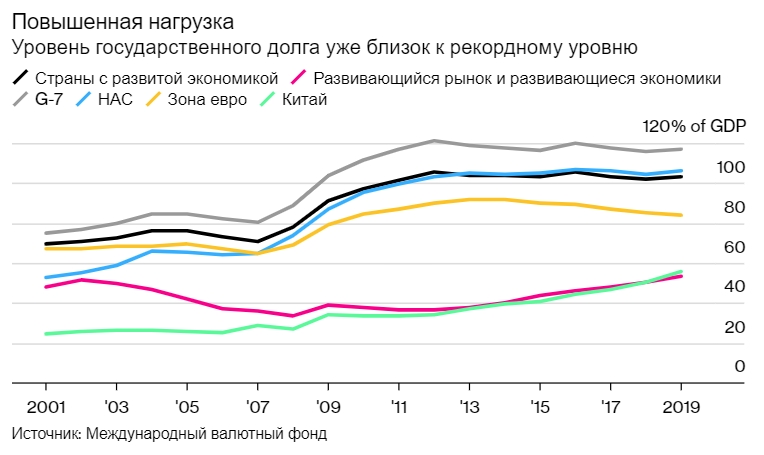

Экономики нуждались в этом, учитывая, что центральным банкам не хватает времени для гораздо большего эффекта, а фискальная политика может приносить результаты быстрее и быть более целенаправленной. Они также могут себе это позволить, учитывая низкие затраты по займам и теорию о том, что сегодняшние расходы позволят сэкономить деньги позже, если это поможет избежать длительного спада.

В настоящее время правительства выстраивают головокружительные меры финансового стимулирования, которые уже стоят более 3 триллионов долларов и быстро растут, от снижения налогов до новых программ социального обеспечения и гарантий по кредитам.

Президент Дональд Трамп признал необходимость «идти в ногу со временем » и выдвигает пакет мер на 1,3 триллиона долларов , который будет включать помощь в таких отраслях, как авиамообщение, где бизнес застопорился.

Детали варьировались, но в Париже и Лондоне были развернуты важные программы, где коллеги Трампа, Эммануэль Макрон и Борис Джонсон, присоединились к президенту США в освоении языка военного времени. Канцлер Ангела Меркель даже отказалась от обязательства по сбалансированному бюджету - и, по словам людей, знакомых с ситуацией, Германия рассматривает дополнительный бюджет на этот год в размере не менее 100 миллиардов евро.

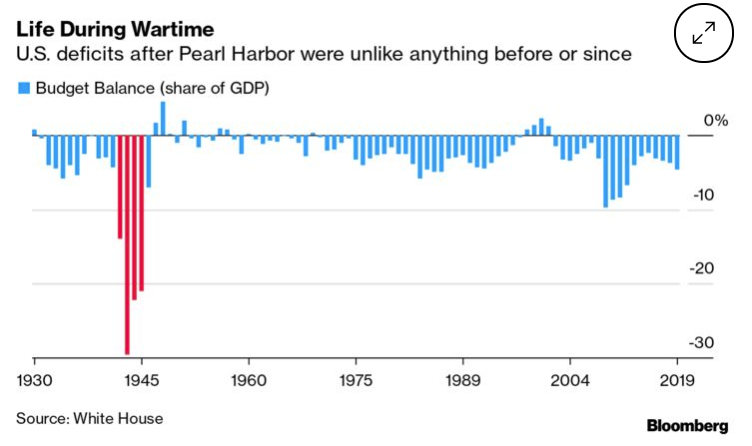

«Вероятно, это будет самая большая мобилизация государственного сектора за одну неделю - в процентах от валового внутреннего продукта - со времен Второй мировой войны», - сказал Дэвид Манн, главный экономист Standard Chartered Plc. «По крайней мере, для США и Европы».

И если масштаб политических планов вызывает такие исторические сравнения, то и остановка рынков может быть рассмотрена.

JPMorgan Chase & Co. призывает клиентов готовиться к 40-процентному падению производства в Китае в первом квартале, а затем к 14-процентному падению в США в течение последующих трех месяцев - цифры, которых не было в течение по крайней мере полувека.

Оценки за весь год не выглядят тревожными, поскольку ожидается, что эпидемия достигнет своего пика, а затем уменьшится. Тем не менее, экономисты JPMorgan ожидают, что мировое производство сократится на 1,1% в 2020 году, что хуже, чем падение на 0,8%, зафиксированное в 2009 году, хотя их коллеги с Уолл-стрит немного оптимистичнее.

В Австралии, которая пережила последний кризис, не скатившись в рецессию, Goldman Sachs Group Inc. теперь прогнозирует самое резкое сокращение годового ВВП со времен великой депрессии 1920-х годов.

Многое будет зависеть восприятия рынков, которые неоднократно работали против спасательных мер.

Трейдеры при этом столкнулись с другими рисками. Недавно разразившаяся ценовая война на рынке нефти привела к снижению цен на энергоносители. Режимы работы на дому истощали ликвидность, а гигантские колебания цен вызывали маржин колы- создавая условия для порочной нисходящей спирали.

Первый день недели на фондовых рынках начался плохо - и закончился ещё хуже, поскольку послеобеденное предупреждение Трампа о том, что эпидемия вируса может продолжаться летом, привело к падению индекса S&P 500 на 12%, худший показатель с 1987 года.

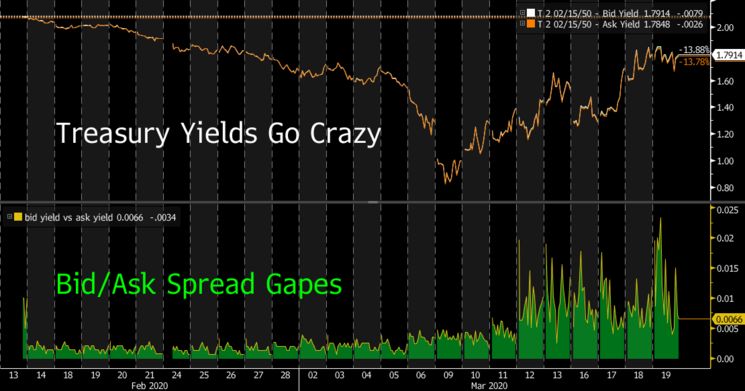

Облигации едва ли были менее волатильными. Они рухнули, когда правительства обнародовали планы потратить огромные суммы денег, и сплотились, когда центральные банки пообещали выкупить многочисленные долги.

На кредитных рынках ценились более высокие риски дефолта, даже несмотря на то, что чиновники пытались предотвратить сокращение финансирования путем освобождения места на балансах дилеров. Нефтяная война обеспечила падение товарного рынка.

Ситуация нашла способы ухудшиться. Валютные рынки оказались под напряжением на фоне неумолимого роста спроса на доллар. Некоторые центральные банки были вынуждены вмешаться - и самый влиятельный из них, ФРС, работал через границы, чтобы обеспечить потоки мировой резервной валюты.

К полудню пятницы в Нью-Йорке акции снова начали снижаться, поскольку Нью-Йорк и Лондон объявили о новых ограничениях, направленных на замедление распространения коронавируса. И сейчас проблема, - это сомнения в том, удастся ли добиться такого широкомасштабного залпа политики, отчасти потому, что ни один из его компонентов - главным образом, увеличение расходов и снижение процентных ставок - не составляет вакцины против смертельной эпидемии. Рыночный стресс, скорее всего, сохранится до тех пор, пока не стабилизируются глобальные показатели распространения инфекции.

По прошествии недели на этом третьем фронте появились обнадеживающие признаки. Китай, где было заражено 80 000 человек, в четверг впервые с начала кризиса не сообщал о новых случаях заболевания в стране. Тем не менее, его рынки упали.

В истории нет примеров для этого бешеного темпа падения даже в кризис 2008 года - эталоне настроения конца света среди большинства людей на рынках. Несколько месяцев отделяли действия ФРС в этом году и запуск программы спасения проблемных активов. Лидеры «Большой двадцатки» действительно не проявляли общей решимости до апреля 2009 года.

«Единственная реальная политика, которая может победить вирус, - это то, что позволяет людям безопасно вернуться к работе», - сказал стратег Уолл-стрит Дэвид Зервос. «Без этого, вирус просто продолжит побеждать, а политика будет работать только для минимизации кровопускания».

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке