Bloomberg - Акции слишком дорогие? Вы забыли про европу!

Все легендарные инвесторы с Уолл-стрит, жалующиеся в последнее время на то, насколько дорогими стали акции, не могли сказать этого о Европе.

Индекс Stoxx Europe 600, оцененный рекордно низко по сравнению с S&P 500, по балансовой стоимости, отстал в недавнем ралли на фондовом рынке, прибавив 18% с мартовского минимума по сравнению с приростом около 30% индексов США.

«Европейские фондовые индексы значительно хуже, чем индексы США с начала года», - сказал Альберто Токкио, директор по инвестициям швейцарской фирмы по управлению активами Colombo Wealth SA. «Мы становимся все менее медвежьими по отношению к европейским секторам - автомобильным, финансовым - главным образом из-за позиционирования инвесторов и фундаментальных оценок».

Комментарии Токкио контрастируют с комментариями известных инвесторов Стэна Дракенмиллера и Дэвида Теппера, которые в этом месяце заявили, что вознаграждение за риск владения акциями - худшее за последние годы. Рост технологических гигантов, таких как Amazon.com Inc. и Alphabet Inc., приблизил оценочную балансовую стоимость индекса Nasdaq к рекордным максимумам, в то время как европейские индексы торгуется примерно на четверти этой оценки.

Причины относительной дешевизны европейского рынка многочисленны, оправданы и возникли задолго до кризиса с коронавирусами: политическая и экономическая напряженность в разных странах-членах Европейского союза, низкий рост дохододностей по сравнению с США и состав индекса, который сильно подвержен воздействию циклических и стоимостных секторов. Однако крупнейшие европейские экономики, такие как Германия, также одними из первых в развитых странах снимают блокировки, и низкая подверженность рынка технологическому сектору может превратиться в благо, если инвесторы начнут выходить из дорогих американских технологических акций.

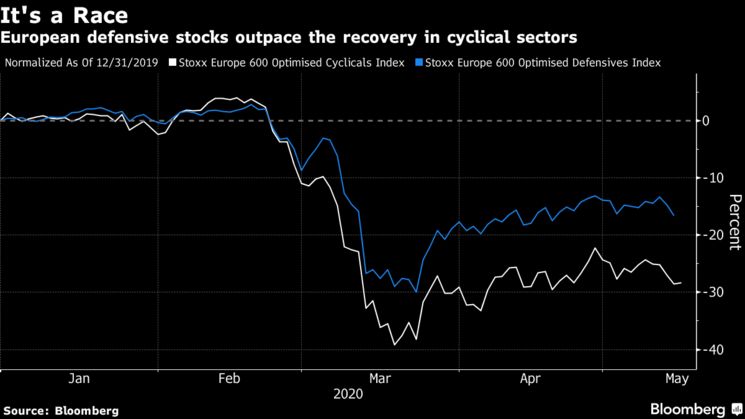

Спор между американскими и европейскими фанатами акций в конечном итоге сводится к давним дебатам между ростом и стоимостью. Во время недавнего восстановления рынка защитные компании и компании, которые могут продемонстрировать значительный рост прибыли, такие как технологии и здравоохранение, опережают более дешевые компании, которые сильно зависят от экономического цикла и сырьевых товаров, такие как банки, нефть, автопроизводители и горнодобывающие компании.

Поскольку крупные экономики начинают ослаблять свои блокировки, а восстановление, как ожидается, займет некоторое время, многие стратеги, в том числе компании JPMorgan Chase & Co. и Citigroup Inc., рекомендуют придерживаться более безопасных защитных отраслей и роста и говорят, что циклические акции будут продолжать уступать в росте стоимости. Это ставит европейский рынок в невыгодное положение, поскольку он широко представлен последними.

Но Европа может превратиться в победителя, если мировая экономика увидит быстрое V-образное восстановление, как только предприятия смогут вновь открыться, а потребители возобновят расходы. По сообщениям, чтобы способствовать восстановлению экономики после кризиса, европейские политики предпринимают шаги, чтобы еще больше ослабить свод правил MiFID II, чтобы стимулировать фирмы инвестировать, торговать и привлекать средства на публичных рынках.

Стратеги Credit Suisse Group AG во главе с Эндрю Гартвейтом заявили в четверг, что более дешевые рынки в регионе могут расти с опережением в ближайшей перспективе. Они полагают, что апрель был самым худшим экономическим ударом, и что отчёты по производству и услугам помогут повысить стоимость акций в мае.

Тем не менее, поиск инвесторов в европейские акции продолжает оставаться проблемой. По данным EPFR Global и Bank of America Corp., в этом году участники рынка привлекли около 28 миллиардов долларов в региональные фонды.

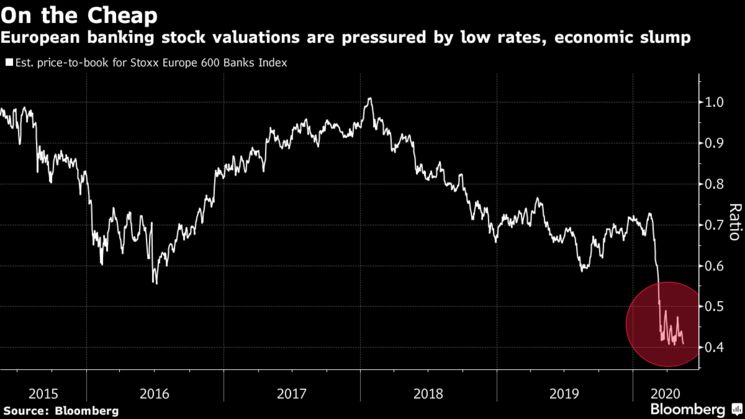

Стюарт Рамбл, директор по инвестициям в несколько активов в Fidelity International, держится подальше от европейских фондовых индексов, потому что фискальные и монетарные стимулы не были такими мощными, как в США, а снятие ограничений только началось. Но он видит интересные возможности в банковском и энергетическом секторах региона, поэтому выбор акций - это возможность, говорит он.

После исторического падения цен на нефть индекс Stoxx Europe 600 Oil & Gas Index торгуется на 0,9 своей оценочной балансовой стоимости. Согласно Rumble, такие уровни оценки «дают вам подушку безопасности для гораздо более слабых доходов». Индекс Stoxx 600 Banks еще дешевле и торгуется в 0,4 своей балансовой стоимости, около рекордно низкого уровня.

«Очень сложно освоиться с европейскими акциями», - сказал Рамбл по телефону из Гонконга. «Мы все еще склоняемся к росту акций, хотя мы должны быть довольно избирательными ».

Некоторым управляющим капиталом, таким как Маркус Моррис-Эйтон из Allianz Global Investors, даже удается найти возможности в относительно небольшом европейском технологическом секторе, при этом рыночная капитализация Stoxx Europe 600 Technology Index равна примерно 10% от капитализации сектора информационных технологий S&P 500.

Моррис-Эйтон увеличил свое знакомство с европейским технологическим сектором в марте и апреле, обратив внимание на истории программного обеспечения и цифровой трансформации. Что заинтересовало его в этом секторе, так это то, что многие из таких тенденций, как цифровизация, облачные технологии, онлайн-платежи и электронная коммерция, в настоящее время ускорились. И хотя Европе может не хватать технологических гигантов американского рынка, у нее есть свои преимущества, говорит он.

«В Европе у нас меньше облаков, у нас меньше крупных онлайн-бизнес-моделей, ориентированных на потребителя, с FAANG», - сказал Моррис-Эйтон по телефону. «Но у нас очень сильные промышленные технологии, у нас хороший сектор полупроводников, у нас есть несколько хороших имен для платежей и некоторые сильные бренды для ИТ-услуг».

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Есть ошибка в заголовке в слове Европа.