5 способов подготовиться к очередному краху фондового рынка

Данная статья является переводом материала с одного из западных финансовых порталов и не разделяет на 100% точку зрения ProfitGate в подходах к инвестированию

- Сбои рынка происходят регулярно и являются неотъемлемой частью инвестиций.

- Значительная распродажа на рынке всегда потенциально не за горами.

- Прохождение большой просадки на рынке без потерь - это вопрос подготовки, прежде всего с психологической точки зрения.

- Принятие и принятие волатильности - это необходимость для того чтобы извлечь выгоду из прибыли, которую рынок может предложить с течением времени.

- Давайте рассмотрим пять способов, с которыми вы можете быть уверены, что вы подготовлены и способны успешно маневрировать в следующий раз на обвале рынка.

Есть бесчисленные статьи от аналитиков, которые утверждают, что знают, что следующий крах рынка уже на пороге. Мировой «пузырь» разбросан по всем финансовым медиа. Они не ожидали снижения на 35% и последующего восстановления на 40%. Тем не менее, они хотят, чтобы вы поверили, что у них есть понимание того, что происходит дальше, и утверждают, что это снова 1999 год.

Индекс Nasdaq недавно достиг нового рекордного уровня, в то время как количество случаев COVID-19 в Соединенных Штатах продолжает расти. В результате медведи оказываются в полной силе, утверждая, что нет безопасного места, чтобы спрятаться, или утверждая, что это «все закончится слезами для быков».

Идея о том, что инвестирование в акции всегда заканчивается плохо, является загадочной концепцией, если учесть выдающуюся прибыль, генерируемую фондовым рынком в течение более 150 лет. Те, кто сосредоточен исключительно на том, когда музыка может прекратиться, скорее всего, пропустят вечеринку.

Правда в том, что никто не знает, куда направится рынок. Я рекомендую вам убежать от любого шарлатана, который говорит вам иначе.

Волатильность является естественной частью инвестирования. Вы должны не только понять это, но и принять это. Возможность краха рынка не должна быть причиной для изменения вашей стратегии, потому что ваша стратегия должна быть построена, предполагая, что рыночные крахи начнутся с самого начала.

Сегодня я хочу рассказать о том, как вы можете подготовиться к следующему обвалу фондового рынка, будь то за день, неделю, месяц или десятилетие. И я не хочу обсуждать всепогодные портфели или диверсификацию. Смысл этой статьи не в том, чтобы избежать очередного краха рынка, рассчитав время на рынке или заблокировав свой портфель от волатильности. Вместо этого я хочу обсудить, как вы можете защитить свой портфель от себя .

Видите ли, основные риски, которым подвержен ваш портфель, это ваши собственные ошибки. Если вы сосредоточитесь на правильном мышлении, у вас будут шансы в вашу пользу, когда на вашем пути встанет неизбежная задача.

Давайте рассмотрим пять способов, которыми вы можете подготовиться к успешному маневрированию при следующем обвале рынка и выйти из него невредимым.

1) Спросите себя, с какой просадкой вы можете справиться

Фондовый рынок, если мы смотрим на индекс Standard & Poor's 500, приносил примерно 10% прибыли в год в среднем с 1926 по 2018 год. Но чтобы получить выгоду от такой выдающейся доходности с течением времени, инвесторам приходилось справляться с плохими годами.

Ниже вы можете увидеть годовую доходность S&P 500.

Те, кто пытается определить рынок, для того чтобы избежать красного года, могут легко поставить под угрозу свою долгосрочную прибыль, просто выйдя из рынка в неподходящее время. Даже пропуск нескольких хороших дней из целого десятилетия может уничтожить большую часть вашей прибыли.

Fidelity привела цифры о том, что произойдет с гипотетической инвестицией в 10 000 долларов в индексный фонд S&P 500 с 1980 по 2018 год, если вы пропустили несколько лучших дней:

Если вы пропустите пять лучших дней, ваши доходы сократятся на 35%.

Если вы пропустите пятьдесят лучших дней, ваши доходы сократятся на 91%.

Данные очевидны, они показывают, что нет смысла пытаться избежать плохого года, когда альтернативные издержки, связанные с отсутствием хорошего года, в долгосрочной перспективе могут нанести гораздо больший ущерб вашей прибыли.

Увы, многие инвесторы предпочитают игнорировать данные и постоянно пытаются предугадать очередную коррекцию рынка. Они выбирают действия исходя из самых последних новостей и игнорируют здравый смысл.

Причина, по которой большинство индивидуальных инвесторов уступают средним показателям рынка, заключается в том, что они выходят из рынка в худшие возможные времена. Решение очень простое. Оставайтесь инвестированы как можно дольше!

Но это легче сказать, чем сделать, если учесть, что инвесторам пришлось справляться с просадкой на протяжении многих лет. Как уже указывал Морган Хаусл , партнер The Collaborative Fund, обвалы фондового рынка происходят постоянно.

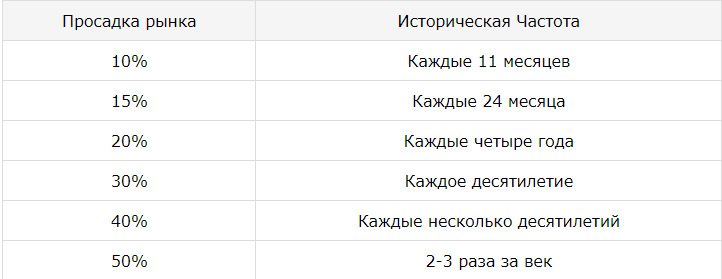

Признание того, как часто происходят рыночные сбои, может дать вам лучшее представление о рисках, которые вы принимаете, инвестируя в акции. Вот историческая частота откатов, выявленных с 1928 года:

Согласно исследовательской записке Bank of America Securities, среднее время, в течение которого рынок возвращается туда, где он был после просадки 20% и более, составляет 4,4 года. Вот почему большинство консультантов рекомендуют инвестировать в акции только в том случае, если вы намерены удерживать свои инвестиции в течение следующих пяти лет. Даже при условии, что у вас неподходящее время и вы инвестируете прямо перед медвежьим рынком, у вас все равно будет хороший шанс вернуться в зеленую зону через пять лет.

Понимание рыночных сбоев и психологическая готовность проходить их без чрезмерной реакции, возможно, является наиболее фундаментальной частью обучения инвестированию.

Если вы полностью понимаете, что 1) нет смысла выбирать время для рынка, поскольку это может принести больше вреда, чем пользы, и 2) рано или поздно произойдет обвал рынка, и вы ничего не можете с этим поделать, вы можете начать чувствовать себя комфортно.

При правильном мышлении на Уолл-стрит и в финансовых средствах массовой информации не будет негатива или медвежьего настроения, которые могут нарушить вашу стратегию. Когда вы читаете заголовок, в котором говорится, что «наступает 30% крах рынка», ваша единственная реакция должна заключаться в том, чтобы спросить: « И что? » Так было всегда, так будет всегда.

Частью психологической подготовки к рыночным сбоям является понимание вашей терпимости к волатильности. Сколько просадки - слишком много просадки? Насколько ниже может стать ваш портфель, прежде чем вы объявите о своём выходе?

Если сохранение курса - это название игры, то определение и признание вашего переломного момента является требованием для определения вашей приверженности акциям и предоставления вашим финансовым активам нужного уровня волатильности.

Чем дольше ваш временной горизонт, тем меньше влияют обвалы рынка. Вот почему люди, которые все еще строят свое гнездо и находятся на дистанции до пенсии более десяти лет, будут иметь другую терпимость к волатильности, чем кто-либо уже вышедший на пенсию и полагающийся исключительно на свои финансовые активы для получения дохода.

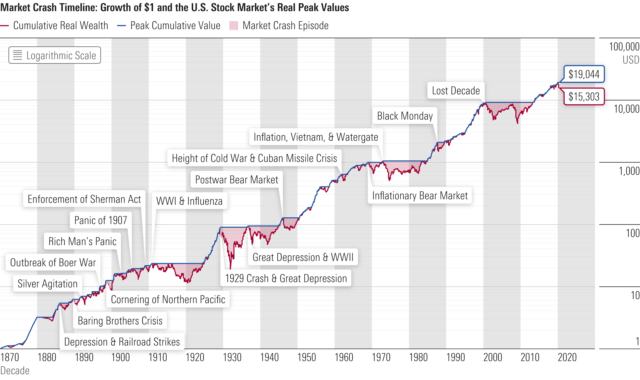

Morningstar построил график обвала рынка, показывающий рост на 1 доллар, инвестированный в рынок США за 150 лет. Они используют логарифмическую шкалу, чтобы уместить все крупные рыночные продажи в одном графике. Взгляд на все рыночные крахи с 1870 года дает отрезвляющий, но и очень оптимистичный взгляд на то, что ожидать в течение многих лет, если вы будете инвестировать через все и вся.

Независимо от того, насколько серьезными были обвалы, рынок всегда восстанавливался . Он продолжает рост до новых максимумов, опираясь на постоянный рост ВВП.

Конечно, задним числом вам было бы трудно убедить тех, кто пережил падение рынка на 79% в крахе 1929 года, поверить, что рынок в конечном итоге восстановится. Многие инвесторы, пережившие «потерянное десятилетие» с двумя крупными крахами более чем на 40% в 2000-х годах, разочаровались и, вероятно, покинули рынок как раз перед тем, как началось одно из его лучших десятилетий.

Как только вы узнаете, с какой просадкой вы можете справиться, вы сможете решить, какая часть вашего портфеля будет инвестирована без опасений очередного краха рынка.

В этом месте можно вспомнить цитату Альфреда Уэйнрайта:

Нет плохой погоды, есть только только неподходящая одежда.

Если ваше портфолио соответствует вашей цели, и вы знаете, чего ожидать, на вашем пути не будет шторма.

2) Убедитесь, что у вас есть деньги, которые вам нужны

Вложение денег, которые вам в конечном итоге понадобится вывести с рынка, в ближайшее время может привести к необратимой потере капитала. Наличные играют чрезвычайно важную роль в том, как вы можете подготовить себя к краху рынка. Личные финансы всегда начинаются с:

- Погашения краткосрочной задолженности.

Создания резервного фонда.

Резервный фонд представляет собой личный бюджет Отложите то, что вы можете использовать в случае, чрезвычайной ситуации. Что бы ни бросала вам жизнь, ваш чрезвычайный фонд должен быть в состоянии покрыть это. Потеря дохода, несчастный случай, ремонт дома, неотложная медицинская помощь, путевые расходы в последнюю минуту и т.д. Обычно это составляет доход от 3 до 6 месяцев для людей, которые работают. Он может стать намного больше, когда вы приближаетесь к выходу на пенсию в зависимости от ваших личных обстоятельств и душевного спокойствия, которое вы ищете. По определению, вы никогда не знаете, когда вам понадобится доступ к вашему чрезвычайному фонду. По этой причине его не следует инвестировать в акции.

Если вы создали резервный фонд и готовы инвестировать, следующий вопрос всегда должен быть одинаковым:

Будут ли вам нужны деньги, которые вы вкладываете сегодня в ближайшие пять лет?

Если ответ «да», деньги, вероятно, не следует вкладывать в акции.

Если ответ «нет», имеет смысл больше ставить на акции в вашем капитале.

Ваш временной горизонт всегда должен побуждать вас к корректировке своего долевого участия в фондовом рынке. У вас есть большой авансовый платеж за дом в ближайшие пять лет? Вы должны начать выводить соответствующие средства, пока на рынке все хорошо, чтобы избежать этого в самое неподходящее время.

Многие инвесторы теряют деньги в случае краха рынка, потому что им нужны деньги, и у них нет другого выбора. Платят ли они за колледж для своих детей или за ипотеку, инвесторы оказываются в затруднительном положении.

Пенсионеры, которые регулярно снимают средства со своих инвестиционных счетов, должны иметь план, чтобы сделать это из наименее волатильной части своих финансовых активов во время обвала рынка. Если деньги, которые им нужны в ближайшие пять лет, не будут инвестированы в акции, это не должно быть проблемой.

Следующее место, где вы можете захотеть создать свой денежный резерв, это ваш инвестиционный фонд., Есть ли у вас наличные деньги, чтобы воспользоваться преимуществами распродажи на рынке? Уровень распределения денежных средств в вашем портфеле (т. Е. Поверх вашего чрезвычайного фонда) должен соответствовать вашему профилю риска. Перед лицом краха рынка инвесторы имеют пагубную привычку продавать позиции, чтобы «собрать деньги», чтобы инвестировать в другие акции, которые упали. Они могут не осознавать этого, но получение наличных во время краха рынка - это фактически паническая распродажа.

Обвал рынка - это последний момент, когда вам следует продавать акции, даже если вы думаете, что перехитрили рынок. Тем не менее, это то, на что мы запрограммированы как люди. Мы продаем, когда акции падают на 25%, потому что мы считаем, что они скоро снизятся на 50%. Мы убеждаем себя в том, что у нас это хорошо получается, и перераспределяем средства, чтобы воспользоваться краткосрочной волатильностью.

Если вы не хотите испытывать искушение попытаться собрать деньги в самый неподходящий момент, у вас должна быть часть вашего инвестиционного портфеля в виде наличных. Что это за распределение зависит от вашего профиля риска, временного горизонта и того, насколько хорошо вы спите ночью. Может быть, это число составляет 3%, 5%, 10% или даже 25% вашего портфеля. Важно помнить, что чем выше будет ваше денежное распределение, тем больше вы можете негативно повлиять на вашу долгосрочную прибыль. В конце концов, если вы на 100% в наличных, ваш доход гарантированно будет равен нулю.

Здесь нет неправильных ответов. Только те ответы, которые подходят для того типа инвестора, которым вы являетесь, и вашего собственного темперамента. Цель здесь - иметь инструменты, которые лучше всего подходят для вашего успеха.

Если вы все еще работаете и регулярно добавляете деньги в свой портфель за счет новых сбережений, я часто утверждаю, что необходимое вам денежное распределение в вашем инвестиционном портфеле, вероятно, в любой момент времени близко к нулю. Но опять-таки, все сводится к тому, чтобы знать себя и нужна ли вам подушка, чтобы чувствовать себя непринужденно в самые сложные времена.

3) Создайте портфель, который соответствует вашему профилю риска

Если вы определили тип просадки, с которым вы можете справиться, вы можете уверенно создать портфель с правильным риском для капитала. Если вы не можете принять идею 20-процентной просадки в своем портфеле - даже временно - вы, вероятно, не хотите, чтобы более половины ваших финансовых активов были инвестированы в акции.

Тип акций, в которые вы инвестируете, также является фундаментальной частью уравнения. Пригодность акции является одним из наиболее игнорируемых аспектов стратегии портфеля.

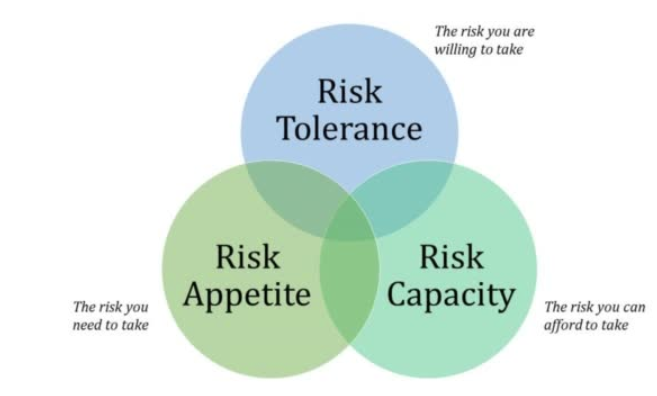

Есть три риска, чтобы рассмотреть, когда дело доходит до пригодности:

- Риск-аппетит : уровень риска, который вы готовы принять.

- Толерантность к риску : уровень риска, с которым вы можете справиться.

- Потенциал риска : уровень риска, который вы можете себе позволить.

Если ваш аппетит к риску выше, чем ваша толерантность к риску, вы можете откусить больше, чем можете прожевать. Даже если предположить, что вы можете пережить это, вы можете подвергнуть риску свою семью, если вы выходите за пределы своего потенциала риска (например, торговля опционами, едва имея возможность платить за аренду).

Когда вы посмотрите на свой портфель сегодня, спросите себя, что бы вы сделали, если бы все позиции упали на 50%:

- Вы вдруг захотите изменить распределение активов?

- Ваше сердце забьётся чаще на определенных позициях?

- Повлияет ли это на вашу жизнь в краткосрочной перспективе?

Если идея падения акций на 50% в одночасье ужасна для вас, возможно, вы не хотите воспользоваться этой небольшой возможностью для инвестиций в биотехнологии, о которой вы слышали. Между тем, если до выхода на пенсию у вас впереди десятилетия и вы экономите больше за год, чем стоимость всего своего портфеля, вы, вероятно, можете пойти на некоторые риски и выделить средства на возможности, которые могут создать огромную альфа для вашего портфеля, если звезды сойдутся. В конце концов, ваш портфель должен быть адаптирован для ваших собственных целей и толерантности к риску, и никого другого.

С тех пор как в 2011 году Марк Андреессен опубликовал свое эссе о том, почему программное обеспечение ест мир , компании SaaS стали одними из самых эффективных публичных акций. Такие компании, как Salesforce ( CRM ), Atlassian ( TEAM ) или ServiceNow ( NOW ), превратились в невероятно успешный бизнес за последнее десятилетие. Но для некоторых инвесторов идея инвестировать в компанию, которая еще не прибыльна, невыносима. И это нормально. Если вы не полностью согласны с тезисом, стоящим за инвестициями, есть вероятность, что вы сбросите позицию, как только акция потеряет свою динамику. В свою очередь, это, вероятно, создаст достаточно ущерба вашему портфелю, чтобы компенсировать любые ваши успехи в других местах.

Еще один замечательный пример - Tesla ( TSLA ), одна из самых поляризующихся компаний на планете. Редко можно найти быков и медведей, которые так сильно расходятся во мнениях по поводу компании. Если это слишком рискованно для вас, то эта акция не должна быть частью вашего портфеля.

Известно, что Уоррен Баффетт много лет избегал технологических акций, потому что не верил, что у него есть преимущество в этой категории. Он годами не инвестировал в акции FANG (Facebook ( FB ), Amazon ( AMZN ), Netflix ( NFLX ), Alphabet ( GOOG ) , несмотря на их долгосрочный потенциал. В итоге он сделал Apple ( AAPL ) своим крупнейшим вложением и теперь владеет акциями Amazon. На протяжении своей карьеры он также инвестировал почти исключительно в американские компании, и это прекрасно сработало для него. Никто никогда не должен заставлять вас чувствовать, что есть правильный и неправильный способ инвестировать.

Существуют четкие предупреждающие знаки, которые должны заставить вас усомниться в существующем подходе. Например, если вы проверяете свой портфель или движения конкретной акции, которой вы владеете, несколько раз в день, вы, возможно, рискуете больше, чем можете себе позволить. Вы когда-нибудь теряли сон из-за инвестиций? Ответ должен быть громким нет! Инвестирование - это невероятный инструмент для достижения финансовой независимости и достижения ваших целей. Но вы не должны страдать в процессе. Ключевым компонентом успеха вашего инвестиционного пути является ваша способность придерживаться его на протяжении десятилетий подряд. Это марафон, а не спринт.

Инвестирование во многом похоже на еду, сон или тренировку. Если вы приложите усилия к пониманию того, как сделать это правильно и что подходит вам лучше всего, скорее всего, вы будете делать это очень хорошо со временем. Но вы должны знать свои пределы и признать свои сильные и слабые стороны. У всех нас есть определенные обстоятельства, и не существует такого понятия, как универсальный портфель.

4) Составьте список акций которые вы желаете купить

Лучшие в своем классе компании редко продаются дёшево. Но когда они это сделают, пришло время покупать. Распродажи широкого рынка - прекрасная возможность накопить акции лучших компаний, которые может предложить рынок.

Но вот настоящая проблема. Инвесторы могут повторить себе, что они хотели бы купить Amazon, когда он торговался ниже 1500 долларов, или что если бы только Netflix упал на 30%, они бы купили его в одно мгновение. Реальность такова, что когда появляется возможность, они начинают менять свои ожидания, и цена никогда не бывает достаточно низкой, чтобы спустить курок. Они думают, что «это еще не дно», или они полагают, что «оно всегда может опуститься».

Построив список лучших в своем классе компаний которые вы хотели бы купить и что важно по какой цене, вы можете убедиться , что вы будете трезвомыслящими , когда время , наконец, придёт. Вы будете чувствовать себя готовыми покупать, потому что вы поймете, что ваше прошлое я немедленно купило бы эти акции по их текущей цене, и только ваши эмоции мешают вашему нынешнему я сделать это.

Только с помощью списка пожеланий, созданного заранее, вам будет легко, сделать правильный выбор в самый разгар обвала.

Вы когда-нибудь ходили в магазин за едой, будучи голодными? Это может привести к плохим решениям. К тому времени, когда вы вернетесь домой, вы поймете, что купили ненужную пищу, в которой не нуждаетесь, или что в итоге вы выбрали исключительно то, что вам очень хотелось в данный момент.

Та же самая реакция происходит в разгар рыночного краха. Без заранее составленного списка желаний вы можете в конечном итоге купить акции, которые вам не нужны, просто потому, что они упали даже больше, чем другие. Проблема в том, что акции, которые больше всего падают в условиях краха рынка, не обязательно являются лучшими для покупки. Могут произойти глубокие изменения, которые более чем оправдывают распродажу для некоторых отраслей или категорий.

Совсем недавно из-за пандемии COVID-19 авиакомпании оказались в крайне трудном положении. До глобальной пандемии деловые поездки составляли от 60% до 70% продаж авиакомпаний США. Эти дни могут закончиться навсегда, поскольку в нашей работе с помощью видеоконференций происходят изменения. Уоррен Баффет не покупал больше акций United ( UAL ), American ( AAL ), Southwest ( LUV ) или Delta Air Lines ( DAL ) в последние несколько месяцев. Он продавал их все, исходя из их радикально сложных долгосрочных перспектив.

В июне Hertz ( HTZ ) - компания, которая объявила о банкротстве - столкнулась с ростом покупок . Давайте будем ясны. Ни одна компания, подобная Hertz, не сможет попасть в ваш список желаний заранее. Ваша домашняя работа до кризиса может удержать вас от плохого суждения, когда все продается. Может быть заманчиво рассматривать некоторые акции как пожизненную инвестицию, когда они резко упали. Акции, на которые вы, скорее всего, больше всего рассчитываете в случае краха рынка, редко будут теми, на которых вы должны сосредоточиться. Составление списка желаний, когда вы спокойны и собраны, является абсолютным противоядием.

5) Запишите вашу стратегию

В своей книге «Игра на деньги» Адам Смит объяснил:

Если вы не знаете, кто вы, фондовый рынок - дорогое место, чтобы узнать.

Несмотря на наши лучшие намерения, мы все еще можем потерпеть неудачу. Это верно для большинства вещей в жизни. Нахождение в браке или воспитание детей являются прекрасными примерами. Независимо от того, насколько ясны наши намерения, многие из нас могут потерпеть неудачу именно тогда, когда наиболее важно иметь все под контролем. Инвестирование ничем не отличается.

Ранее я уже говорил о том, как ваш характер является единственным величайшим фактором доходности вашего портфеля. Есть много способов бороться с нашими естественными недостатками и избежать ловушек, к которым мы можем легко упасть. Когда дело доходит до подготовки себя к кризису рынка, я считаю, что самым мощным инструментом является ведение дневников.

В инвестициях ведение дневника - самое важное, что вам когда-либо придется делать. Вы можете тренировать свою готовность к краху рынка только путем записи и повторения для себя своей долгосрочной стратегии.

- Почему вы инвестируете?

- Какой ваш временной горизонт?

- Какова ваша инвестиционная философия?

- Что вы будете делать, если рынок значительно упадет и ваш портфель вместе с ним?

Это не те вопросы, на которые вы хотите ответить во время краха рынка.

Когда все разваливается, не имея возможности прочитать ваше спокойное я, вы можете остаться наедине со своим паническим я. Успех приходит с домашней работой и подготовкой . Чем больше вы настраиваете себя на правильное мышление, укоренившееся в вашем мозгу, тем больше у вас шансов избежать кризиса в пылу момента.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Это лучшее, что я прочитал за последний год, а главное вовремя.

"… 1) нет смысла выбирать время для рынка, поскольку это может принести больше вреда, чем пользы...." дальше можно не читать, занавес