Кто купил 3,3 триллиона долларов, накопленных на невероятно резком росте государственного долга США

Триллионы летят так быстро, что их трудно даже сосчитать. Но кто-то должен был купить эти казначейские ценные бумаги. И дело было не только в ФРС. Вот кто.

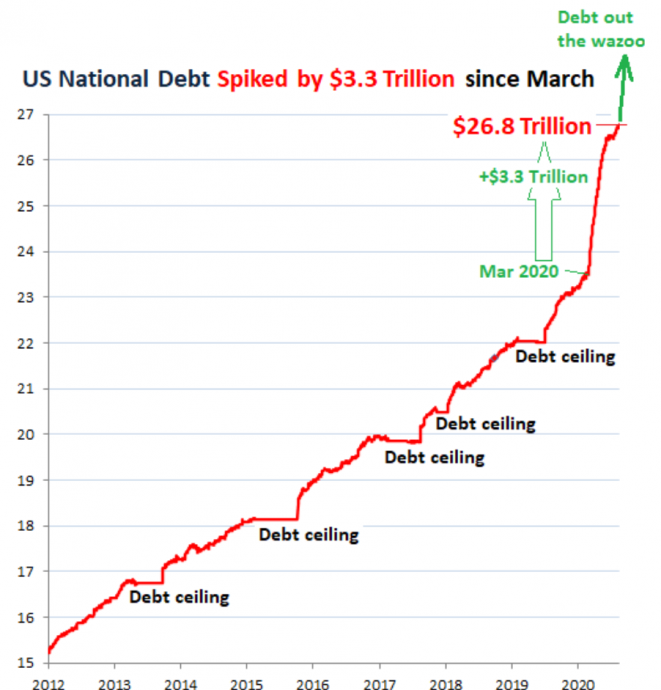

За 12 месяцев до начала пандемии - были хорошие времена, когда правительству не приходилось брать большие займы - но правительство США добавило головокружительные 1,4 триллиона долларов к своеve и без того огромному долгу. А затем последовала пандемия, экстренные меры, стимулирующие выплаты и все остальное, и за шесть месяцев с тех пор правительство США добавило еще 3,3 триллиона долларов к невероятно резкому росту валового национального долга США, который сейчас составляет 26,8 триллиона долларов:

С выходом данных Министерства финансов США по международному капиталу по 31 июля, данных баланса ФРС, данных банковского баланса Федеральной резервной системы и данных Министерства финансов о казначейских ценных бумагах, мы можем определить, кто купил эти триллионы долларов. в казначейских ценных бумагах за последние 12 месяцев.

Иностранные инвесторы:

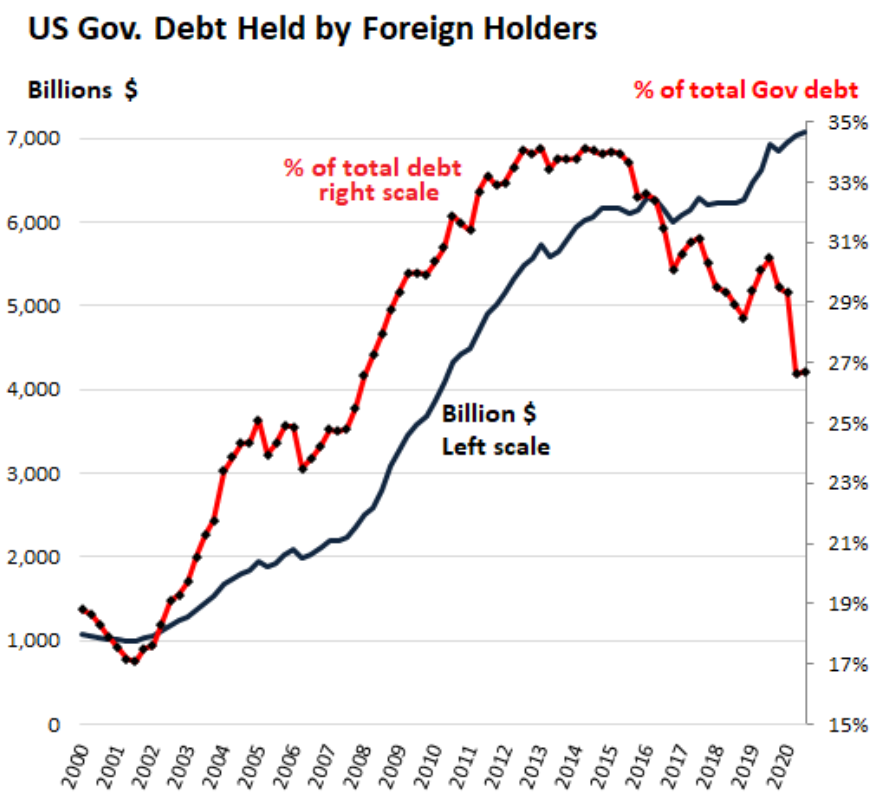

Все вместе взятые иностранные инвесторы - центральные банки, государственные учреждения, компании, коммерческие банки, фонды облигаций, другие фонды и частные лица - увеличили свои активы на 287 миллиардов долларов в июле по сравнению с июлем прошлого года, включая 48 миллиардов долларов в течение июля. Это привело к тому, что их активы достигли рекордного уровня в 7,087 триллиона долларов (синяя линия, правая шкала на графике ниже).

Но из-за невероятного роста государственного долга США (26,5 трлн долларов на 31 июля) их доля в этом долге (красная линия, правая шкала) показала падение в июне до самого низкого уровня с 2008 на уровне 26,7%:

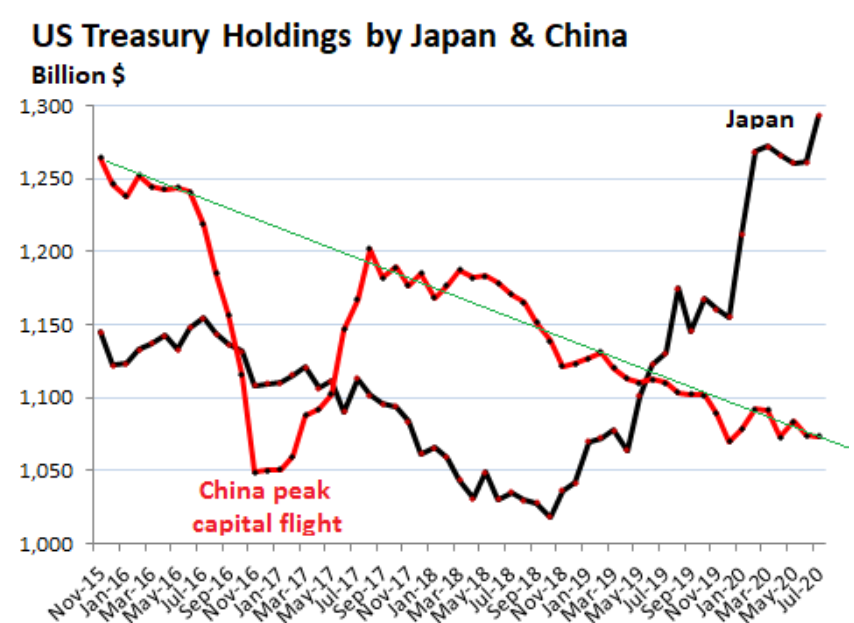

Крупнейшие иностранные кредиторы Америки, Япония и Китай: Япония увеличила свои авуары в июле на 32 миллиарда долларов, до 1,29 триллиона долларов. За 12 месяцев его авуары увеличились на 162 миллиарда долларов.

В июле Китай еще больше сократил свои запасы. За 12-месячный период его авуары упали на 37 миллиардов долларов, до 1,07 триллиона долларов, следуя тенденции (зеленая линия) с 2015 года, за исключением резкого падения и восстановления на этапе бегства капитала.

Вместе Япония и Китай владели 8,9% от невероятно быстро растущего долга США, что является второй самой низкой долей за многие годы, причем самый низкий показатель был в июне (8,8%):

Следующие 10 крупнейших иностранных держателей (в скобках указаны их активы по состоянию на июль 2019 г.):

Великобритания (финансовый центр «Лондонский Сити»): 425 миллиардов долларов (406 миллиардов долларов).

Ирландия: 330 миллиардов долларов (257 миллиардов долларов)

Гонконг: 267 миллиардов долларов (235 миллиардов долларов)

Бразилия: 265 миллиардов долларов (309 миллиардов долларов)

Люксембург: 265 миллиардов долларов (229 миллиардов долларов)

Швейцария: 251 миллиард долларов (228 миллиардов долларов)

Каймановы острова: 213 миллиардов долларов (233 миллиарда долларов)

Бельгия: 211 млрд долларов (203 млрд долларов)

Тайвань: 210 миллиардов долларов (179 миллиардов долларов)

Индия: 195 миллиардов долларов (160 миллиардов долларов)

В этот список входят налоговые убежища и финансовые центры, в том числе те, где у американских корпораций есть адреса где они хранят активы, чтобы избежать налогов США. Итак, некоторые из этих «иностранных» держателей являются американскими организациями, такими как Apple в Ирландии, с учетными записями, зарегистрированными в их почтовых ящиках.

В этом списке отсутствуют Германия и Мексика, у которых только 78 и 48 миллиардов долларов казначейских облигаций соответственно, несмотря на их мегаторговое сальдо с США.

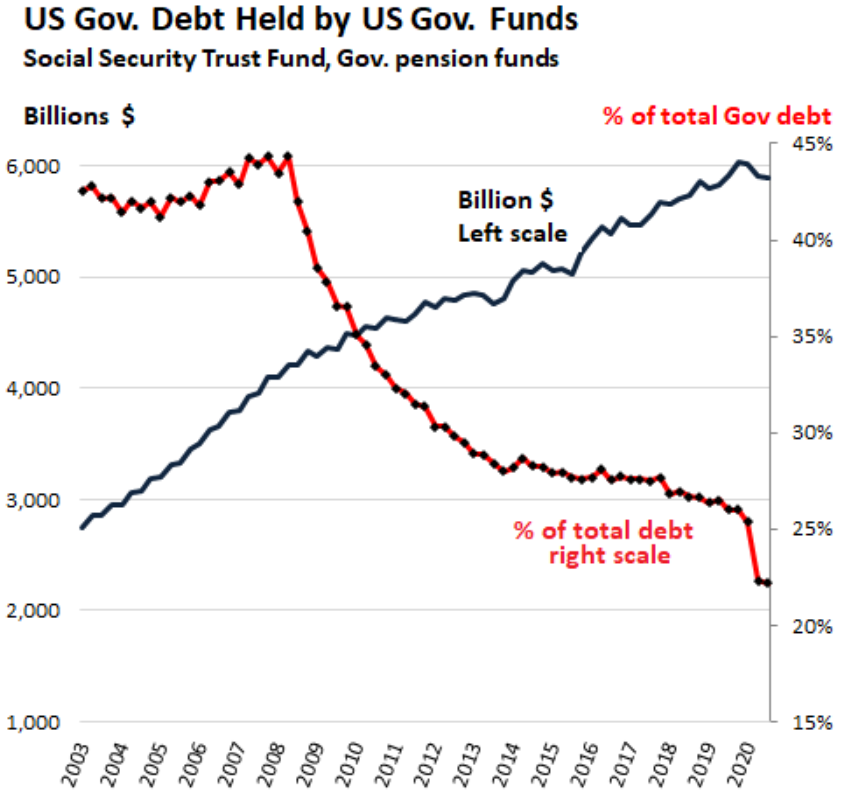

Средства правительства США

Целевой фонд социального обеспечения, пенсионные фонды для федеральных гражданских служащих, пенсионные фонды для вооруженных сил США и другие государственные фонды потеряли 15 миллиардов долларов в июле и 21 миллиард долларов за 12-месячный период, в результате чего их авуары сократились до 5,89 триллионов долларов (синяя линия , левая шкала), что составляет 22,2% от общего долга США (красная линия, правая шкала).

Несмотря на то, что казначейские авуары этих государственных пенсионных фондов увеличились более чем вдвое за последние 20 лет, их доля, учитывая невероятный рост государственного долга США, упала с более чем 45% в 2008 году до 22,2% в июле:

Эти казначейские ценные бумаги, часто называемые «внутренними долгами», представляют собой активы, принадлежащие бенефициарам этих фондов. Это реальный долг правительства США, несмотря на старую бессмысленную точку зрения, что «это не в счет, потому что мы в долгу перед собой». Это средства, которые правительство США должно американским бенефициарам, точно так же, как средства, которые правительство США должно Японии и Китаю.

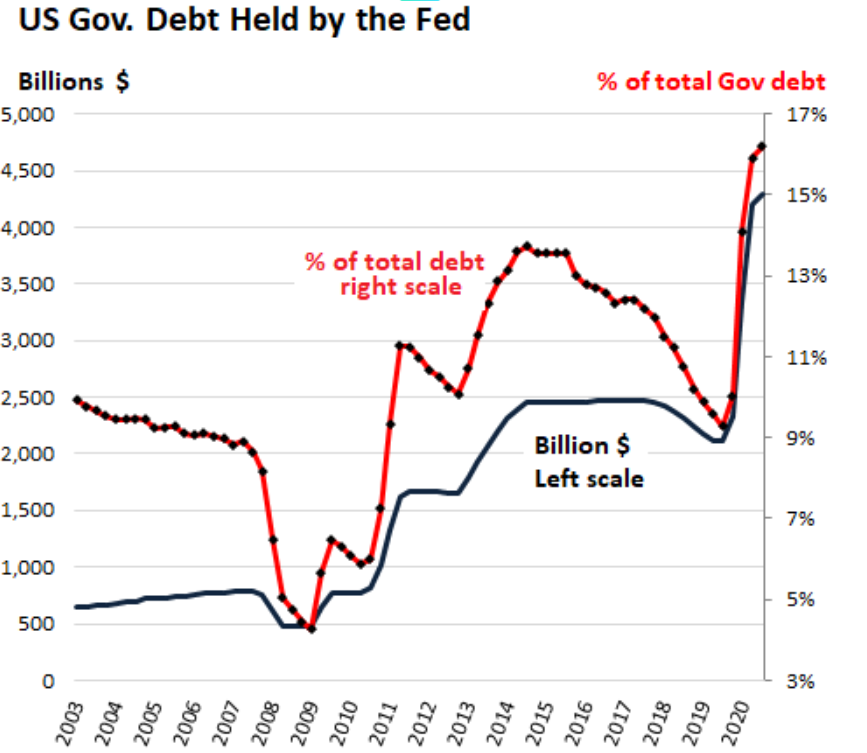

Федеральная резервная система.

В июле ФРС увеличила свои казначейские резервы на 89 миллиардов долларов, в результате чего общие резервы на конец июля составили 4,29 триллиона долларов (синяя линия, левая шкала), что составило рекордные 16,2% от невероятно резкого роста государственного долга США (красная линия). , правая шкала) - это часть долга США, которая монетизировалась. За 12-месячный период до июля ФРС добавила к своим авуарам казначейских облигаций на 2,18 триллиона долларов, большая часть которых пришла с марта, удвоив свою долю:

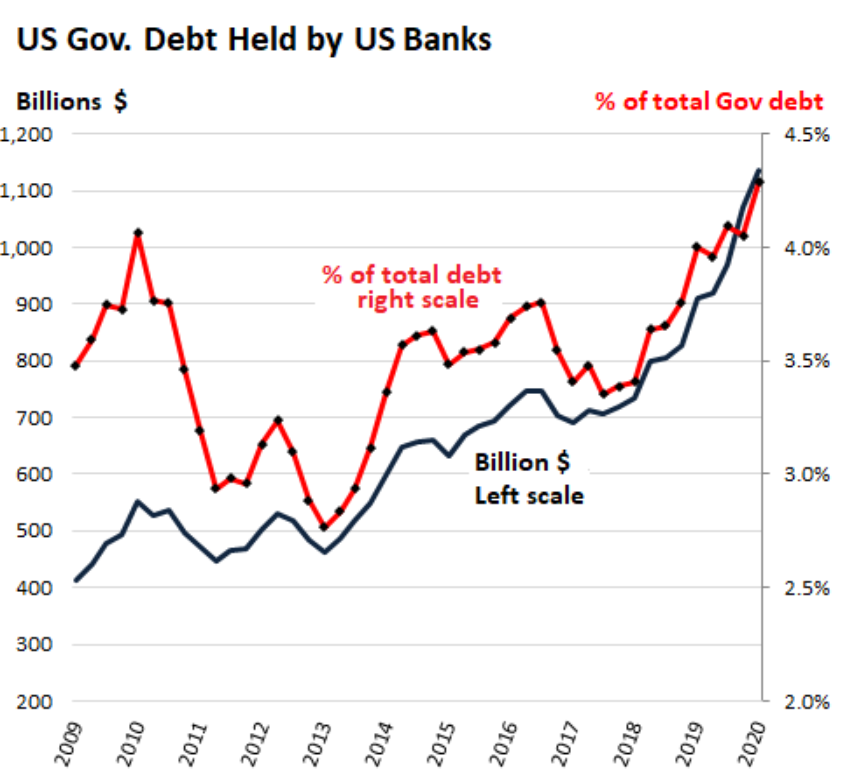

Коммерческие банки США.

Коммерческие банки США увеличили свои запасы казначейских ценных бумаг на 66 млрд долларов в июле и на 228 млрд долларов за 12-месячный период до 1,14 трлн долларов, согласно опубликованным Федеральным резервом данным по банковским балансам, что составляет 4,3% от общей суммы долга США

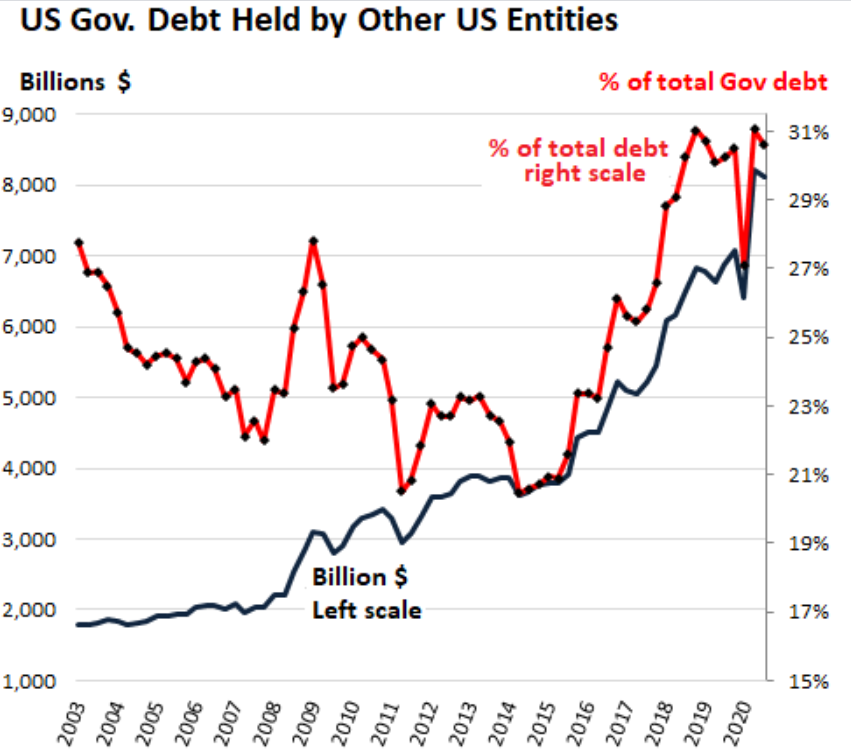

Другие юридические и физические лица в США

Выше мы охватили всех иностранных инвесторов, а также фонды правительства США, ФРС и банки США. Остались и другие американские инвесторы - такие как частные лица и учреждения, такие как фонды облигаций США, пенсионные фонды США, страховщики США, богатые денежные средства корпорации США, частные инвестиционные компании для хранения наличных, хедж-фонды для использования их в сложных сделках и т. Д.

Во время рыночных потрясений все они вкладывались в казначейские ценные бумаги, некоторые, возможно, в панике, другие, чтобы участвовать или выйти из рискованных сделок, добавив 1,8 триллиона долларов за трехмесячный период до июня. Но в июле они потеряли 93 миллиарда долларов, в результате чего активы сократились до 8,1 триллиона долларов (синяя линия, левая шкала), что составляет 30,6% от общего долга США (красная линия, правая шкала). За ростом вложения последовал резкий рост долга США, и доля этих инвесторов в июле (30,6%) была примерно на уровне их доли на конец года (30,5%):

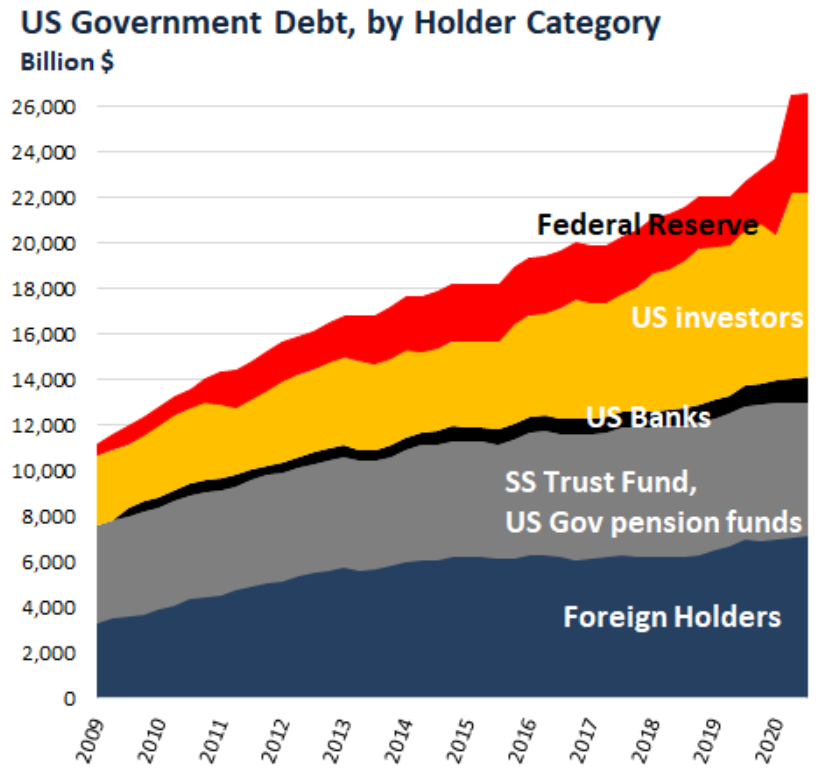

На приведенной ниже диаграмме показаны активы Казначейства по категориям держателей, объединенные в одну диаграмму, при этом долг США накапливается во всей своей красе:

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

"… Что приводит нас к следующему выводу:.."

Производство вернут к себе за одно как вариант

Только это не получается.

А ещë интересно, что с индексом бакса творится? И есть ли надежда, что в понедельник он пойдëт вниз?

Спели, посмеялись(попугались) и забыли… Страшилка с неопределенными выводами.

Суть в том, что госдолг США может расти еще десятилетия и чем это может особо повредить? Япония, страна восходящего долга тому пример. Там госдолг превышает ВВП в 3 раза, мировой лидер в этом аспекте.

Есть такой немаловажный фактор, как «Мировое богатство», в котором по совокупности более 70% приходится на долю США — вот о чем нужно думать, когда рассуждаем о будущих перспективах США в целом…