Сколько бы стоили американские акции, если бы ФРС не печатало деньги, отвечает Societe Generale

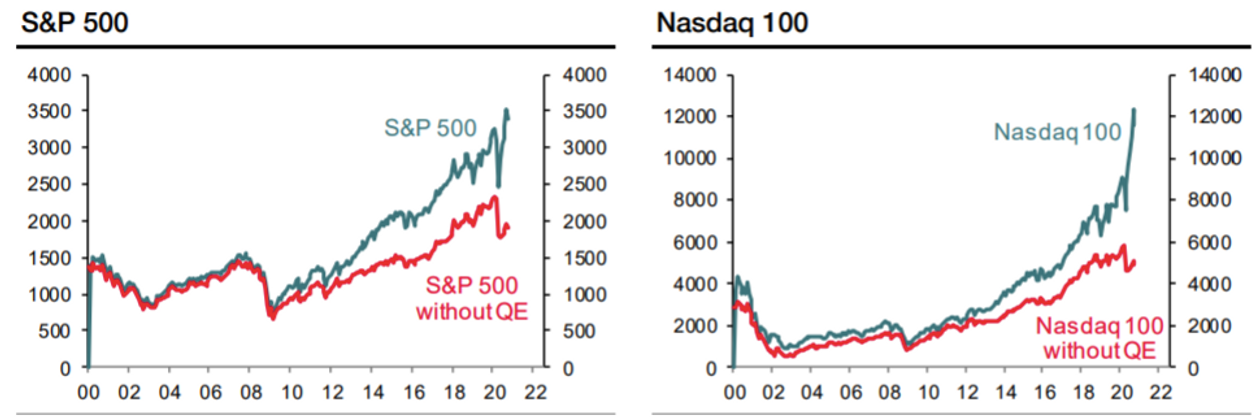

Стратеги Societe Generale заявляют, что S&P 500 торговался бы ближе к 1800 без покупки облигаций Федеральной резервной системой США. (на 7 ноября 2020 года индекс находится на отметке 3509 пунктов).

Т.е. по мнению Societe Generale в среднем американские акции стоили бы почти в два раза дешевле.

При количественном смягчении (QE) центральный банк создает кредиты из воздуха, которые он использует для покупки ценных бумаг у банков и других организаций. Покупка долгосрочных облигаций предназначена для снижения доходности, что, как считается, усиливает аппетит к акциям и другим ценным бумагам, поскольку инвесторы ищут доход в других местах.

Но скептики задаются вопросом, какое прямое влияние QE оказывает на цены облигаций, которые движутся в направлении, противоположном доходности, утверждая, что действует скорее как сигнал о том, что политики намерены удерживать официальные ставки на низком уровне . В свою очередь, утверждается, что инвесторы комфортно покупают облигации, снижающийся доходности, ожидая, что центральный банк будет удерживать официальные ставки на низком уровне.

Представители французкого финансового , стратеги по акциям Софи Хюин и Шарль де Буассон в пятничной заметке написали: "Фактически, без QE, Nasdaq-100, должен быть ближе к 5000, чем к 11000, в то время как S&P 500 должны быть ближе к 1800, а не к 3300 до конца октября."

Аналитики SocGen, используя набор еженедельных макроэкономических показателей начиная с 2005 года, попытались оценить влияние усилий ФРС по покупке облигаций на эталонную доходность 10-летних казначейских облигаций, Они пришли к выводу, что количественное смягчение, вероятно, снизило доходность 10-летних облигаций примерно на 180 базисных пунктов, или 1,8 процентных пункта. Наглядную демонстрацию их модели вы можете видеть на диаграмме ниже:

Аналитики использовали свою работу по количественному смягчению и 10-летней доходности в сочетании со своей структурой премии за риск по акциям. Премия за риск акций относится к дополнительной доходности, которая требуется инвесторам для владения акциями по сравнению с безрисковыми казначейскими облигациями.

Они обнаружили большие различия между различными фондовыми индексами, при этом высокотехнологичный Nasdaq-100 ощущал наибольшее влияние QE, особенно в 2020 году, в то время как S&P 600 Small Caps пострадал меньше всего (см. Графики ниже).

Это подчеркивает чувствительность технологического сектора к процентным ставкам: высокие показатели часто падают, когда доходность казначейских облигаций начинает расти.

«Чувствительность к доходности облигаций также может быть объяснена низкой выплатой и более высоким соотношением цены и балансовой стоимости компаний Nasdaq-100 по сравнению с аналогами», - пишут аналитики.

«Растущие компании в целом меньше ориентированы на дивиденды, а больше на обратный выкуп акций как способ нейтрализовать влияние ограниченных паев», - заявили они. «Компании малой и средней капитализации в относительном выражении, учитывая их более высокую выплату и более низкое отношение цены к балансовой стоимости, менее чувствительны к колебаниям доходности облигаций».

Аналитики также отметили сдвиг в «причинно-следственной связи» между движениями рынка акций и облигаций.

По их словам, до количественного смягчения акции США чаще были драйвером рынка облигаций. Инвесторы добавляли в свои портфели больше или меньше облигаций, поскольку они получали сигналы о склонности к риску от движений на фондовом рынке.

По их словам, после количественного смягчения отношения резко изменились, и движение акций в большей степени обусловлено изменениями доходности облигаций.

Фактически, недавние шаги подчеркнули это явление, заявили они: Nasdaq-100 значительно отстает, поскольку доходность 10-летних облигаций вырвалась вверх из своего длительного диапазона в октябре.

«Ротация в циклические секторы, которые отставали от более защитных секторов и секторов роста с момента начала ралли медвежьего рынка, в сочетании с предпочтением стоимости вместо роста были отражением распродажи облигаций», - заявили они.

Эти позиции несколько ослабли, поскольку инвесторы ждут окончательных результатов президентских выборов в США (на этой неделе индекс Nasdaq-100 вырос более чем на 9%). Однако они утверждали, что «в целом, длинная позиция по S&P 400 MidCaps по сравнению с Nasdaq-100 может предложить хороший рычаг для условий более высокой доходности в США».

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Хотел попросить, если это возможно, оставлять к таким статьям комментарий, ибо многие моменты понять сложно.

Не считаю себя неграмотным, но написано тяжело и что-то воспринимается двояко.

Думаю, не все читатели смогут сказать, что поняли 100% написанного.

Боюсь, 20-30% и я не осилил, как мне кажется, хотя я из тех, кто роет гугл и редко задает вопросы.

Видео — да, там все понятно, за это отдельное спасибо.

Насчёт балансовой стоимости согласен, но также считаю, что рост IT сектора связан по большей части с уникальностью кризиса (изоляции), нежели с чувствительностью к доходностям казначейки.

Возможно где-то в параллельной вселенной сейчас кризис с иной «уникальностью» и там пузырь в нефтянке) Например что-то эдакое случилось с планетой и резко истощились земные недры. Перемещение ограничено дефицитом топлива и народ «лошадей разводит», а не в гаджетах сидит))

Уверен что Алексей с удовольствием это сделает если Вы обеспечите для неё фонд ЗП )

Доха по гособлигам равна средней дивдоходности по бирже. И у нас, и в США, вероятно — и в Зимбабве. Аксиома Zhogl und Jogl.

Это главное, что я в статье подчеркнул. Похоже инвестбанкиры выдают кредиты на покупку клиентами акций технологического сектора, и чем ниже ставки тем больше таких кредитов раздается. На этом насдак и прёт в космос. Что будет когда ставки развернутся?

1. Какой вес текущего пузыря? Каков прирост веса? С какими событиями связаны всплески прироста? Сколько пузырю лет?

2. Сравнение сегодняшних пузырей в других рынках (другие страны, активы)? Сравнение сег пузыря с пузырями в прошлом?

3. Влияние печатание денег (в т.ч. электронных) на пузырь. И фактор доп.эмиссии как индикатор тренда, а не пузыря…? Деньги напечатаны, когда пузырь сдуется — деньги-то не исчезнут… Значит это не пузырь, а тренд? Тогда мы ждём не обвала, а ждём продолжение тренда: волна коррекции -> волна роста с новым пиком… Либо ждём перелом тренда, но перелом, это не сдуите пузыря (резкий обвал), а относительно плавное долгосрочное снижение.

С ув., Люди.