Цены на недвижимость могут рухнуть ?

Согласно последнему опубликованному индексу цен на жилье Case-Shiller, цены на жилье в США подскочили на 7,0%. Другие индексы показали аналогичный скачок цен. Цены на жилье не падают, несмотря на ужасные проблемы в экономике.

Их подогревают низкие процентные ставки, 3 триллиона долларов ликвидности, которые ФРС бросила на рынки, страх инфляции, которая толкает людей в низколиквидные активы, работа на дому, которая заставляет людей искать место побольше, побуждение купить сейчас, прежде чем выставить на продажу нынешний дом, и желание перейти от сдачи в аренды квартир и кондоминиумов в многоэтажных домах к домам на одну семью. А кондоминиумы, как мы вскоре увидим, не всегда популярны.

Американские аналитики всё чаще начинают писать о надувании нового пузыря на рынке недвижимости, как это было перед кризисом 2008 года.

Не так давно, мы обсуждали вот эту картинку из нашего телеграм канала (ссылка):

Что же на этот счёт происходит в США:

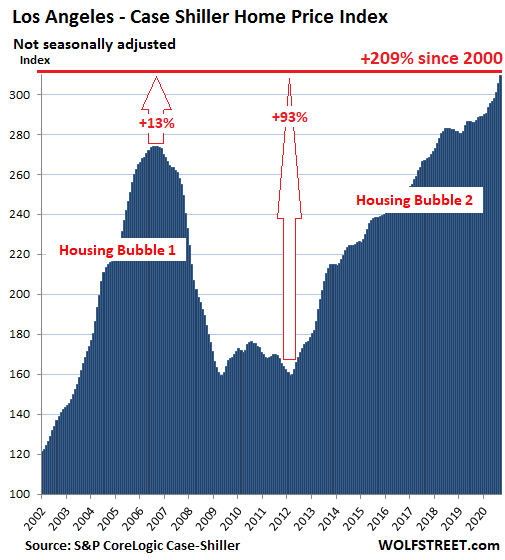

Цены на дома в Лос-Анджелесе: Цены на жилье подскочили на 1,3% с августа и на 7,7% с сентября прошлого года. Сейчас они на 12,9% выше пика совершенно безумного жилищного пузыря 1, почти удвоились (+ 93%) с начала 2012 года и более чем утроились с января 2000 года (+ 209%):

На январь 2000 года индекс Кейс-Шиллера был установлен на уровне 100 во всех 20 городах, которые он охватывает. Сегодняшнее значение индекса для Лос-Анджелеса, равное 309, означает, что с января 2000 года цены на жилье выросли на 209%. Это делает Лос-Анджелес самым великолепным пузырем на рынке жилья в этом списке.

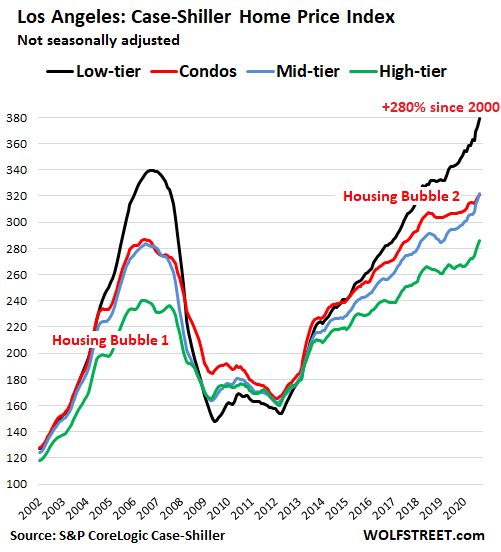

Для Лос-Анджелеса индекс Кейс-Шиллера предоставляет субиндексы для кондоминиумов, а также для сегментов домов высокого, среднего и низкого уровня. В низкоуровневом сегменте (черная линия), где люди меньше всего могут позволить себе повышение цен, цены выросли на 10,2% с сентября прошлого года, увеличившись почти в четыре раза с января 2000 года (+ 280%). Во время жилищного пузыря 1 наиболее сильно выросли цены на жилье нижнего уровня, а во время жилищного кризиса - на -56% от пика к минимуму. Цены на товары высокого уровня (зеленая линия) выросли на 7,6% в годовом исчислении и на 186% с января 2000 г .:

Индекс цен на жилье Case-Shiller позволяет избежать некоторых искажений, присущих индексам средних цен, поскольку он основан на «парах продаж», сравнивая продажную цену дома, проданного в текущем месяце, с ценой того же дома, по которой он был продан ранее, и это делается на десятилетия назад. Последний выпуск за «сентябрь» представляет собой скользящее среднее значение закрытий продаж за три месяца, которые были внесены в публичные отчеты в июле, августе и сентябре. Итак, это временные рамки, на которые мы смотрим.

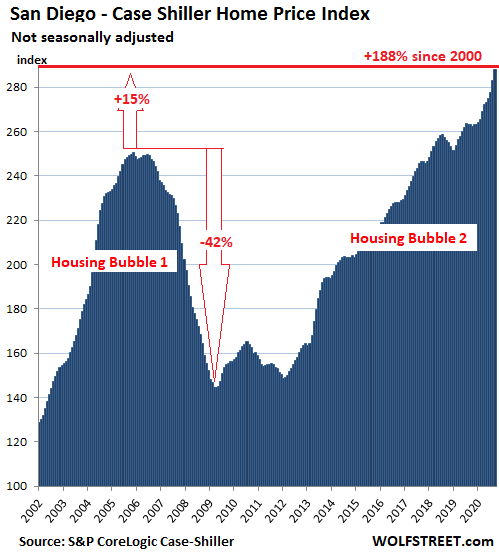

Цены на дома в Сан-Диего:

Индекс Case-Shiller для метро Сан-Диего в сентябре подскочил на 1,8% по сравнению с августом и на 9,5% по сравнению с прошлым годом:

Это «Инфляция цен на жилье»: потеря покупательной способности доллара.

Поскольку индекс Кейса-Шиллера сравнивает продажную цену дома в текущем месяце с ценой того же дома, когда он был продан ранее, он отслеживает, сколько долларов потребуется с течением времени, чтобы купить тот же дом. Другими словами, он измеряет покупательную способность доллара в отношении домов. Это делает индекс Кейса-Шиллера показателем «инфляции цен на жилье». И это все, что есть на самом деле - потеря покупательной способности доллара в отношении домов.

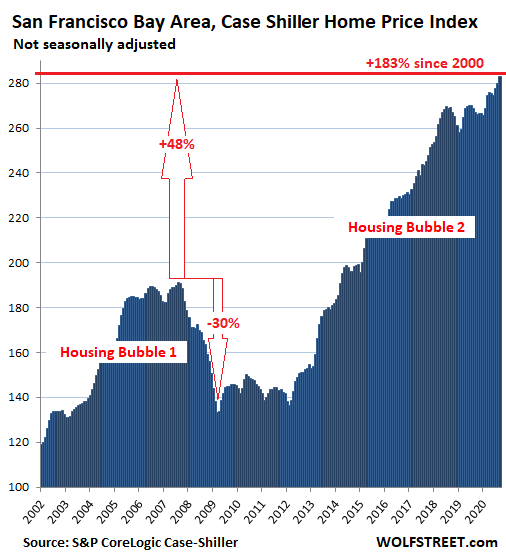

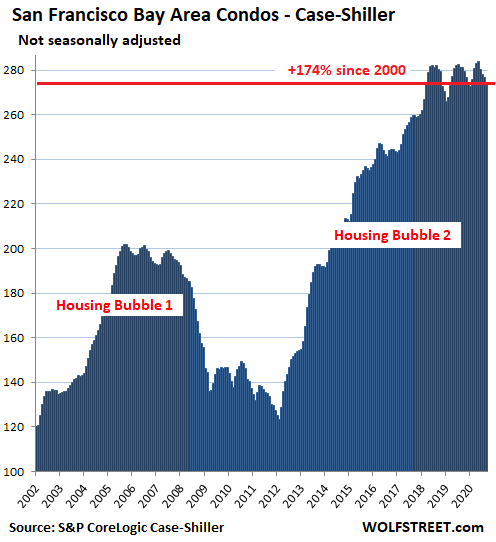

Район залива Сан-Франциско:

Цены на недвижимость в пяти округах области залива Сан-Франциско - округах Сан-Франциско, Сан-Матео (северная часть Кремниевой долины), Аламеда и Контра-Коста (Восточный залив) и Марин (Северный залив) - выросли на 1% в сентябре по сравнению с Августом и 6,0% по сравнению с прошлым годом. Индекс вырос более чем в два раза с 2012 года и почти в три раза с 2000 года:

Но цены на кондоминиумы в районе залива с пятью округами падают четвертый месяц подряд и на 2,3% ниже, чем год назад, и вернулись к тому уровню, который они были впервые в марте 2018 года. Цены на кондоминиумы в самом Сан-Франциско сильно упали. далее на фоне исторического рекордного перенасыщения кондоминиумов, когда средняя цена снизилась на 12,8% по сравнению с прошлым годом . Но индекс Кейса-Шиллера охватывает обширную территорию вокруг залива, в том числе те, куда переезжают беженцы из Сан-Франциско, и некоторые из них видят рост цен на квартиры:

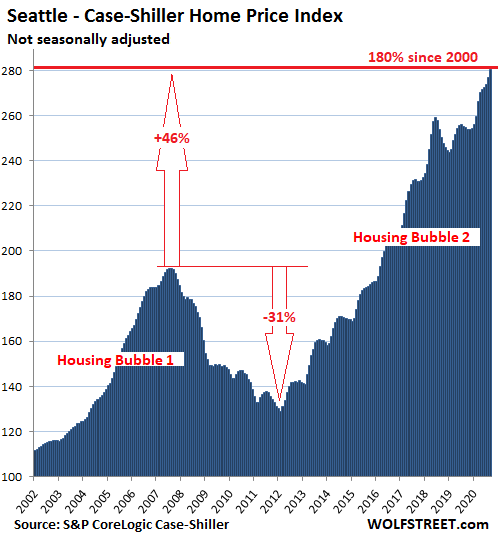

Цены на дома в Сиэтле:

Индекс Case-Shiller для Сиэтла в сентябре подскочил на 1,2% по сравнению с августом и на 10,1% в годовом исчислении. С 2012 года он вырос более чем вдвое и превышает пик жилищного пузыря 1 на 46%:

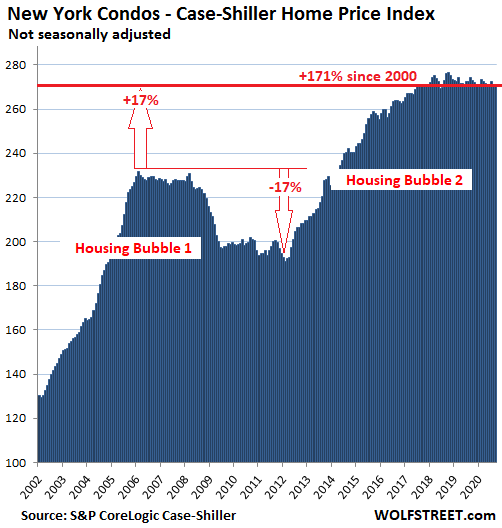

Цены на кондоминиумы в Нью-Йорке:

Показатель Case-Shiller для индекса Нью-Йорка включает в себя многочисленные округа в штатах Нью-Йорк, Нью-Джерси и Коннектикут, «со значительным населением, которое обычно ездит в Нью-Йорк в поисках работы». Этот район намного разнообразнее Манхэттена. Цены на квартиры в этом огромном метрополисе практически не изменились с сентября 2017 года и снизились на 2% по сравнению с пиковыми показателями октября 2018 года:

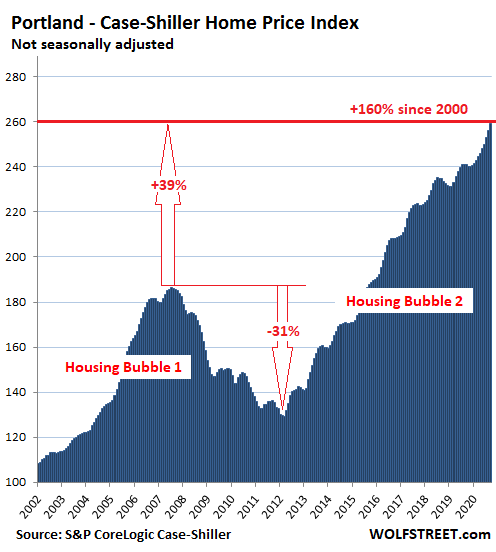

Цены на дома в Портленде:

Цены на жилье в метро Портленда подскочили на 1,3% в августе по сравнению с сентябрем и на 7,6% в годовом исчислении, а с 2012 года выросли вдвое:

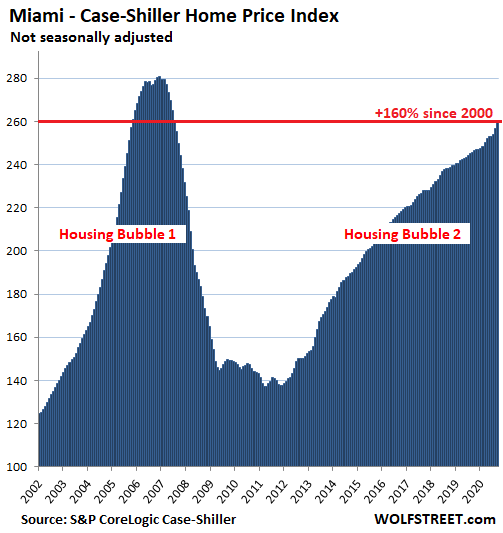

Цены на дома в Майами:

Цены на жилье в метрополисе Майами в сентябре выросли на 1,0% по сравнению с августом и на 5,6% по сравнению с прошлым годом. Индекс приближается к своему смехотворному максимуму жилищного пузыря 1, до которого не хватает всего 7,4%:

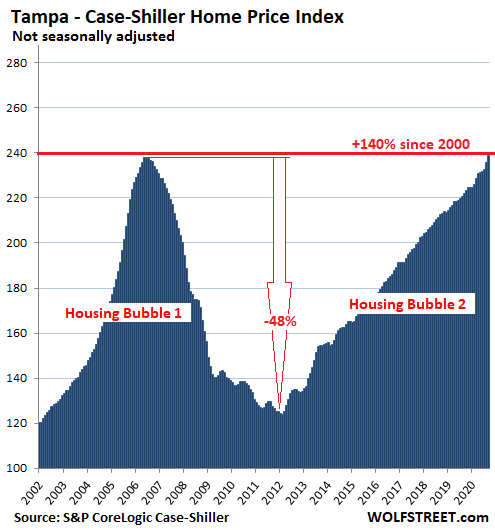

Цены на дома в Тампе:

Индекс Case-Shiller для Тампы подскочил на 1,4% в сентябре по сравнению с августом и на 7,5% в годовом исчислении, тем самым превзойдя свой предыдущий пик сумасшедшего пузыря в 2006 году:

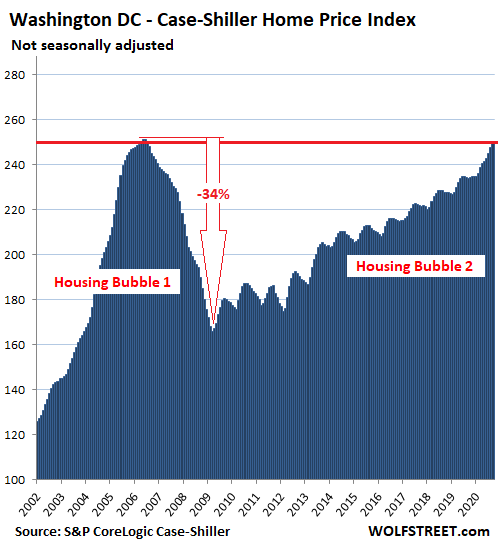

Вашингтон:

Цены на жилье в метрополисе Вашингтона в сентябре подскочили на 1,0% по сравнению с августом и на 7,0% в годовом исчислении, но лишь немного отстают от пика жилищного пузыря 1:

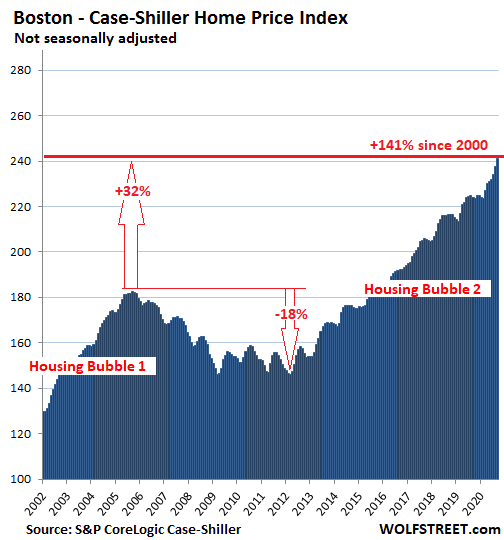

Цены на дома в Бостоне:

Цены на жилье в бостонской агломерации в сентябре подскочили на 1,5% по сравнению с августом и на 7,7% в годовом исчислении:

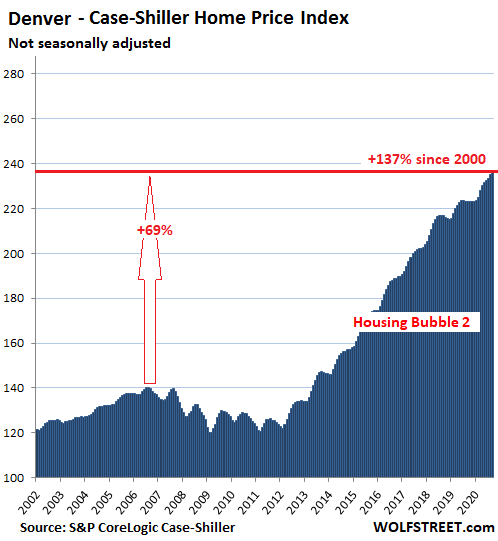

Цены на дома в Денвере:

Цены на жилье в метро Денвера выросли на 0,6% в сентябре по сравнению с августом и на 6,0% в годовом исчислении. Красивый жилищный пузырь 2:

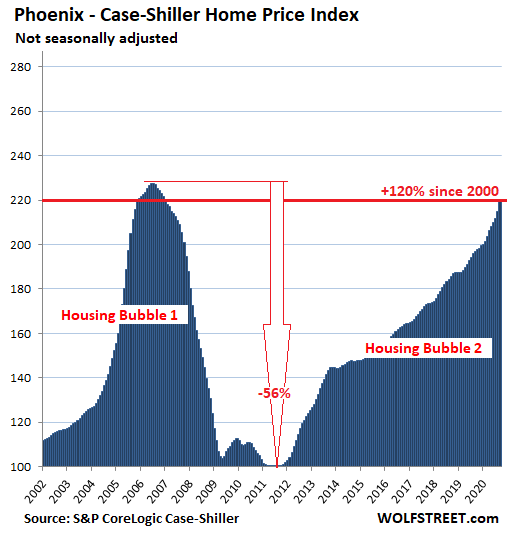

Цены на жилье в агломерации Феникса взлетели на 1,9% в сентябре по сравнению с августом и на 11,4% в годовом исчислении, что стало самой высокой инфляцией цен на жилье среди всех рынков в этом списке великолепных жилищных пузырей. Но индекс по-прежнему ниже на 4% по сравнению с пиком жилищного пузыря 1 в 2006 году:

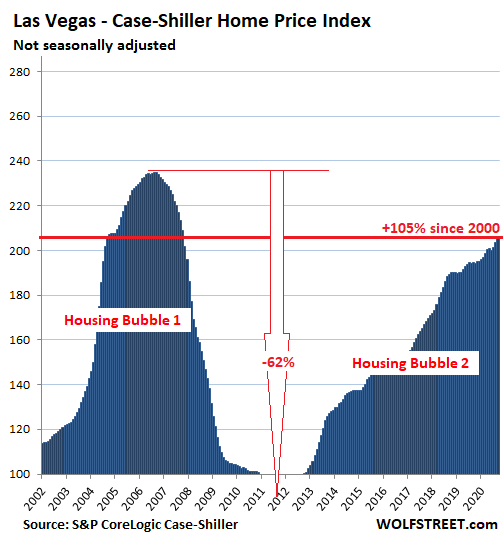

Цены на дома в Лас-Вегасе:

Цены на жилье в агломерации Лас-Вегаса в сентябре выросли на 0,8% по сравнению с августом и на 5,4% в годовом исчислении. Но они по-прежнему на 12,6% ниже своего абсурдного пика по жилищному пузырю 1:

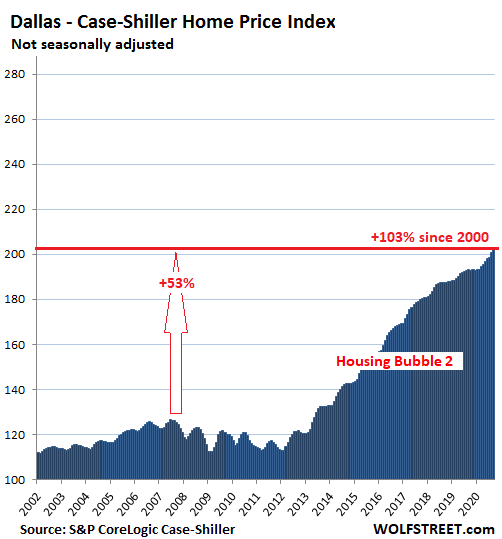

Цены на дом в Далласе:

Индекс Кейса-Шиллера для метро Далласа - округов Коллин, Даллас, Дельта, Дентон, Эллис, Хант, Джонсон, Кауфман, Паркер, Рокволл, Таррант и Уайз - вырос на 0,9% в сентябре по сравнению с августом и на 2,6% в годовом исчислении. - самая крутая инфляция цен на жилье за год в этом списке самых великолепных жилищных пузырей:

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Хочу попросить вас сделать тоже самое по Российскому рынку недвижимости! И ваше мнение… можно ли считать пузырем Наш рынок(который резко отрос за 1 год)?!? Мое мнение, что Мы и похожи на Америку и не очень, в этом смысле… должны пойти своим путём)Льготная ипотека продлена до июля, если я не ошибаюсь (это положительно влияет на рост в эконом сегменте, что бизнес классом и премиум?!?) Нужна ваша помощь, что бы отделить «зерна от плевел»)

Это я смотрю по предложению. Понятно, что реальная цена сделок ниже. Понятно, что непонятно сколько будет стоять в проджае. И уже сейчас видно. как некоторые продавцы снижают цены.

Но некоторая ассоциация с 2008 есть.

Плохая динамика в Майами и одновременно бОльший рост цен на недвигу для бедных — общим снижением доходов ширнармасс.

Хорошая динамика в американской глубинке может повториться и у нас — удаленка снизит спрос на Нерезиновку и повысит в Замкадье с хорошим климатом и/или инфраструктурой.

В общем и целом — я так и не увидел существенных преимуществ в долгом инвесте в биржу в сравнении с инвестом в ЖН.