Доходность мусорных облигаций достигла рекордно низкого уровня: самые искаженные рынки за всю истори

Вольф Рихтер в своей очередной заметке сегодня написал, что не смотря на пандемию огромный снежный ком корпоративного долга, о котором даже ФРС публично беспокоилась перед пандемией, только для того, чтобы сделать все возможное, чтобы еще больше увеличить его нависает над экономикой.

Кредитные риски - риски дефолта и банкротства - которые несет этот корпоративный долг могут иметь очень негативные последствия. У целых отраслей с чрезмерной задолженностью резко упали доходы. Вспомните авиакомпании, круизные компании, торговые центры, сети ресторанов, отелей, гостиниц, кинотеатров или, конечно же, весь сектор сланцевой нефти и газа. И вспомнив это иронизируя Вольф предлагает не беспокоиться о риске инфляции. "Просто не обращайте на это внимания, потому что, я имею в виду, это просто не имеет значения: доходность бросовых облигаций упала до рекордно низкого уровня." - пишет он.

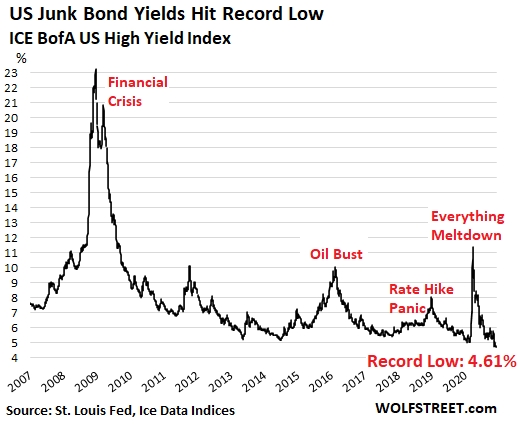

А именно: эффективная доходность индекса высокой доходности ICE BofA US High Yield Index, который отслеживает торгуемые в США мусорные облигации по всему спектру мусорных облигаций, упала до 4,61% на момент закрытия 3 декабря, что является самым низким показателем в истории. Когда доходность облигаций падает, цены на облигации растут. Смотрите первую диаграмму в статье.

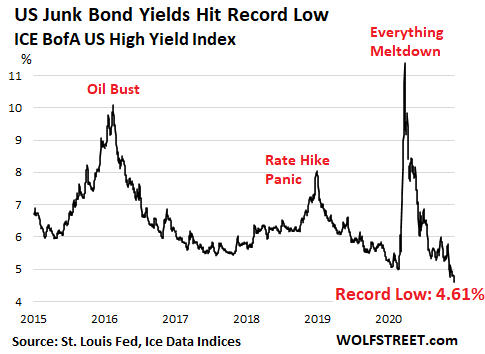

Рост доходности в 2015 и 2016 годах в значительной степени был результатом разрушения сланцевой нефтегазовой отрасли в результате Великого американского нефтяного кризиса. Цена на сырую нефть WTI упала со 110 долларов за баррель в середине 2014 года до ниже 30 долларов за баррель в начале 2016 года, вызвав волну дефолтов и банкротств. ФРС, которая только что начала повышать ставки в декабре 2015 года, впервые за десять лет повысив ставку, начала беспокоиться о ситуации и приостановила повышение ставок на целый год, в течение которого рынок бросовых облигаций начал стабилизироваться.

Затем, в 2018 году, когда ФРС повысила процентные ставки и сворачивала количественное смягчение, мусорные облигации снова начали дрожать. Хедлайнерами начинающегося обвала стали розничные сети, нефтегазовый сектор, медиа-компании и многие другие, у которых было просто слишком много долгов. Доходность резко выросла в середине декабря, когда ФРС повысила ставки, несмотря на надежды, что она отступит. Но затем ФРС также начала отказываться от своих рекомендаций по повышению ставок в 2019 году, а в июле 2019 года приступила к снижению ставок, и беспорядки с мусорными облигациями улеглись.

В сентябре 2019 года взорвался еще один уголок кредитного рынка, на этот раз рынок репо, и ФРС заключила соглашения об обратном выкупе в дополнение к еще одному снижению ставок, чтобы удержать некоторые крупные ипотечные REIT и хедж-фонды, которые массово занимали в рамках репо, спасая рынок от взрыва и распространения беспорядка по Уолл-стрит. Но обвал рынка репо не повлиял на рынок бросовых облигаций. А к началу 2020 года доходность бросовых облигаций была на рекордно низком уровне.

Затем, в марте 2020 года, кризис Everything привел к резкому скачку доходности мусорных облигаций, при этом индекс высокой доходности ICE BofA вырос более чем вдвое за месяц, с рекордно низкой доходности в 5,02% 20 февраля до 11,38% 23 марта.

И ФРС бросила все, что у нее было, чтобы выручить инвесторов и спекулянтов, владеющих этими облигациями. Это включало программу покупки корпоративных облигаций и облигационных ETF, включая мусорные облигации и мусорные ETF, которые рекламировались как программа на 700 миллиардов долларов, тогда как на самом деле ФРС в конечном итоге купила всего 13 миллиардов долларов в корпоративных облигациях и облигационных ETF. Резерв прекратил покупать ETF в июле и покупал лишь небольшую часть облигаций. Срок действия программы истекает в конце декабря .

Таким образом, рынок бросовых облигаций перешёл от обвала к спасению ФРС и закончил катапультированием ФРС. Но это зашло еще дальше. Во время финансового кризиса рынок бросовых облигаций по-королевски рухнул и замер, и ФРС высвободила всю свою ярость, чтобы урегулировать ситуацию, что включало в себя многочисленные программы спасения - целый алфавитный беспорядок программ - и годы количественного смягчения. График ниже показывает долгосрочную перспективу индекса высокой доходности ICE BofA:

Каждый раз, когда ФРС выкупает кредитные рынки, спасая инвесторов, которые держат и торгуют этими бумагами, и которые часто спекулируют этими бумагами в сложных сделках с высокой долей заемных средств, - это вызывает рост корпоративного долга. Вместо того, чтобы позволять избавляться от корпоративного долга путем банкротства и реструктуризации долга за счет этих инвесторов, трейдеров и спекулянтов, ФРС создает среду свободных денег, которая побуждает компании занимать еще больше. А затем еще большее долговое похмелье подрывает экономику в «Хорошее время», в то время как все ждут следующего обвала, чтобы ФРС снова их спасла, превратив все это в бумажную биржу, управляемую ФРС.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

В нашем мусоре сейчас средняя ок 11%. А должна быть 4,25%+5,5%= 9,75%. Еще немного порастем.