Индикатор Баффета предупреждает об обвале, пока рынки взлетают на хаи.

Часто цитируемая мера стоимости акций, популяризированная Уорреном Баффетом, подтверждает растущие опасения на Уолл-стрит: цены на акции выше, чем их фундаментальные основы.

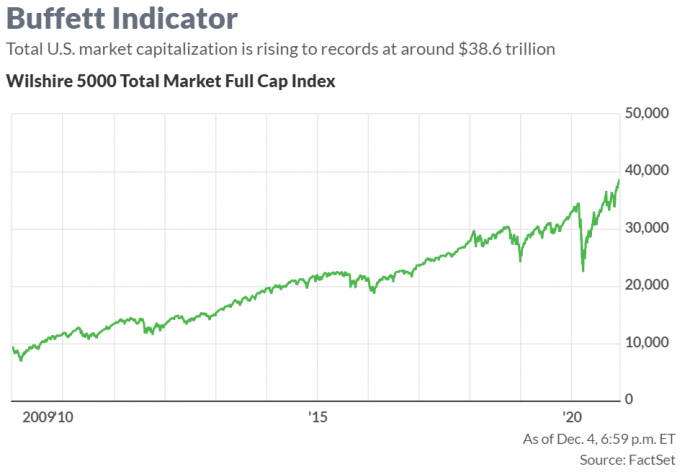

Так называемый «индикатор Баффета» измеряет рыночную капитализацию Wilshire 5000 Total Market W5000 по сравнению с последним показателем валового внутреннего продукта в третьем квартале, который составляет 21,16 триллиона долларов, что является одним из критериев оценки стоимости акций.

Wilshire 5000 используется в качестве индикатора общей стоимости фондового рынка США, который, согласно данным индекса по состоянию на полдень пятницы, составил бы 38,704 триллиона долларов.

Разделив общую рыночную капитализацию на показатель ВВП за третий квартал, мы получим процентное значение 182,91%, что, по некоторым оценкам, близко к самому высокому показателю стоимости капитала в истории.

В августовской статье Yahoo Finance было недавно отмечено, что средний показатель составляет около 93% и 114%, а во втором квартале 2020 года был зафиксирован недавний пик в 182,7%. Специалисты по маркетингу говорят, что показатель от 70% до 80% представляет собой хорошее время для инвестирования в рынок, в то время как показатель, равный 100% или более, предполагает, что пора выйти или прекратить покупать.

Безусловно, критерий Баффета, который босс Berkshire Hathaway ранее провозглашал «лучшим единичным показателем того, где находятся оценки в любой данный момент», неоднократно отмечался во время недавнего постпандемического ралли. , как тревожный признак того, что рынки опережают самих себя и чрезмерно оптимистичны по поводу прогресса вакцины COVID-19.

Западные аналитики выделяли этот индикатор много раз за последние несколько месяцев как показатель, предвещавший крах 2001 года.

Тем не менее, его упоминания в последние дни появилось на фоне растущего хора людей, говорящих о высокой оценке акций.

Действительно, по словам стратега Deutsche Bank Джима Рейда, недавний скачок цен на акции США поднял рынки «выше уровня, наблюдавшегося накануне краха фондового рынка 1929 года и недавнего пика в январе 2018 года», ссылаясь на соотношение цен CAPE Роберта Шиллера.

Однако действия на рынке США были безмятежными и неуклонно вели к покупкам в надежде, что новый раунд помощи в борьбе с коронавирусом со стороны вашингтонских законодателей принесет свои плоды, что поможет укрепить пораженную вирусом экономику.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Если, что-то и будет, то после Трампа. Ждем триггер.

В новостях написали, появилась мутация коронавируса устойчивая к антителам, один из факторов.

Чем выше загонят вверх, тем больнее падать будем.

И с лекарствами плохо, попробуйте

цефтриаксон найти, его нет нигде.

Всем не болеть!

Но крупный игрок уже сделал ставку — заболеваемость и её последствия для рынка уже пережили «хаи». Все ковидные страшилки с ноября — только для шортящих лохов.

А вот про цефтриаксон интересно: после того как половина населения без всякого смысла употребила его вместе с азитромицином, нас какой-нибудь суперустойчивый пневмококк случайно не выкосит следующим рейсом?

«средний показатель составляет около 93% и 114%, а во втором квартале 2020 года был зафиксирован недавний пик в 182,7%. Специалисты по маркетингу говорят, что показатель от 70% до 80% представляет собой хорошее время для инвестирования в рынок, в то время как показатель, равный 100% или более, предполагает, что пора выйти или прекратить покупать.»

Вот и получилось, что опытные трейдеры, вроде Алексея, вышли из активов, и даже пытались шортить. А рынок тем временем рос и рос, опытные трейдеры упускали прибыль, а многие и теряли, в то время как лохи на рынке гребли и гребут прибыль. Вот такое абсурдное время.