Одна из предпосылок будущего обвала рынка акций.

В нынешнем увлечении, которое охватывает все сектора рынка , где цены не имеют значения из-за широко распространенной уверенности в том, что они будут еще выше через несколько дней, и где люди гонятся за доходами лотерейного типа, поддерживаемыми интересами ФРС на подавление ставок и тремя триллионами долларов выделенными на покупку активов, а также триллионами долларов правительственных подачек населению есть ложка дегтя: огромные объемы кредитного плеча, включая кредитное плечо фондового рынка.

Маржинальный долг - сумма, которую физические лица и учреждения занимают под свои запасы акций, отслеживаемые FINRA в брокерских фирмах-членах, - это лишь один из показателей левериджа фондового рынка. Но FINRA сообщает об этом ежемесячно. О других типах кредитного плеча на фондовом рынке вообще не сообщается или раскрывается лишь частично в документах Комиссии по ценным бумагам и биржам брокерами и банками, которые предоставляют своим клиентам ссуды под свои портфели, такие как ссуды на основе ценных бумаг (SBL). Никто не знает, каков общий кредитный рычаг на фондовом рынке. Но маржа долга показывает тенденцию.

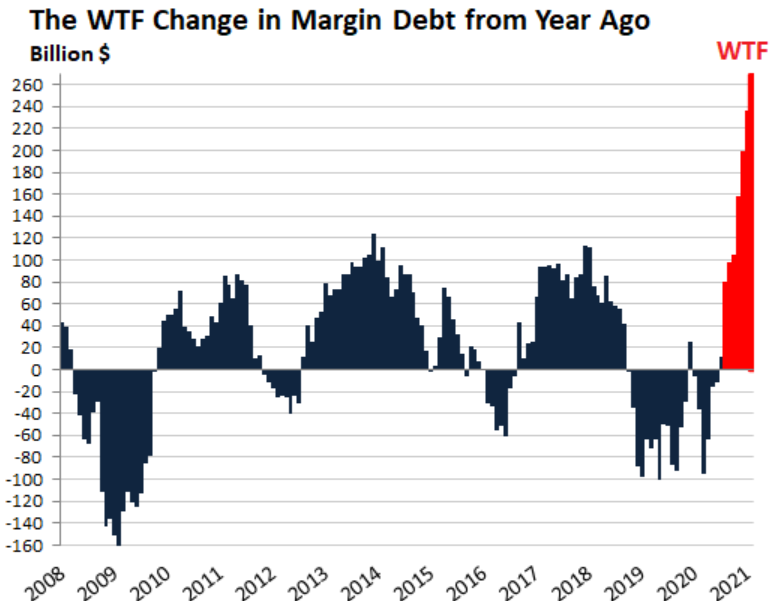

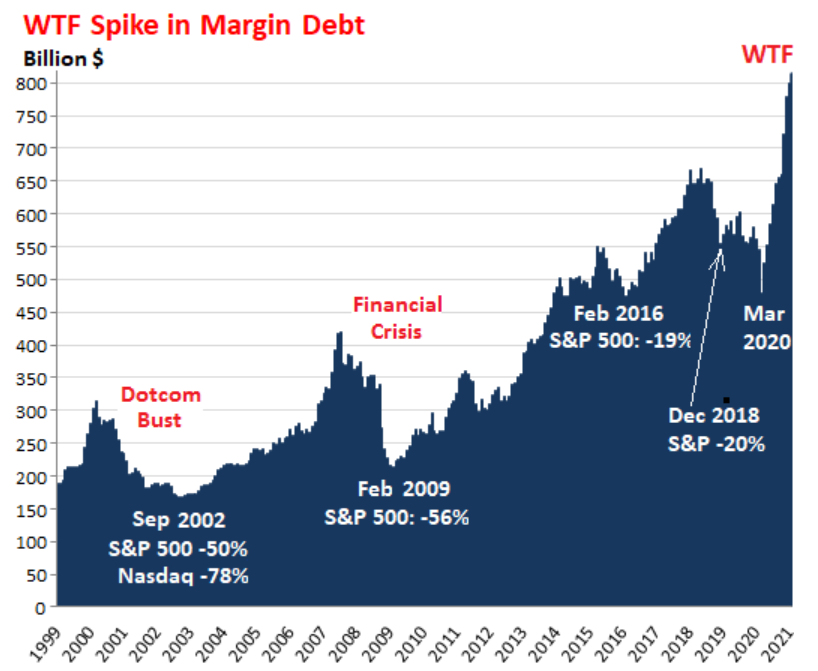

По данным FINRA, в феврале маржинальный долг подскочил еще на 15 миллиардов долларов до 813 миллиардов долларов. За последние четыре месяца маржинальный долг вырос на 154 миллиарда долларов, что стало историческим скачком до исторического максимума. По сравнению с февралем прошлого года маржинальный долг вырос на 269 миллиардов долларов, или почти на 50%, что стало еще одним признаком того, что зоопарк сошел с ума:

Но маржинальный долг стоит недешево, особенно в небольших размерах. Например, Fidelity взимает 8,325% с маржинальных остатков менее 25 000 долларов - в среде, где банки, счета денежного рынка и казначейские векселя платят около 0%. При увеличении остатков на счетах маржинальный долг становится дешевле, что побуждает брать больше займов. Для маржинального долга в размере 1 миллиона долларов и более процентная ставка в Fidelity снижается до 4,0%.

«Если вам нужны дополнительные деньги для краткосрочного финансирования или для покупки дополнительных ценных бумаг, маржинальный заем может помочь вам получить нужные деньги», - говорится в сообщении Fidelity на своем веб-сайте. Другими словами, возьмите маржинальную ссуду, чтобы купить машину или столь необходимые биткойны или NFT.

У каждого брокера есть свой график процентных ставок маржи. Morgan Stanley взимает 7,75% для остатков маржи ниже 100 000 долларов США по сравнению с 6,875% Fidelity для остатков от 50 000 до 99 999 долларов США. При маржинальном балансе более 50 миллионов долларов Morgan Stanley взимает 3,375%.

И это рискованный рычаг для заемщика. Это кажется безрисковым кредитным плечом, когда акции растут, но когда ваши акции совершают неслыханное дело и падают ниже определенного уровня, ваш брокер попросит вас внести больше денег на ваш счет или продать акции на падающем рынке, в результате чего вы затем присоединитесь к легионам вынужденных продавцов.

В прошлом значительный рост маржинальных остатков, как правило, предшествовал историческому падению фондового рынка:

В течение двух десятилетий графика долгосрочные изменения в суммах в долларах менее важны, поскольку покупательная способность доллара по отношению к акциям упала.

Но в краткосрочной перспективе изменения показывают, что происходит с маржинальным долгом в период повышения до распродажи и что происходит во время распродажи, когда маржинальные требования превращают инвесторов в легионы вынужденных продавцов.

Кредитное плечо - это великий ускоритель роста цен на акции, как на пути вверх, так и на пути вниз. Покупка акций на заемные деньги создает покупательское давление, и цены растут, а рост цен увеличивает маржинальный баланс, который портфель может поддерживать, и это стимулирует больше покупок акций с маржой.

С другой стороны, продажа акций для удовлетворения требований маржи усиливает давление со стороны продавцов на и без того падающий рынок. Чем больше падают цены, тем сильнее давление продавцов со стороны измотанных вынужденных продавцов, пытающихся справиться с маржинальными требованиями.

Затем в какой-то волшебный момент маржинальный долг был достаточно уменьшен, и его вклад в давление продаж исчезает.

Исторический всплеск маржинального баланса в последние месяцы - еще один показатель того, насколько гипер-спекулятивным и слепо смелым стал мегапузырь. Предлагаются всевозможные новые теории, почему фундаментальные данные и оценки бессмысленны и почему цены на все активы взлетят до небес, несмотря ни на что.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Количество клиентов-физлиц на Мосбирже к концу года, достигло 8,5млн чел. Из них в 20 году пришло более 4,6млн чел. Это на 118% больше, чем кол-во клиентов на конец 19года, которое составило 3,9млн. За 7 же лет их увеличилось на 869%. Количество активных клиентов торговой площадки (производящих минимум одну сделку в месяц) составляет 1,3 млн человек, за год увеличившись в четыре раза.

Четырёхкратный рост активных клиентов даёт четырёхкратный рост маржинальной позиции (в среднем).

Кстати, зуб не дам, но кажется как раз по МосБирже было, что физики не очень активно лезут в плечи.

cloud.mail.ru/public/2zWh/AStZJiFZX