Morgan Stanley делает бычью ставку на ФРС против мнения рынка.

Автор: Вишванат Тирупаттур, руководитель отдела исследований и стратегии кредитных секьюритизированных продуктов в Morgan Stanley.

Год назад на этой неделе мировые фондовые индексы достигли дна, поскольку количество заявок на пособие по безработице резко выросло до рекордно высокого уровня в связи с остановкой мировой экономики в результате пандемии, и воцарились мрачные настроения. Примерно в это же время произошли массовые денежно-кредитные и фискальные изменения. Началось политическое вмешательство, соответствующее масштабам катастрофы. Сегодня растет надежда на свет в конце туннеля, и восстановление от прошлогоднего мартовского безумия является знаком того, что мы на пути к нормальной жизни.

По сравнению с нашим прогнозом на 2021 год, опубликованным в ноябре 2020 года, экономика США согласуется с бычьим доводом наших экономистов, которому мы присвоили вероятность 20%. В случае бычьего сценария предполагался более сильный рост, чем в базовом сценарии, достигнутом консенсусом.

С несколькими вакцинами против COVID-19, увеличивающими скорость и масштаб развертывания вакцинации, а также с более активными фискальными ответами США, чем в базовом сценарии. Это именно то, что мы наблюдаем.

Американский план спасения стоимостью 1,9 триллиона долларов США более чем вдвое превысил наши базовые ожидания финансового стимулирования 2021 года, и в разработке находится еще один пакет инфраструктуры на сумму более 2 триллионов долларов США.

Внедрение вакцины в США набирает обороты, и сроки вакцинации были перенесены на более поздний срок: 87,3 миллиона человек в США получили по крайней мере одну дозу вакцины COVID-19, а 47,4 миллиона человек были полностью вакцинированы по состоянию на прошлый четверг. по данным Центров по контролю и профилактике заболеваний. Очевидно, что прогресс в области вакцинации в мире не был одинаковым, поскольку некоторые страны Европы и многие страны с формирующейся рыночной экономикой отстают от США. Тем не менее, в нашем Прогнозе на 2021 год видятся бычьи факторы.

В последние шесть-восемь недель рисковые активы казались безразличными. С начала февраля индекс S&P 500 более или менее не изменился, а спреды по кредитам инвестиционного уровня в США остались в узком диапазоне около середины 90 базисных пунктов. С другой стороны, процентные ставки неуклонно росли.

Доходность 10-летних казначейских облигаций США выросла примерно на 60 б.п. за тот же период. Здесь фискальная и денежно-кредитная политика встречаются лицом к лицу, и нам нужно подумать о денежно-кредитной политике по отношению к фискальной политике . Давайте углубимся в глубинные противоречия в этом политическом совпадении.

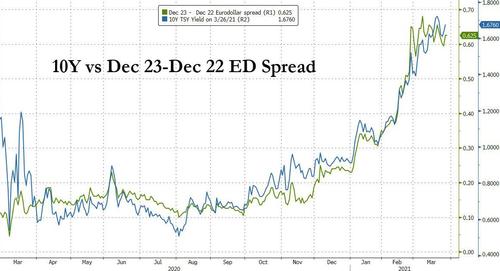

Обычная реакция на более высокий, чем ожидалось, рост в сочетании с резким снижением общей безработицы привела бы к ужесточению денежно-кредитной политики в ожидании более высокой инфляции. Фактически, рынок облигаций оценивает повышение ставки на 25 б.п. в начале 2023 года и еще два повышения такого же размера к концу 2023 года . Тезис состоит в том, что триллионы долларов в виде стимулов и ускорения кампании вакцинации означают, что ставки не могут оставаться на таком низком уровне, особенно, если инфляция не выйдет из-под контроля.

Тем не менее, «точечная диаграмма» FOMC, комментарии председателя Пауэлла во время пресс-конференции после заседания FOMC на прошлой неделе и последующие заявления официальных лиц ФРС были резко «голубиными» и заметно расходились с настроением рынка облигаций. Как отмечают Эллен Центнер, Мэтью Хорнбах и коллеги, « Политики не просто «удвоили» свои «голубиные» рекомендации, они «утроились».

Они подчеркивают, что даже несмотря на то, что медианный участник FOMC теперь считает, что базовая инфляция останется на уровне 2% или выше до 2023 года, это само по себе не является основанием для размышлений о повышении ставок, поскольку сильные условия на рынке труда, совместимые с максимальной занятостью, берут верх в функции реагирования ФРС.

ФРС не просто подняла планку сроков повышения ставок в будущем. Пауэлл заявил: «Мы сказали, что будем продолжать покупать активы такими темпами, пока не увидим существенного дальнейшего прогресса, и это фактический прогресс, а не прогнозируемый прогресс. Это отличие от нашего прошлого подхода».

Обычная политическая реакция, отраженная на рынке облигаций, резко контрастирует с недвусмысленным посланием ФРС. Будет ли рынок двигаться в сторону ФРС, или ФРС сместит свою функцию реагирования в сторону традиционного мышления рынка? Наши глобальные макростратеги Мэтью Хорнбах и Гунит Дхингра верят в первое, предлагая инвесторам рассматривать недавнее ценовое движение, обусловленное техническими соображениями, как шум и сосредоточиться на сигнале ФРС.

Они рекомендуют увеличивать долю в нижней части кривой доходности казначейских облигаций за счет крутизны кривой 5–30. Наши экономисты по-прежнему ожидают, что будут созданы условия для повышения ставок ФРС в 3К23, а сужение баланса начнется в январе 2022 года .

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке