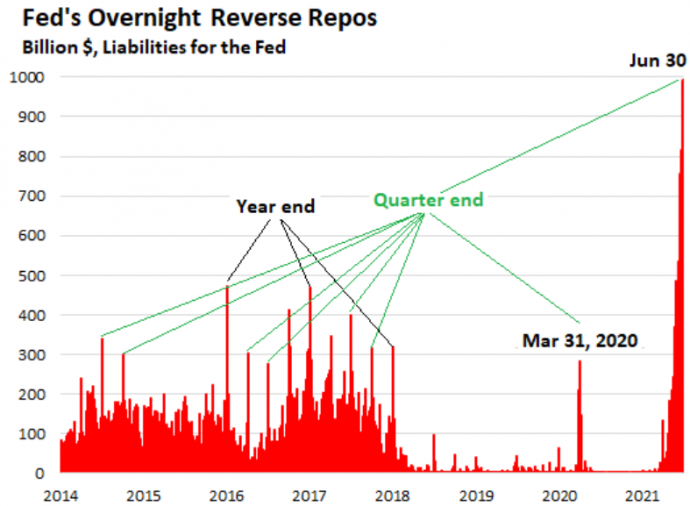

Обратные РЕПО ФРС резко выросли до 1 триллиона долларов.

Не так давно мы обсуждали гигантскую операцию ФРС по откачке денежных средств посредством «обратного РЕПО». ФРС на своём последнем заседании повысила ставку обратного РЕПО и ставку по избыточным резервам (IOER) на 5 базисных пунктов. И сегодня эта операция по сбору наличности выросла почти до 1 триллиона долларов.

Вчера утром ФРС продала казначейские ценные бумаги на рекордную сумму в 992 миллиарда долларов в обмен на наличные через однодневное обратное репо (RRP) 74 контрагентам. Вы практически можете услышать тот гигантский звук высасывания денег, которые ФРС выводит из финансовой системы.

Обратные РЕПО имеют противоположный эффект количественному смягчению: они поглощают наличные. С помощью этих RRP ФРС продает казначейские ценные бумаги и выводит денежные средства из финансовой системы. РРП - это обязательства на балансе ФРС - денежные средства, которые он должен своим контрагентам. Теперь, когда РРП составляет 992 миллиарда долларов, ФРС отменила программу количественного смягчения за 8 месяцев (из расчета 120 миллиардов долларов в месяц). (см. первый график)

Очистка баланса на конец квартала банками по нормативным причинам.

С 2014 по 2017 год, после многих лет количественного смягчения, ФРС также выводила денежные средства из финансовой системы посредством обратного РЕПО. По причинам нормативного регулирования банки в конце квартала переводили денежные средства посредством этих операций обратного РЕПО, приобретая казначейские ценные бумаги; отсюда и огромные всплески в конце квартала и в конце года, как показано на диаграмме выше.

Эта проблема исчезла после того, как в 2018 году ФРС начала программу количественного ужесточения (QT), которая вывела денежные средства из финансовой системы надлежащим образом.

Это еще один признак того, что финансовая система скрипит из-за огромного количества наличных, которые возникли в результате масштабного количественного смягчения ФРС, и этим деньгам трудно найти себе место.

Таким образом, вчерашнее увеличение на 151 миллиард долларов (по сравнению с 841 миллиардом позавчера), вероятно, произошло из-за потери наличных банками. Вероятно, что часть этого увеличения сегодня будет отменена завтра (1 июля), и что общий баланс несколько снизится, что подтвердит правильность этого предположения.

Фонды денежного рынка тонут в наличных деньгах.

Но большей проблемой за последние несколько месяцев был поток наличных денег в фонды денежного рынка, и они пытаются найти им место, куда можно было бы приложить эти суммы. Теперь, когда ФРС платит 0,05% (годовая доходность) за наличные овернайт через RRP, что больше, чем доходность 3-месячных и более краткосрочных казначейских векселей, именно сюда уходит часть денежных средств.

ФРС Нью-Йорка обрабатывает ночные сделки RRP, ежедневно раскрывая общий баланс. Но он не раскрывает, с каким именно контрагентом имел дело сегодня резерв. В список утвержденных контрагентов входят крупные банки и брокеры-дилеры (первичные дилеры), спонсируемые государством предприятия (GSE, такие как Fannie Mae и Freddie Mac) и крупные управляющие активами с фондами денежного рынка.

Фактические суммы по контрагенту раскрываются только на конец каждого месяца. Последняя отчетность была в конце мая, когда были показаны 479 млрд. $ овернайт RRPs на балансе ФРС. Из них 80% (384 миллиарда долларов) приходятся всего на пять финансовых организаций: Fidelity (195 миллиардов долларов), Goldman Sachs (60 миллиардов долларов); Morgan Stanley (44 миллиарда долларов), JP Morgan (43 миллиарда долларов) и Blackrock (42 миллиарда долларов).

У каждого из этих институтов есть многочисленные фонды денежного рынка, и каждый из этих фондов денежного рынка является отдельным контрагентом для транзакций RRP. Например, у Fidelity есть 11 фондов денежного рынка, которые являются утвержденными контрагентами РРП с ФРС.

Эти фонды теперь могут зарабатывать безрисковые 0,05% (годовая ставка) от своих избыточных груд наличных денег, передавая свои деньги ФРС в обмен на ценные бумаги Казначейства.

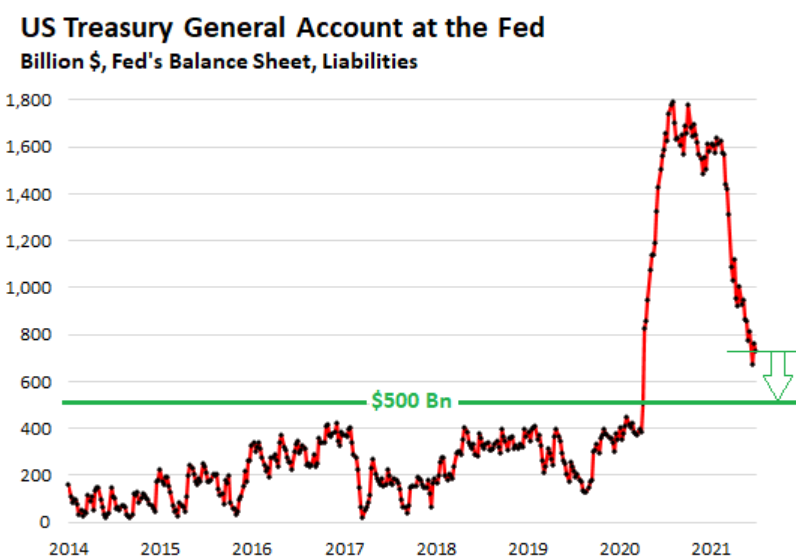

Просадка Общего счета казначейства (TGA).

Весной прошлого года федеральное правительство выпустило новый долг на 3 триллиона долларов для финансирования программ стимулирования и спасения. В то же время ФРС купила ценных бумаг на 3 триллиона долларов, тем самым монетизируя недавно выпущенный государственный долг, чтобы рынку не пришлось поглощать эти дополнительные 3 триллиона долларов.

Но правительство не потратило собранные им 3 триллиона долларов. Неизрасходованные суммы оставались на его текущем счете, «общем счете казначейства» (TGA) в Федеральном резервном банке Нью-Йорка, который достиг пика в 1,8 триллиона долларов в июле 2020 года.

Казначейство Йеллен этим летом пытается снизить TGA до 500 миллиардов долларов. Для этого оно урезало выпущенный долг, особенно краткосрочные казначейские векселя. В то же время оно тратит деньги, и это приводит к тому, что деньги из TGA утекают в экономику и, следовательно, в финансовую систему.

По данным еженедельного баланса ФРС в прошлый четверг, баланс TGA составлял 734 миллиарда долларов. Когда TGA упадет до уровня 500 миллиардов долларов - еще 234 миллиарда долларов впереди - и не перестанет снижаться, часть давления денежных средств в финансовой системе, связанное с просадкой TGA, может снизиться или, по крайней мере, не ухудшиться.

Это денежное давление возникло в результате безумного и продолжающегося разгула ФРС по печатанию денег. Очевидно, что реальным решением проблемы денежного давления было бы остановить количественное смягчение, а затем начать разбираться с активами на балансе ФРС. Но это было бы слишком радикальным шагом. ФРС мобилизовала 1 триллион долларов краткосрочной наличности через рынок репо.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Осталось вишенкой на торте запретить наличный бакс в КНР и РФ, и надо будет деть куда-то массу налички совершенно непонятного объема. Может, на триллиончик и соберется.

Баланс ФРС тем не менее растёт.

www.federalreserve.gov/monetarypolicy/bst_recenttrends.htm