Аналитика CresCat - Над пропастью. Акции рухнут, а золото вырастет в два раза.

Вчера Crescat Capital опубликовал обзор под названием "над пропастью", в обзоре говорится о том, что Фондовый рынок США вновь тестирует свои исторические максимумы, но аналитики компании твёрдо верят, что он скоро это может окончится весьма неприятными сюрпризами для рынка.

Проблема для бычьих инвесторов в конце цикла, пытающихся пробиться к новым максимумам, заключается в приближающемся грузовом поезде с ухудшающимися макроэкономическими условиями.

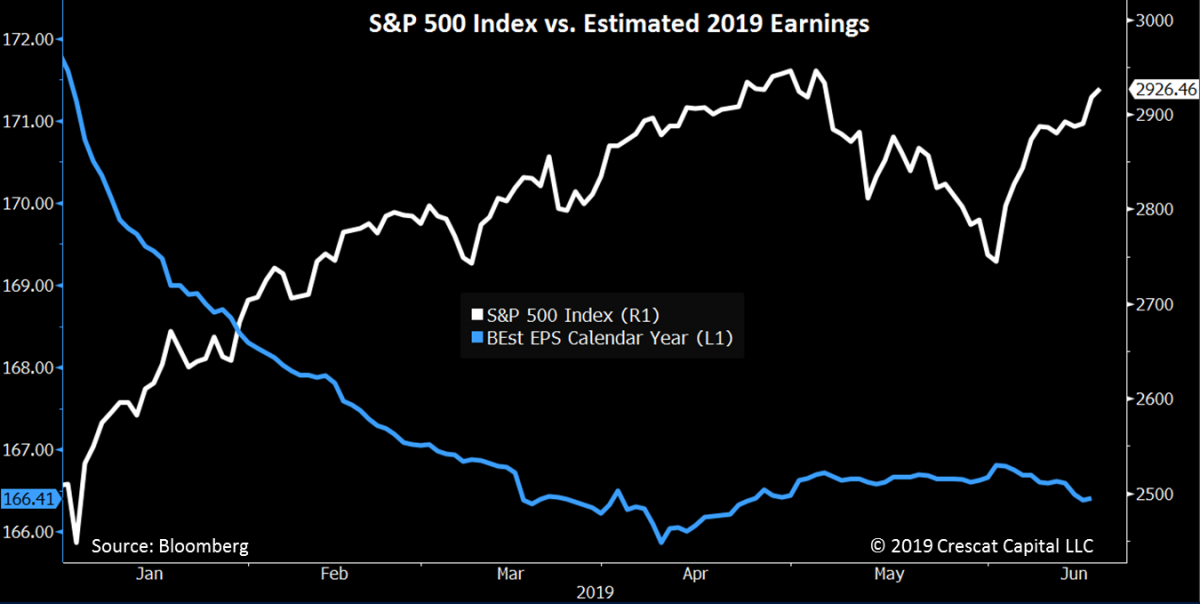

Рост корпоративной прибыли в США по сравнению с прошлым годом по S&P500 уже полностью испарился в первом квартале 2019 года и движется к чистому снижению в течение всего года на основе тенденций пересмотра оценки прибыли.

Обратите внимание на расхождение челюстей аллигатора на графике ниже между S&P 500 и его ожидаемыми доходами на 2019 год. Ожидаемый доход на 2019 год уже резко снизился в первом квартале и снова начал снижаться после эскалации торговой войны в мае.

В понедельник вышло производственное исследование Федеральной резервной системы штата Нью-Йорк об общих условиях ведения бизнеса, которое зарегистрировало наибольший ежемесячный спад в истории, начиная с 2001 года.

Данные были подтверждены существенным разочарованием в обзоре Philly Fed Business Outlook, который вышел в 24 июня. Эти опросы предвещают крайне тяжелые результаты для более широко просматриваемого производственного PMI ISM, который выйдет 1 июля и может выйти с рецессионными показателями.

Инвесторы в целом видят стакан наполовину полным, предполагая движение в акциях вверх на новостях о предстоящем снижении ставок ФРС. В конце бизнес-цикла как показывает история, гораздо важнее обращать внимание на реальность ухудшения экономических данных, чем на надежду на стимулирование ФРС. Смягчение политики ФРС в конце цикла никогда не было бычьим для рынков.

В Crescat считают, что фондовый рынок США находится на пороге возможного серьезного медвежьего рынка и глобального экономического спада. По всему миру открыты короткие позиции, на которые компания позиционируется в своих хедж-фондах по нескольким макро-темам.

Шорты Crescat показали хорошие результаты в хедж-фондах в мае, как и в четвертом квартале прошлого года. Аналитики компании считают, что это всего лишь цветочки того что грядет. Между тем прогноз по драгоценным металлам аналитиками компании видится как крайне благоприятный и они советуют присмотреться к золото и серебро добывающим компаний.

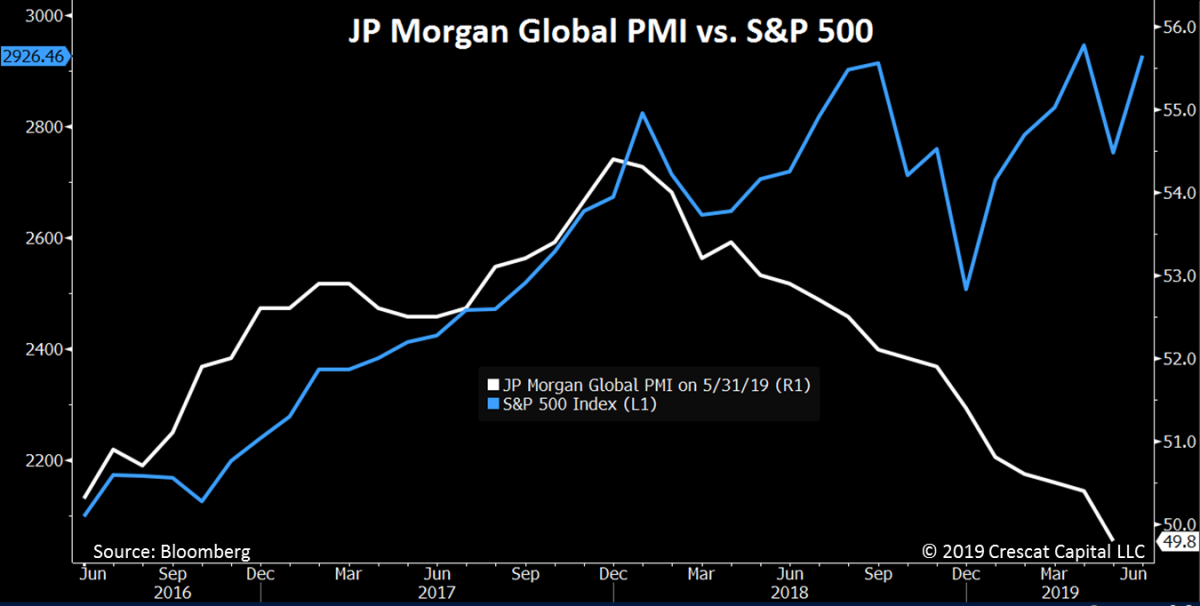

Не только условия в США, но и глобальные экономические условия быстро ухудшались в 2019 году. Сейчас в около 60% стран индексы менеджеров по закупкам находятся ниже 50, согласно исследованию Morgan Stanley, что указывает на то, что мир приближается к рецессии. Аналогичным образом, после неуклонного снижения с января 2018 года, мировой индекс деловой активности в производственном секторе JP Morgan упал ниже 50 в мае, указывая на то, что глобальная рецессия, возможно, только началась.

На графике ниже мы снова можем увидеть еще одно расхождение аллигатора между этим индексом и S&P 500. Будет не удивительно, что эти челюсти захлопнутся с серьезным падением фондового рынка.

Сегодняшние инверсии кривой доходности являются, пожалуй, самыми чувствительными макроиндикаторами, на которые обращают внимание аналитики Crescat.

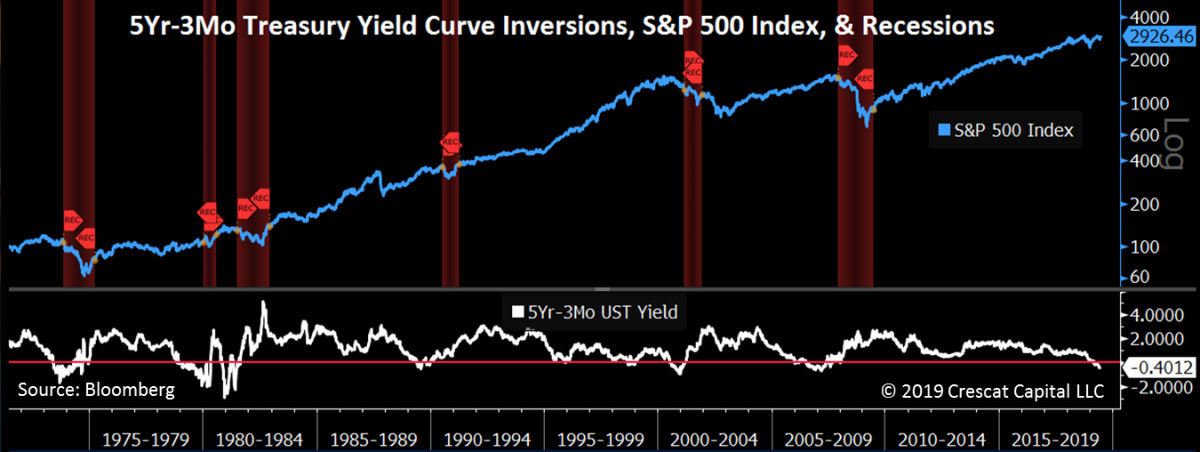

В США особенно интересует инверсия спрэда доходности казначейских облигаций по сравнению с 5-летним периодом, основанная на работе Кэмпбелла Р. Харви, профессора финансов в Школе бизнеса при Университете Дьюка. В своей диссертации на степень доктора философии в Чикагском университете в 1986 году Харви предположил, что когда 5-летняя или 10-летняя доходность казначейства перевернута по сравнению с 90-дневными ГКО, в течение 12-18 месяцев следует экономический спад.

В то время его исследования основывались только на трех случаях. С тех пор этот показатель работал «вне выборки» три раза для идеального послужного списка в последних шести спадах. 5-летняя и 3-месячная доходность перевернута уже более 100 дней и сигнализирует о предстоящей рецессии!

На приведенном ниже графике затенены спады, которые последовали за всеми шестью из этих последних 90-дневных инверсий. Также показан индекс S&P500. Обратите внимание на жестокий медвежий рынок акций в 1973-1974, 2000-2002 и 2007-2009 годах, который возник непосредственно из этих инверсий.

Мир в целом всегда находится в отрицании реальности на ранних стадиях медвежьего рынка. Аналитики Crescat считают, что это то же самое, что происходит сегодня.

Кэм Харви рекомендует, как и Crescat, использовать несколько подтверждающих макро индикаторов для прогнозирования рецессии. В случае Харви он видит, как «четыре всадника апокалипсиса» выстраиваются в линию прямо сейчас: (1) снижение доверия к финансовому директору; (2) протекционизм; (3) волатильность рынка; и (4) инверсия кривой доходности казначейских облигаций за 5 лет и 3 месяца. В Crescat определили нечто похожее на двадцати пяти макросинхронизирующих сигналах в последних исследовательских обзорах. 5-летний и 3-мес. инверсия это только один из них.

Сегодня, когда глобальные долговые дисбалансы находятся на историческом уровне в правительственном, бытовом и коммерческом секторах, существует серьезный потенциал для особенно жестокого мирового финансового кризиса.

Множество инверсий кривой доходности есть не только в США, но и во всем мире. Исторически все они были надежными макро-предупреждающими сигналами о предстоящей рецессии. Число этих инверсий кривой доходности продолжает расти. Основываясь на работе Тави Косты, рекордные 16 стран теперь имеют 30-летние облигации с доходностью по ставкам овернайт ниже LIBOR, экстремально перевернутой «глобальной» кривой доходности, аналогичной той, которая предшествовала двум последним глобальным рецессиям. Также, основываясь на работе Тави, процент инверсий кривой доходности в избранных странах с высоким риском является пугающим: Гонконг (79%),

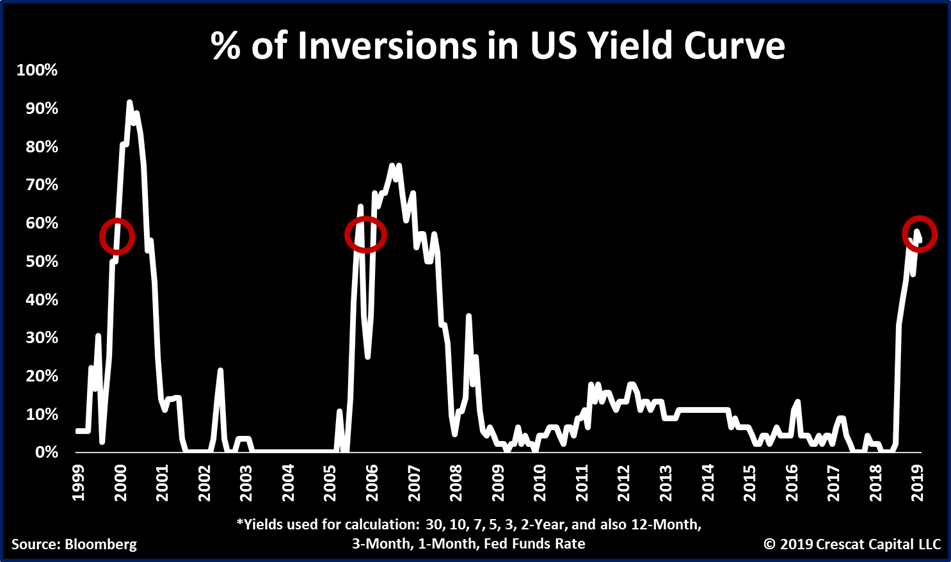

Следующий график продолжает быть одним из самых сильных аргументов для медвежьего прогноза по рынку США. В нем мы рассчитан процент отрицательных спредов на кривой доходности США. Он измеряет все 44 возможных комбинации спрэдов доходности процентных ставок до 30 лет.

Сейчас видно, что в США почти 60% перевернутой кривой доходности, это настолько же высокий показатель, насколько он был непосредственно перед технологическим кризисом и глобальным финансовым кризисом!

Соотношение товаров к S&P500 только что достигло нового 50-летнего минимума. Приведенный ниже график был впервые опубликован Incrementum AG и показывает исторический пузырь акций США. Это еще одна причина того, почему американские акции выглядят абсурдно переоцененными на вероятной вершине делового цикла.

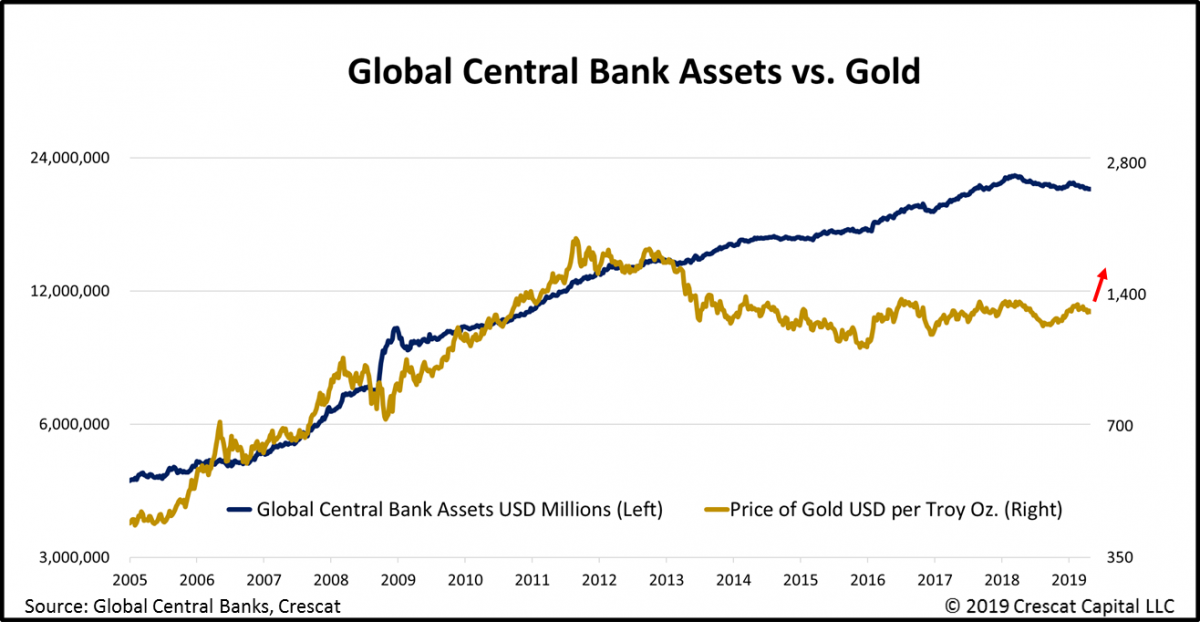

Что касается этого дисбаланса, сегодня аналитики Crescat невероятно оптимистичны в отношении товаров из драгоценных металлов. Они полагают, что золото исторически недооценено относительно мировой денежной базы, как показано на диаграмме ниже. Посмотрите на целевую цену на золото на этом макро-графике! Она почти вдвое выше сегодняшних цен. Золото является самой древней и наиболее распространенной в мире резервной валютой центральных банков. В конечном счете, оно должно соответствовать уровню мировой печати бумажных денег и должно наверстать упущенное.

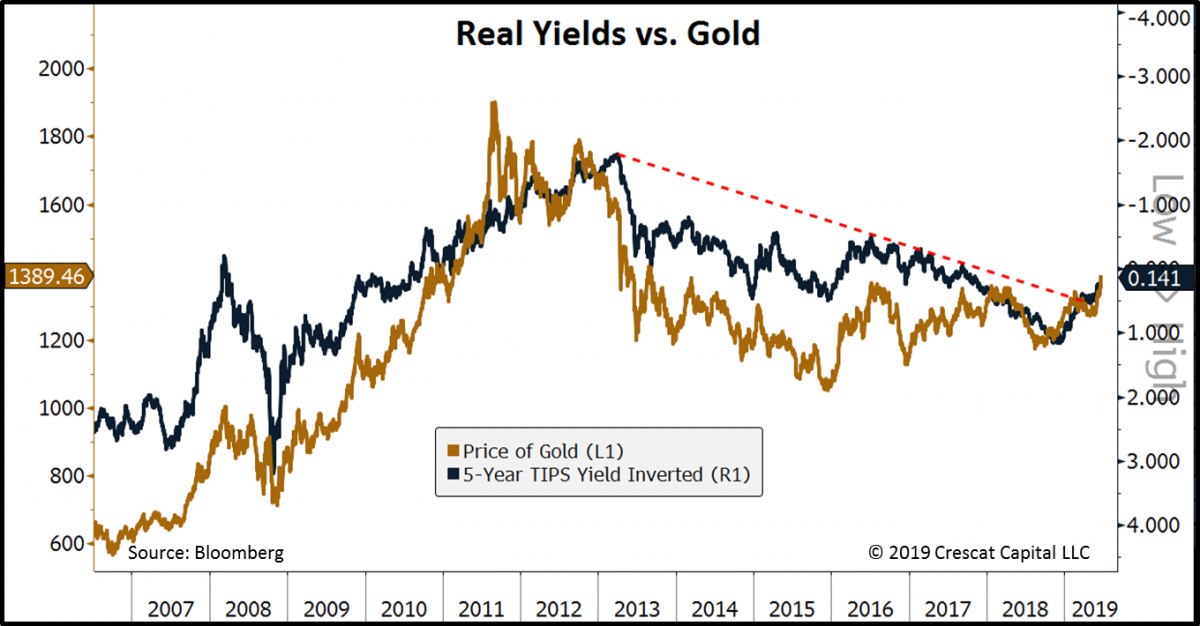

Проблема в том, что печать денег в последнее десятилетие еще не перешла в быстро растущую инфляцию. Таким образом, золото находится на 7-летнем медвежьем рынке, так как реальные процентные ставки росли, как показано на графике ниже. В краткосрочной перспективе золото проходит обратный путь от реальных процентных ставок. Интересная новость для быков в золоте сегодня заключается в том, что тенденция к реальной процентной ставке наконец-то изменилась. В связи с недавним падением номинальных процентных ставок в США с большей скоростью, чем инфляция, наблюдается значительное снижение реальной доходности.

Так же сейчас мы видим, что сырьевые товары начинают значительно расходиться с фондовыми рынками. Некоторые из этих движений напоминают те, которые предшествовали последней распродаже на рынке в четвертом квартале 2018 года. Медь является одним из таких товаров. Промышленный металл впервые достиг пика в конце 2017 года, всего за несколько месяцев до того, как акции рухнули в январе 2018 года. Затем медь повторно проверила свои максимумы в июне того же года и рухнула за несколько месяцев до одной из худших квартальных распродаж в мире в истории фондовых рынков. Сегодня мы наблюдаем подобное расхождение. Цены на медь снизились уже почти на 10% с апреля 17-го , а S&P500 повторно тестирует максимумы:

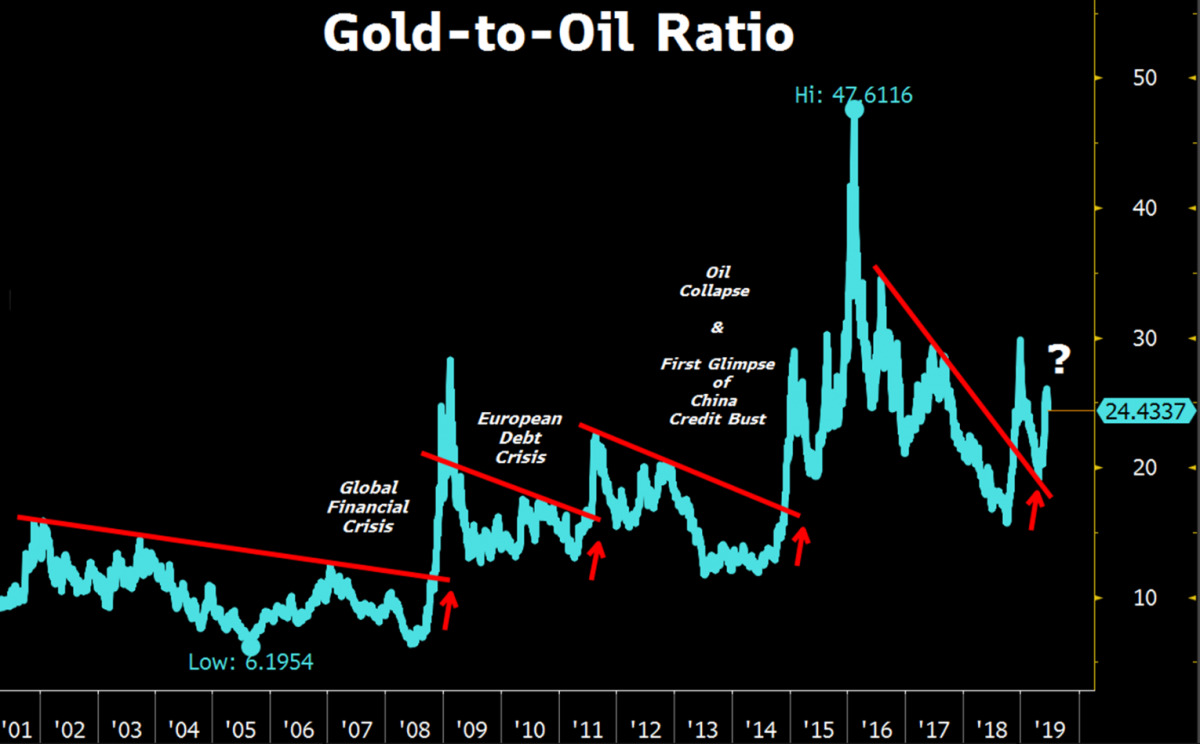

Что ещё стоит отметить когда мы говорим о золоте. Драгоценный металл находится в восходящем тренде с конца апреля. Это вкупе с недавним снижением цен на нефть более чем на 22% очень показательно. Значительное увеличение отношения золота к нефти имеет тенденцию предшествовать критическим моментам на фондовых рынках и в мировой экономике.

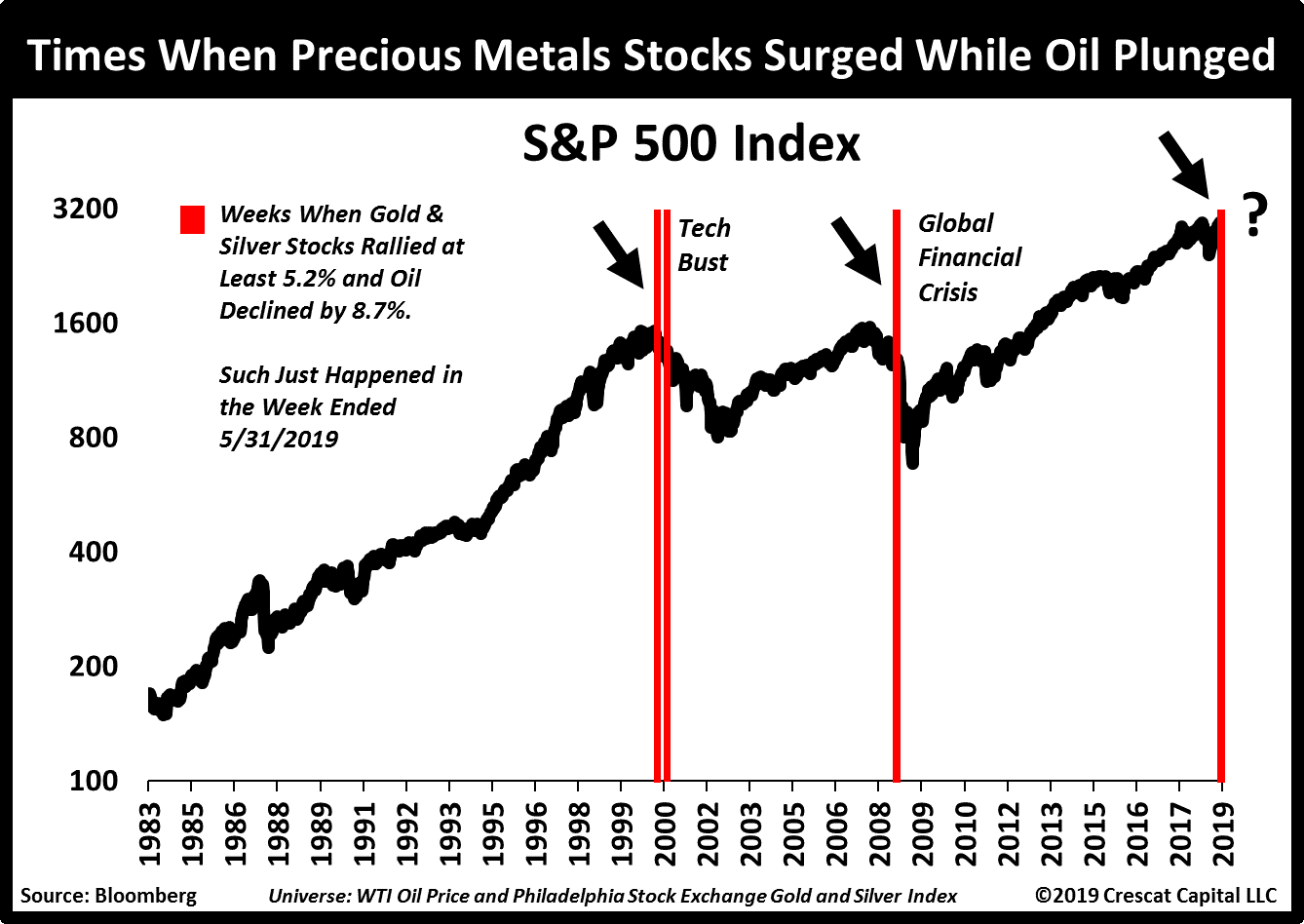

Около 3 недель назад цены на нефть WTI имели одно из худших еженедельных снижений за всю историю контракта. Между тем, запасы драгоценных металлов выросли более чем на 5% за ту же неделю. Такие события случались только три раза в истории. Как показано на красных линиях на графике ниже, все они совпали с сильными медвежьими рынками и рецессией.

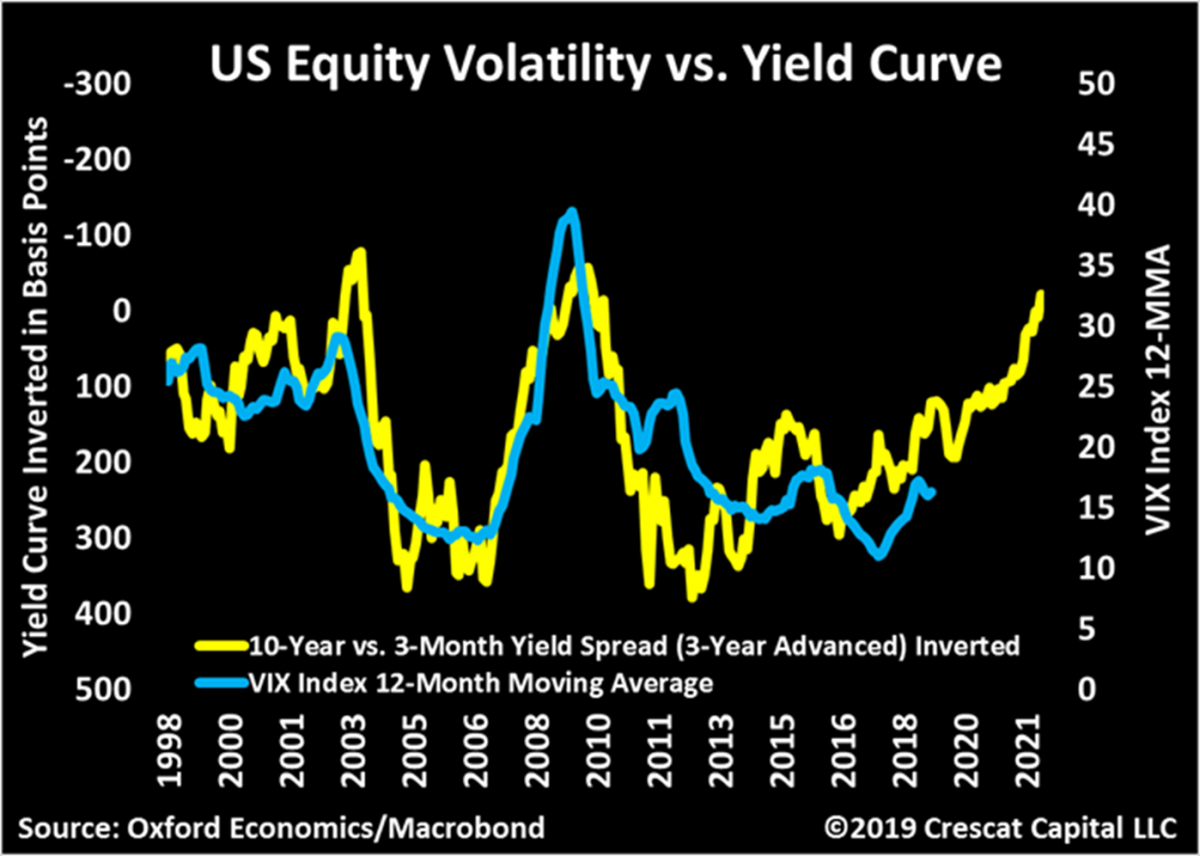

Другой способ взглянуть на инверсии кривой доходности - отследить их как опережающий индикатор против волатильности капитала. Обратите внимание, насколько близко волатильность следует за инверсиями доходности с временным лагом. Рост волатильности акций, с недавней тенденцией к повышению минимумов, является одним из всадников апокалипсиса от Кэма Харви.

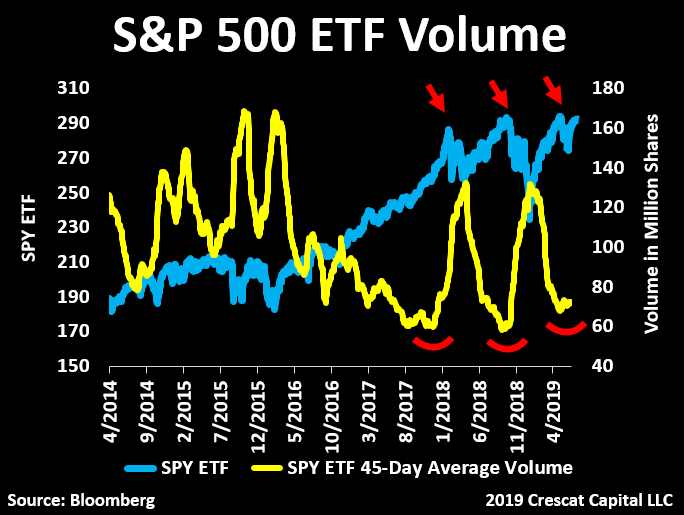

Подобно волатильности приливов и отливов, объем также меняется в противоположность динамике акций, и похоже, готовится к еще одному медвежьему рынку.

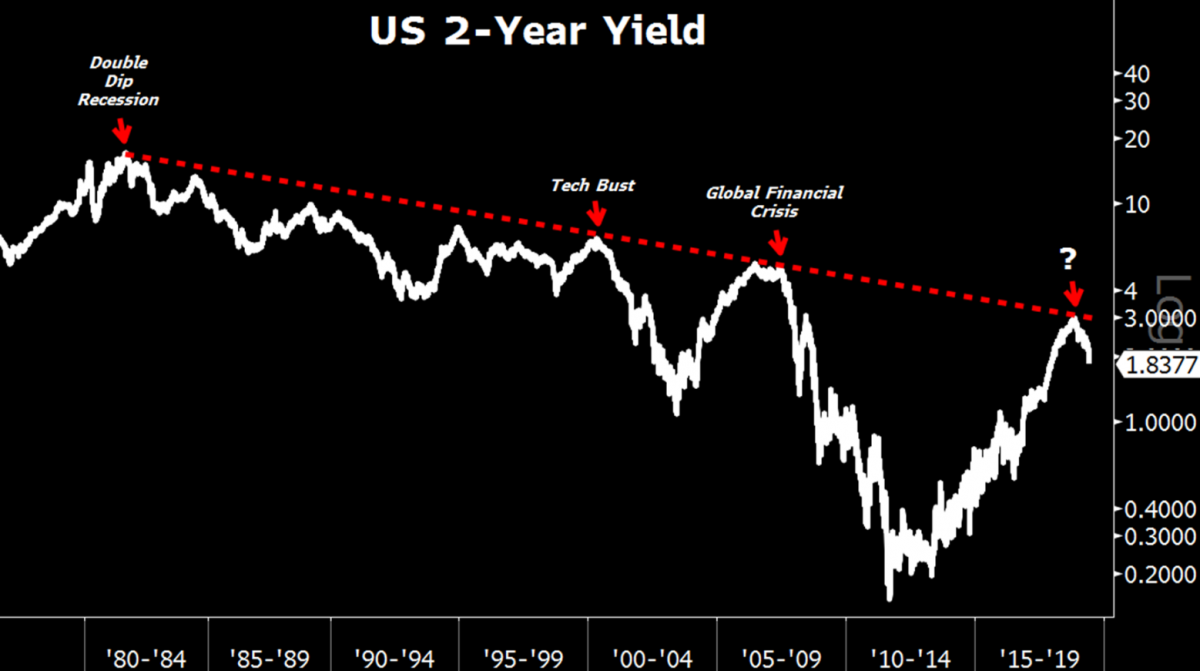

Годовое ралли в американских акциях было полностью отвергнуто 2-летними доходностями, которые непрерывно снижались с ноября 2018 года. Один из этих показателей ошибается. Переход к смягчению денежно-кредитной политики в конце делового цикла, когда существует падение доходности за 2 года, всегда был очень медвежьим.

Процесс рыночного роста затянулся, но экономический рост находится под черезвычайным давлением. Между тем, США являются по мнению аналитиков Crescat матерью всех валютных и кредитных пузырей в Китае, который раньше был локомотивом экономического роста в мире, а теперь ведет к глобальному заразительному экономическому спаду.

Китай только что сообщил о своем самом большом замедлении промышленного производства за последние 17 лет в прошлом месяце. Продажи автомобилей в Китае уже в прошлом году были в состоянии спада.

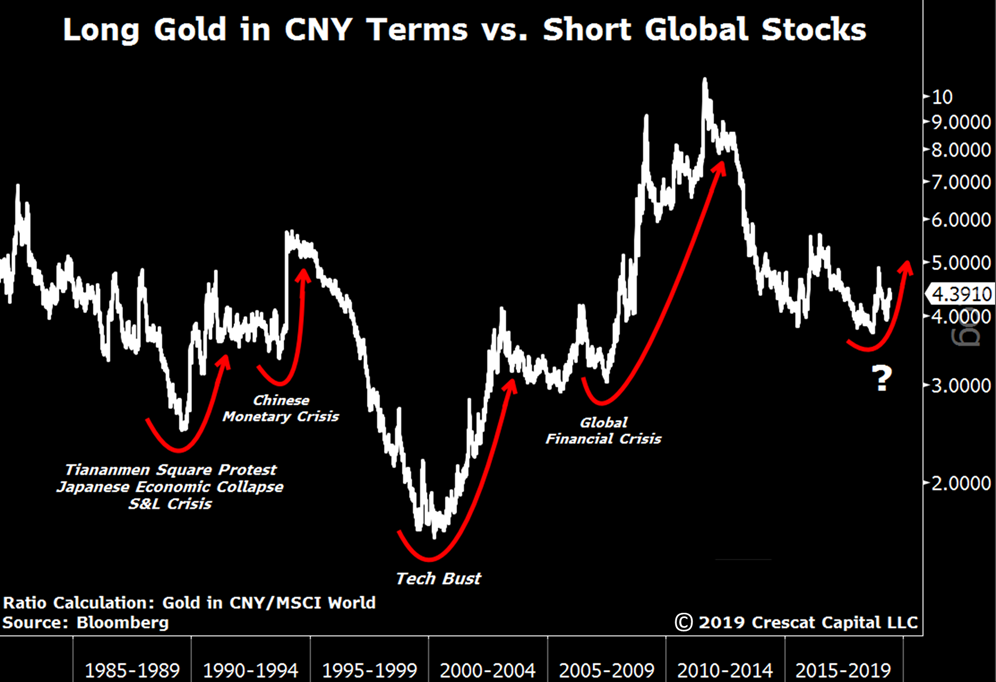

Большая часть основного макро взгляда в глобальном макро-хедж-фонде Crescat продолжает объясняться этой единственной диаграммой, которую аналитики компании называют сегодня макро-торговлей века.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке