Кризис будет. Ловушка ликвидности и Японизация экономики США: S&P 500 повторяет Nikkei 1980х годов

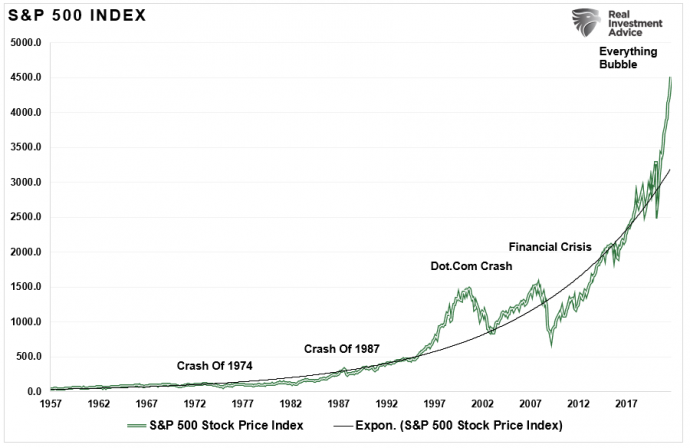

Вопрос японизации в США остаётся актуальным, поскольку S&P 500 повторяет путь Nikkei 1980 года.

В то время как легко предположить, что «на этот раз ситуация отличается,» «ФРС не позволит рынкам обвалиться» есть много аргументов для оспаривания этих предположений. Однако в условиях спекулятивной мании, конечно, можно получить мнение вроде этого:

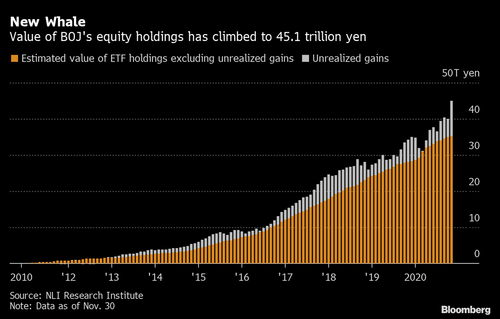

«Недавно Nikkei упал на ~ 4% на премаркете, и Банк Японии вмешался, чтобы купить на 70 млрд йен ETF, чтобы спасти рынок. ФРС делает больше, чем это ежемесячно. Так как же рынок может когда-нибудь упасть? »

В настоящий момент это, безусловно, так. В конце концов, посмотрите на этот месячный график (первый график статьи).

Хотя вызванный вливанием ликвидности рост рынка после минимума финансового кризиса был значительным, он не был таким ненормальным, как казалось, поскольку он отслеживался вместе с линией тенденции экспоненциального роста. Так было и с 1957 по 1995 год.

Однако ускоренный подъем выше экспоненциальной линии тренда, наблюдавшийся в 2000 и 2007 годах, в настоящее время вызывает озабоченность. Это также похоже на рост индекса Nikkei в 1980 году.

Этот пузырь в Японии, в сочетании с ростом долга, старением демографических групп и сильно недофинансируемой пенсионной системой, так и не восстановился спустя почти 30 лет.

Идут ли США к такому же исходу? Несомненно, есть много общих черт, которые следует учитывать.

Демографические данные и необеспеченные обязательства:

«Право на получение пособий находится под угрозой из-за необоснованных обещаний стареющему населению. Подобно сегодняшнему государству трансферт-платеж, оно находится под угрозой из-за запоздалого осознания того, что демография - это судьба ». - Джордж Уилл

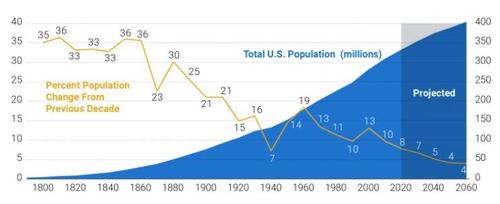

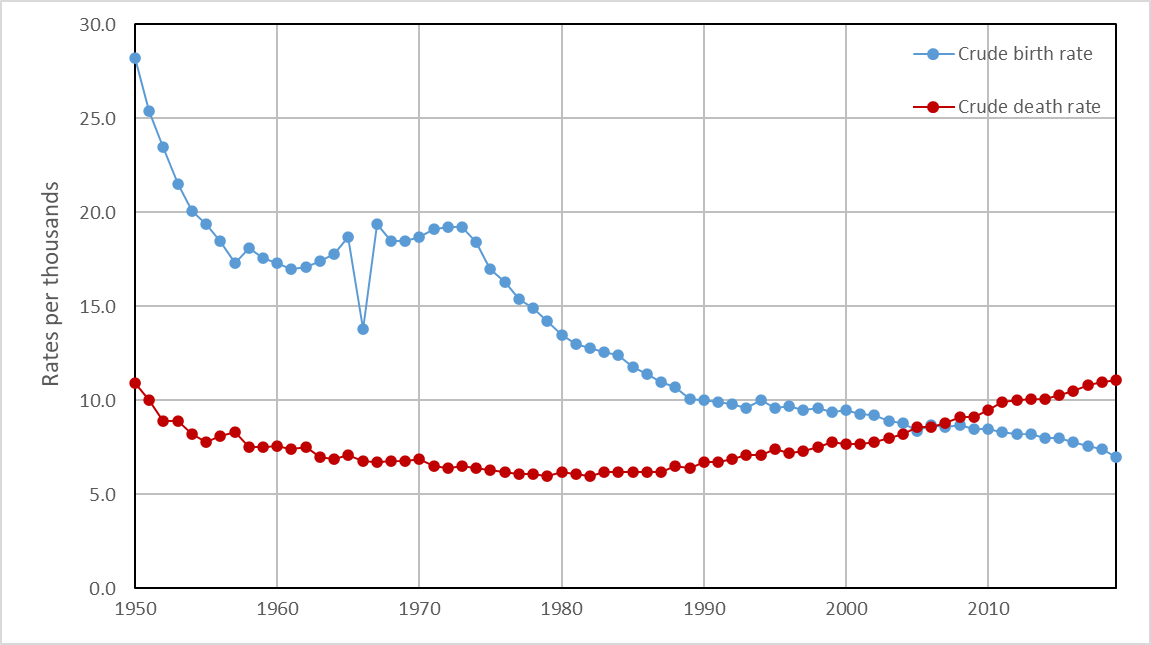

Проблема демографии в равной степени преследует Японию и США. В последние десятилетия уровень рождаемости снижается по мере роста зависимости от социального обеспечения. Это означает, что меньше работников платят системе, от которой зависит стареющее население, живущее дольше, чем ожидалось.

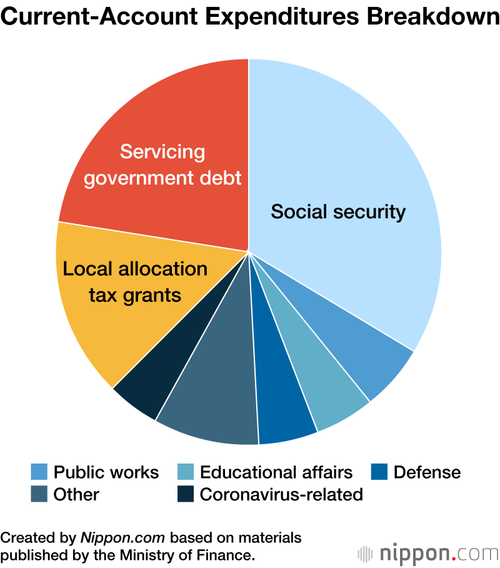

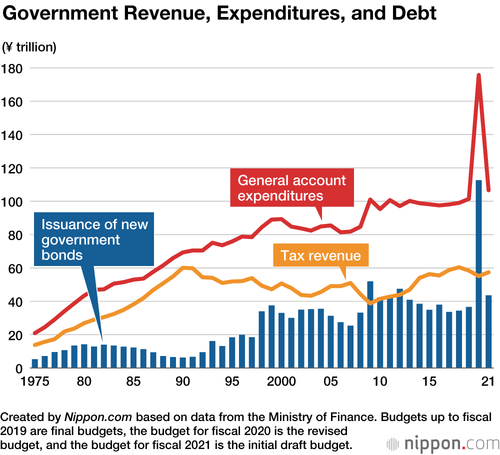

21 декабря 2020 года кабинет министров Японии утвердил общий бюджет на общую сумму 106,6 трлн йен, что стало рекордным показателем. Это было более чем на 4 триллиона иен выше первоначального бюджета на 2020 финансовый год. Это также девятый год подряд рекордных бюджетов. Неудивительно, что более 50% бюджета финансирует три статьи: социальное обеспечение, проценты по долгам и налоговые субсидии.

Вот решающий момент. В то время как эмиссия долговых обязательств резко возросла для обслуживания системы социального обеспечения, доходы упали.

«Тем временем государственные доходы сократились на 9,5% по сравнению с 2020 финансовым годом до 57,4 трлн иен. Чтобы восполнить дефицит доходов, выпуск государственных облигаций Японии вырастет на 33,9% в годовом исчислении до 43,6 трлн иен. Это означает, что 40,9% бюджета следующего года будет профинансировано за счет долга ». - Nippon.com

Но это всего лишь Япония. США, несомненно, находятся в гораздо лучшем положении. Верно?

Что ж, начнем с демографии.

«Темпы роста населения США замедляются, согласно оценкам Бюро переписи населения на 2018 год и прогнозам на 2020 год, которые содержат предварительные данные о результатах переписи населения 2020 года. Если темпы роста населения не увеличатся в течение следующих двух лет, Соединенные Штаты могут не достичь прогнозируемой Бюро переписи численности населения в 2020 году ». - PRB.Org

Проблема, как и в случае с Японией, заключается в том, что демографические данные подрывают поддержку системы социального обеспечения. В настоящее время стареющее население зависит от схемы, финансируемой менее чем двумя работниками на пенсионера.

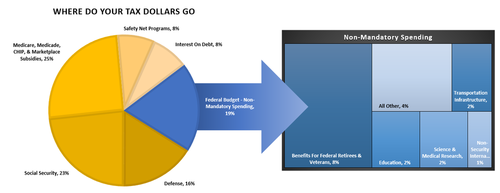

Льготы и проценты по долгу, как в Японии, занимают большую часть бюджета. Также, как и в Японии, эти права требуют выпуска долговых обязательств для выполнения текущих обязательств. По данным Центра приоритетов бюджета и политики, в 2020 году примерно 75% каждого налогового доллара уходило на непроизводственные расходы.

«В 2019 финансовом году федеральное правительство потратило 4,4 триллиона долларов, что составляет 21 процент валового внутреннего продукта ( ВВП ) страны. Из этих 4,4 триллиона долларов из федеральных доходов было профинансировано только 3,5 триллиона долларов. Остальные 984 миллиарда долларов были получены за счет выпуска долговых обязательств. Как показано на диаграмме ниже, большую часть бюджета составляют три основных направления расходов ».

Подумайте об этом на минутку. В 2019 году 75% всех расходов было направлено на социальное обеспечение и выплату процентов по долгу. На эти платежи потребовалось 3,3 триллиона долларов из 3,5 триллиона долларов (или 95%) от общей выручки.

Учитывая снижение экономической активности в 2020 году, эти цифры заметно ухудшаются. В результате впервые в истории США федеральному правительству придется выпустить долговые обязательства для покрытия обязательных расходов.

Вот настоящая проблема:

«Рост расходов на здравоохранение и выход на пенсию, а также недостаточное финансирование также ставят под угрозу трастовые фонды. В совокупности, по оценке CBO, целевые фонды социального обеспечения закончатся в 2031 календарном году и столкнутся с 75-летним дефицитом в 1,6 процента ВВП, или 4,7 процента налогооблагаемой заработной платы ». - CFRB

Старение населения - это необеспеченное обязательство в размере 160 триллионов долларов, зависящее от налогоплательщиков.

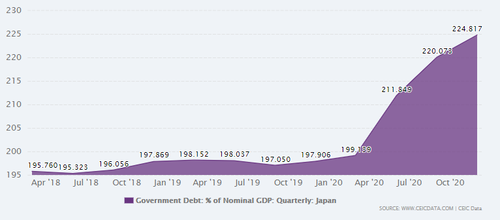

«Государственный долг Японии составлял 224,9% номинального ВВП страны в декабре 2020 года по сравнению с 220,1% в предыдущем квартале. Согласно последним отчетам, долг правительства Японии достиг 11 523,0 млрд долларов США в феврале 2021 года. Номинальный ВВП страны достиг 1318,8 млрд долларов США в декабре 2020 года ». - Данные CEIC

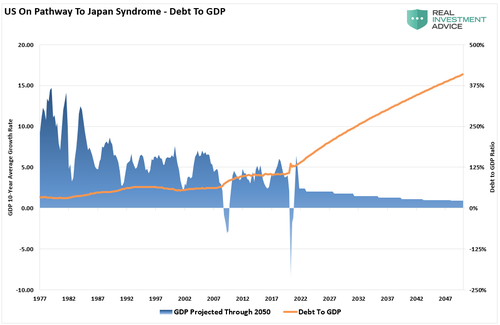

В настоящее время отношение долга к ВВП США не такое, как у Японии. Однако ситуация меняется, поскольку политики продолжают безудержно тратить деньги в Вашингтоне.

«Масштабы увеличения государственных расходов в прошлом году беспрецедентны. Поскольку у дяди Сэма нет денег, большая их часть была переведена на государственную кредитную карту. Дефицит и долг резко выросли. Но это только начало. Администрация Байдена недавно предложила бюджет на 2022 финансовый год в размере 6 триллионов долларов, две трети которого будут заимствованы ».

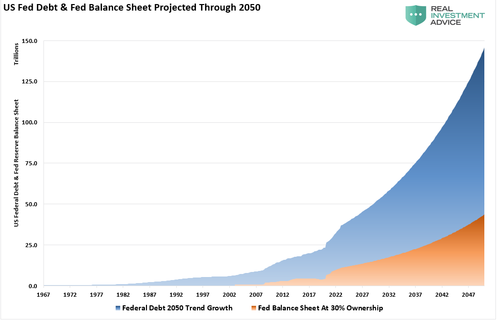

CBO (Бюджетное управление Конгресса) недавно подготовило свой долгосрочный прогноз долга до 2050 года, что гарантирует низкую экономическую отдачу. Поэтому посмотрите на диаграмму из Deutsche Bank, показывающую федеральный долг США и баланс Федеральной резервной системы. На диаграмме использованы прогнозы CBO до 2050 года.

При текущих темпах роста долговая нагрузка федерального правительства вырастет с 28 триллионов долларов до примерно 140 триллионов долларов к 2050 году. Одновременно, если предположить, что ФРС продолжит монетизацию 30% выпуска долговых обязательств, его баланс вырастет до более чем 40 триллионов долларов.

Долг к ВВП вырастет. Что вас не должно удивлять, так это то, что непроизводительный долг не способствует экономическому росту.

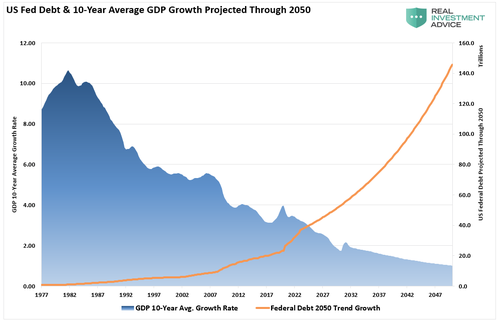

Долгосрочный исторический взгляд подтверждает то же самое. С 1977 года средние 10-летние темпы роста ВВП неуклонно снижались по мере увеличения долга. Таким образом, используя историческую тенденцию роста ВВП, увеличение долга приведет к замедлению темпов экономического роста в будущем.

Учитывая историческую корреляцию долга с ростом ВВП, можно предположить, что будущие результаты не будут отличаться.

Проблема в том, что экономический дефицит никогда не был более значительным. С 1952 по 1982 год экономический профицит способствовал темпам экономического роста, составлявшим в этот период в среднем около 8%. Сегодня это уже не так, поскольку рост долга замедляет рост. Вот почему Федеральная резервная система оказалась в « ловушке ликвидности».

Процентные ставки ДОЛЖНЫ оставаться низкими, а долг ДОЛЖЕН расти быстрее, чем экономика, просто для того, чтобы экономика не остановилась.

В то время как основные экономисты продолжают предполагать, что США могут «вырасти» из долгов, история показывает, что это не так. Учитывая, что долг увеличивается для поддержания роста из-за непроизводственного использования, это еще один пример пути к экономической японизации.

Однако, как отмечалось выше, Федеральная резервная система будет критически важным участником выпуска долговых обязательств.

Ставки и количественное смягчение.

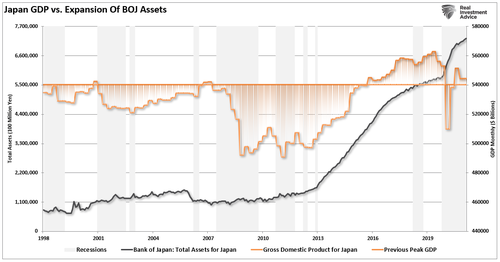

После финансового кризиса Япония проводит масштабную программу «количественного смягчения» , которая, в относительном выражении, более чем в 3 раза превышает аналогичный показатель в США.

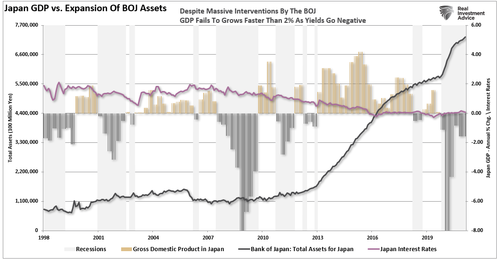

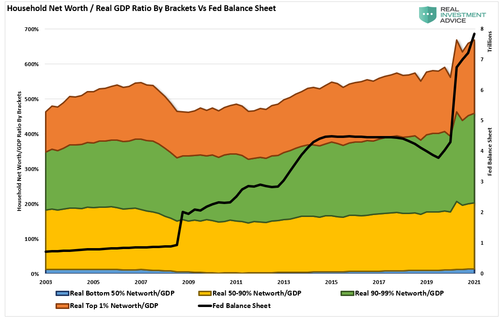

Несмотря на массовый всплеск интервенций Центрального банка, он, как и в США, мало повлиял на экономическое процветание. Хотя фондовые рынки показали хорошие результаты, экономический рост примерно соответствует началу этого века.

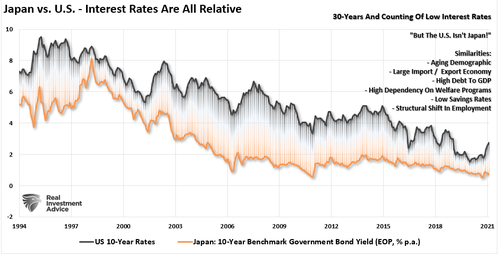

Более того, несмотря на то, что на баланс Банка Японии приходится 80% рынков ETF, не говоря уже о значительной части рынка корпоративных и государственных долговых обязательств, Япония по-прежнему страдает от продолжающейся рецессии, низкой инфляции и низких процентных ставок. (10-летняя ставка казначейства Японии упала в отрицательную зону во второй раз за последние годы.)

Почему это важно? Потому что Япония - это модель того, что происходит в США.

«США, как и Япония, попали в постоянную« ловушку ликвидности », где поддержание сверхнизких процентных ставок является ключом к поддержанию экономического импульса. Непредвиденным последствием таких действий, которое мы наблюдаем в настоящее время в США, является борьба с дефляционным давлением. Чем ниже процентные ставки, тем меньше может быть получена экономическая отдача. Среда сверхнизких процентных ставок, вопреки распространенному мнению, отрицательно сказывается на производительных инвестициях, и риск начинает перевешивать потенциальную прибыль ».

Как заметил мой коллега Дуг Касс, Япония является образцом хрупкости глобального экономического роста.

« Общая картина заключается в том, что финансовая инженерия не помогает экономике, а, вероятно, вредит ей. Если бы это помогло, после мега-доз этого вещества во всех мыслимых формах японская экономика начала бы бурно развиваться. Но в японской экономике все наоборот. Япония пыталась заменить денежно-кредитную политику разумной фискальной и экономической политикой. И результат ужасен ».

С Дугом можно согласиться, как и с данными, что, хотя финансовый инжиниринг поддерживает цены на активы, он ничего не делает для экономики в среднесрочной и долгосрочной перспективе. Напротив, это имеет негативные последствия.

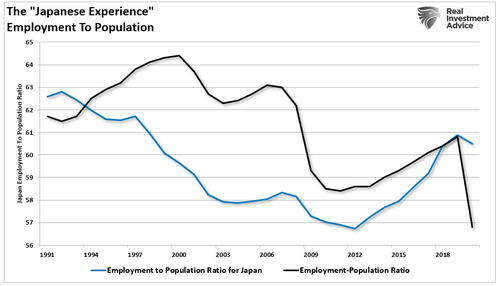

Отношение занятости к численности населения в обеих странах указывает на проблему.

Центральные банки продолжают вливать огромные объемы ликвидности, чтобы поддерживать глобальную экономику на плаву в течение последнего десятилетия. Но, к сожалению, появляется все больше свидетельств того, что рост продолжает замедляться.

Кроме того, у США гораздо больше родства с Японией, чем многие думают.

1. Снижение органических сбережений , истощающее производственные инвестиции

2. Стареющая демографическая группа, которая находится наверху и использует социальные пособия все более быстрыми темпами.

3. Экономика с крупной задолженностью и отношением долга к ВВП выше 100%.

4. Снижение экспорта из-за слабой мировой экономической конъюнктуры.

5. Замедление темпов роста внутренней экономики.

6. Незанятые молодые люди.

7. Неэластичная кривая спроса и предложения

8. Слабое промышленное производство

9. Зависимость от роста производительности для компенсации сокращения занятости

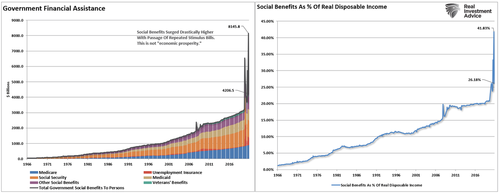

Опорой для Японии и США остаются демография и процентные ставки. По мере того как стареющее население растет, становясь чистым тормозом для «сбережений», зависимость от «сети социального обеспечения» будет продолжать расти.

(Резкий скачок социальных пособий в процентах от ДОИ был вызван различными программами стимулирования. После того, как те, которые есть сейчас заканчиваются, эта поддержка возвращается к своему прежнему уровню примерно 25% доходов. Примерно каждое третье домохозяйство получает ту или иную форму правительственной помощи.)

В то время как ФРС, несомненно, может продолжить вливание ликвидности на финансовые рынки, еще больше увеличивая разрыв в уровне благосостояния, экономическое процветание остальной части населения будет продолжать ухудшаться.

Существует предел способности продолжать стимулировать будущее потребление для стимулирования экономической активности.

Япония уже его достигла. Это всего лишь функция времени, пока США достигнут той же точки, когда возможная пустота станет слишком большой, чтобы ее можно было заполнить.

Однако тем временем центральные банки будут продолжать повторять ту же политику, надеясь на другой результат.

Но разве это не само определение «безумия»?

Данная статья является переводом статьи Лэнса Робертса.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке

Долги… Ох уж эти долги… Может всё немного проще:

Ведь что бы не отдавать долги нужно просто подождать когда они обесценятся инфляцией. Ещё можно способствовать этому, печатая деньги, что собственно и происходит. А отдавать не надо — ставка меньше инфляции. Да, богатые богатеют, бедные беднеют, но и зарплата бедных сокращается медленно, они успевают привыкнуть. Задача ФРС не допускать резких скачков и всё, что бы не допустить недовольства.

Вот что особенно смущает в статье:

1. «При текущих темпах роста долговая нагрузка федерального правительства вырастет с 28 триллионов долларов до примерно 140 триллионов долларов к 2050 году.

2. „Учитывая историческую корреляцию долга с ростом ВВП, можно предположить, что будущие результаты не будут отличаться.“

Разве?

Хмм… А при инфляции 4-5-6-10%

А какой рост у них с поправкой на инфляцию? ;)

А кризис, да, будет!

Когда?

— Когда более богатые решат стать ещё богаче за счёт менее богатых. Откровенно они этого не скажут, так что ждём повода (типа Covid или ещё чего), но в целом повод можно и придумать. Т.е. я хочу сказать что это вполне управляемый процесс.

Не хочу обидеть, нет, но я улыбнусь когда Вы скажете „- я же говорил“…

Вот Вы топите за повод поднятия ставки? Может, вполне, но за это отвечать придется — это крайняя мера, её применят если инфляция будет слишком сильно разгоняться (здесь есть сомнения — буду рад Вашей точке зрения, заранее спасибо).

А куда пойдут деньги тех кто выйдет из рынка, пусть и с убытком, да ещё и при высокой инфляции?

А как это соотнести с моделью экспорта инфляции?

Что думаешь Алексей?

А вообще, подавляющему большинству населения на фондовые индексы всё равно, они скорее злорадно порадутся что кто то богатенький разорился.

Успехов!

2 минуты поиска…

__

1. уровень рождаемости в популяции определяется уровнем доступности еды. Напр. уровень рождаемости у тараканов определяется уровнем доступности хлебных крошек.

2. деньги — еда двуногопрямоходящих.

3. вывод: доступность денег определяет уровень рождаемости (пункты 2 и 3, конечно, сильно утрировано).

Доказательство из практики:

с 1987го начался перенос промпроизводства из Японии в Китай. Соотв, доступность денег для японских ширнармасс начинает снижаться, а для китайских — повышаться. Что видим: прогрессирующее падение рождаемости в Японии и противоположный резкий рост численности населения в Китае. Всякие объяснения связанные с климатом и нац/особенностями — не катят. Климат примерно одинаковый, культуральные особенности примерно одинаковые.

Это перл. Большевики бы написали просто: прогрессирующее обнищание широких народных масс.