Эксперты GoldHub - золото будет расти.

Эксперты исследовательской команды GoldHub в очередной аналитическом обзоре дают прогноз по росту цен на золото. Мнение основывается на следующих факторах:

1. Неопределенность финансового рынка и адаптивная денежно-кредитная политика, вероятно, поддержат инвестиционный спрос на золото

2. Текущий импульс изменения цен на золото может стимулировать ралли, поскольку инвесторы постоянно пересматривают свои ожидания на основе новой информации.

3.Более слабый экономический рост может в ближайшей перспективе смягчить потребительский спрос на золото, но структурные экономические реформы в Индии и Китае, вероятно, поддержат долгосрочный спрос.

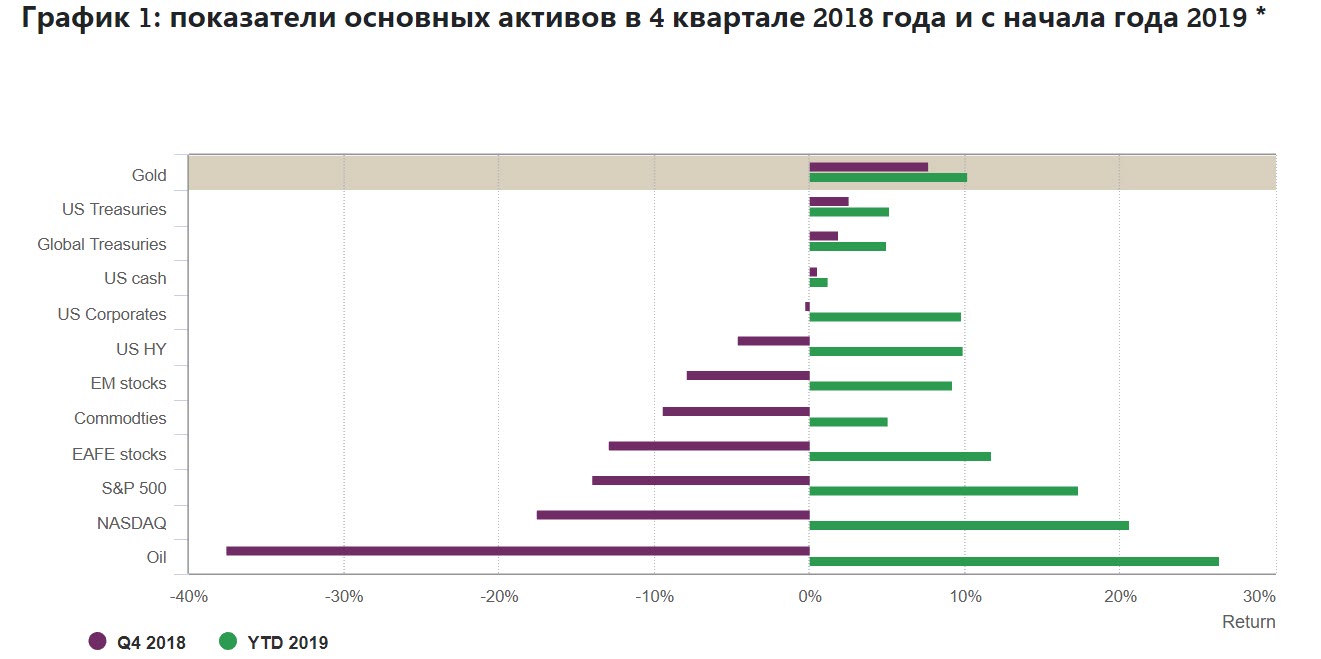

Первая половина 2019 года оказалась довольно насыщенной для финансовых рынков. Акции восстановили свои потери четвертого квартала 2018 года к концу апреля, чтобы снова откатиться в мае, после чего через несколько недель акции снова достигли новых максимумов. В то же время центральные банки по всему миру заявили о своей более сдержанной позиции, доведя доходность глобальных облигаций до многолетних - а в некоторых странах - абсолютных минимумов. Поскольку инвесторы рассчитывали захеджировать рост цен на акции в условиях растущей неопределенности, цены на золото выросли, что сделало золото одним из самых эффективных активов к концу июня.

И хотя рост цен на золото в июне был особенно резким - из-за падения ставок, более высокого риска и импульса - инвесторы в целом были более оптимистичными в этом году. Об этом свидетельствуют положительные притоки в золотые ETFs, составившие 5,0 млрд. Долл. США или 108 тонн с начала года во главе с европейскими фондами, а также более высокие чистые длинные позиции по фьючерсам COMEX, которые в среднем составили 369 тонн в первой половине года.

Кроме того, центральные банки сообщили о чистых покупках ок. 247 Тонн, что эквивалентно 10 млрд. Долл. США, до 3 мая - что привело к продолжению увеличения запасов золота в составе государственных резервов.

При этом мировая валютная политика сместилась на 180 градусов. Менее года назад члены правления Федеральной резервной системы, и американские инвесторы ожидали, что процентные ставки продолжат расти, по крайней мере, до конца 2019 года. К декабрю наиболее вероятным исходом для ФРС было приостановление цикла повышения.

Теперь рынок ожидает, что ФРС снизит ставки два или три раза до конца года. И хотя заявления членов совета директоров, в том числе председателя Пауэлла, сигнализируют о выжидательном подходе, рынок практически не изменил свой прогноз.

ФРС может не делать то, что просит рынок, но в целом она тоже не любит удивлять. В недавней истории ФРС корректировала ставку по своим фондам в соответствии с ожиданиями всякий раз, когда предполагаемая вероятность такого исхода рынка составляла 65% или выше.

На своём последнем выступлении перед Конгрессом Глава ФРС, фактически не оставил сомнений у рынков что как минимум в июле ставка будет понижена.

Следующий график показывает что политика ФРС исторически соотвествовала ожиданиям рынка, заметным исключением было лишь снижения ставок объявленное на незапланированном заседании в январе 2008 года -

При этом не только ФРС склоняется к более мягкой политике. Президент Европейского центрального банка Драги недавно объявил, что они готовы продлить покупки облигаций или снизить ставки для поддержания экономического роста. Банк Японии также, как ожидается, сделает политику более гибкой. И центральные банки развивающихся рынков, вероятно, последуют их примеру.

Перспектива снижения процентных ставок должна поддержать инвестиционный спрос на золото. Исследования экспертов GoldHub показывают, что цена на золото обычно была выше в течение 12 месяцев после окончания цикла ужесточения.

Более того, историческая доходность золота более чем в два раза превышает долгосрочное среднее значение за периоды отрицательных реальных ставок.

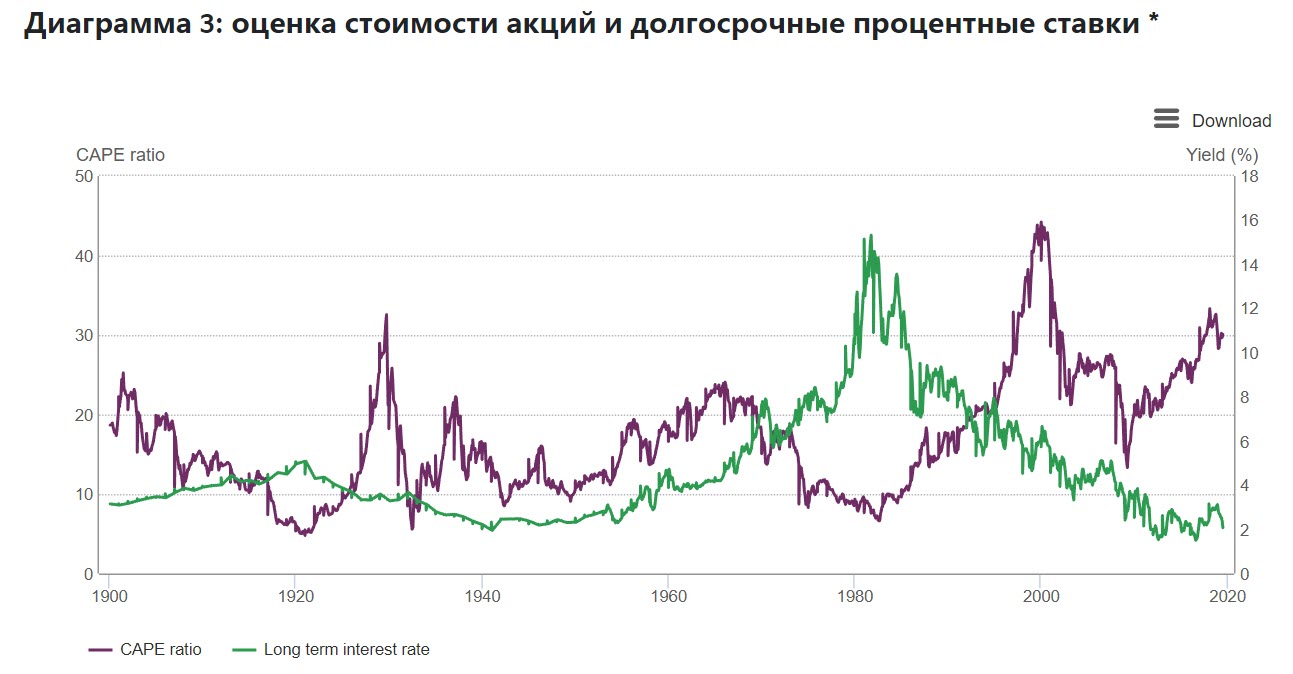

Кроме того, низкие процентные ставки оказывают влияние на стимулирование десятилетнего ралли на фондовом рынке, которое выливается в надувание самого большого пузыря на фондовых рынках со времён краха доткомов. И слишком низкие ставки уже не позволят поддержать этот рынок в случае нового спада с помощью их понижения.

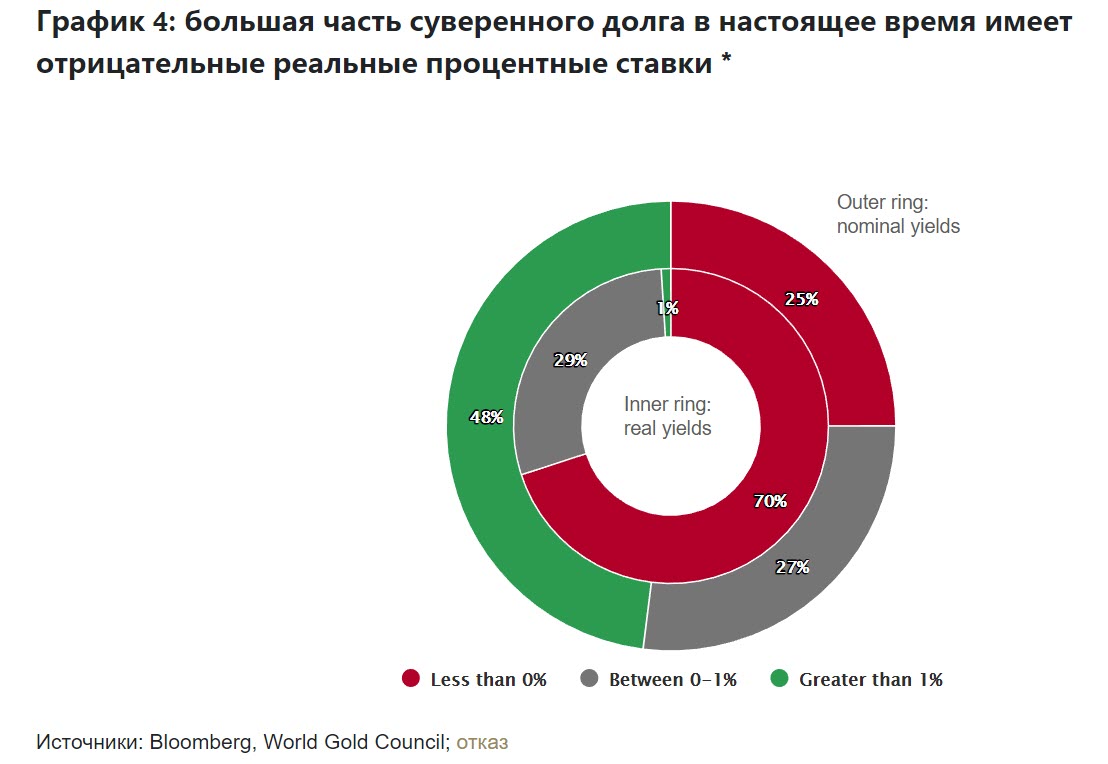

В связи с этим инвесторы сталкиваются с трудностями. Традиционно облигационные займы обеспечивают диверсификацию и хеджируют инвестиции на фондовом рынке. Но и высококачественные, и низкокачественные облигации дороги, поскольку доходность в целом снизилась, а кредитные спрэды с 2011 года сократились. Фактически, более 13 триллионов долларов США глобального долга в настоящее время торгуются с номинальной отрицательной доходностью.

Анализ аналитиков GoldHub показывает, что 70% всей задолженности развитых рынков торгуются с реальной отрицательной доходностью, а оставшиеся 30% близки к 1% или ниже

Инвестиции в золото могут быть выходом при таком раскладе.

При этом сегодня есть и отрицательные факторы для рынка золота, например более слабый экономический рост и возможное влияние более высокой волатильности цен на золото могут привести к снижению потребительского спроса в этом году, особенно на развивающихся рынках, которые составляют львиную долю годового спроса.

Кроме того, недавнее объявление Министерства финансов Индии о повышении импортной пошлины на золото на 2,5% может привести к снижению спроса в 2019 году примерно на 2,4%.

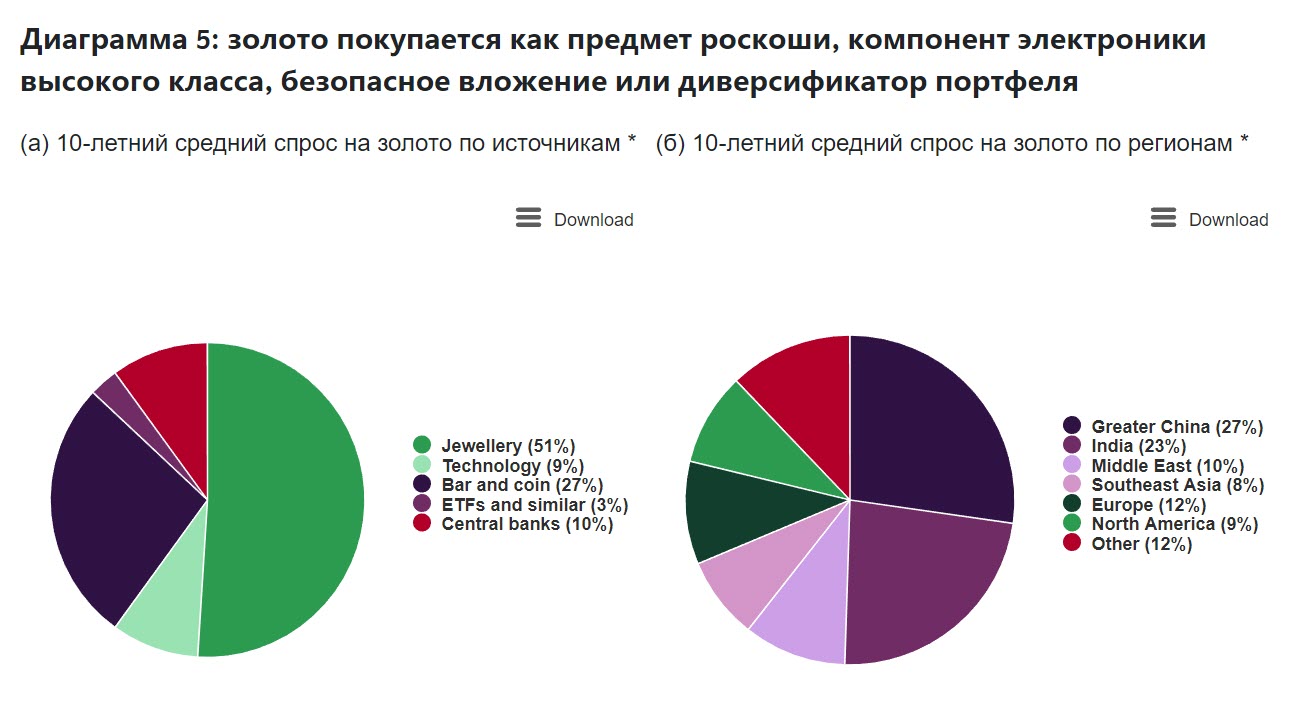

При этом по мнению экспертов положительные факторы для золота всё таки имеют значительный перевес. Есть атрибуты, которые делают золото ценным стратегическим активом, такие как низкая корреляция с основными классами активов в периоды экспансии и рецессии, ликвидность, история доходности с поправкой на риск портфеля. Эти атрибуты являются побочными продуктами двойственного характера золота как потребительского товара и инвестиций.

При этом золото не является чисто инвестиционным инструментов, более половины объёма спроса на золото обеспечено ювелирной промышленностью, ещё около 10% это спрос для промышленного производства:

В целом прогноз аналитиков GoldHub сводится к тому, что с учётом всего вышеперечисленного в ближайшие 12 месяцев золото будет торговаться на уровнях выше тех которые мы видим в текущих котировках.

Спасибо за просмотр и ваши лайки ❤, жмите ↑ на кнопки соц сетей. :)

Подписывайтесь на наш телеграм канал: https://t.me/ProfitGate

И на ютуб канал по этой ссылке