Что ждет рынок золота?

Информационное поле на данный момент переполнено новостями о «бычьих» перспективах рынка золота. Этот шум неспроста: ввиду смягчения монетарной политики ведущих центральных банков рынок золота имеет хороший потенциал к росту, что, безусловно, заслуживает пристального рассмотрения.

Как вы уже поняли, дорогой читатель, в этой статье речь пойдет о рынке золота и его перспективах. И сосредоточимся мы исключительно на взаимосвязях динамики этого рынка со сложившейся на сегодняшний день монетарной политикой.

Приглашаю всех интересующихся финансовыми рынками в мой канал Телеграмм: https://teleg.one/khtrader, добро пожаловать!

Как известно, с давних времен золото исправно выполняет функцию защиты активов от инфляции, и причина этому проста – высокий уровень корреляции золота с денежным рынком. Поэтому именно базовые показатели денежного рынка мы и проанализируем.

Из всех причинно-следственных связей начнем с самой простой: связи денежной массы и котировок золота.

Синяя линия – это агрегированный объем денежной массы по ведущим мировым экономикам, выраженной в долларе США. Если говорить о статистических показателях рассматриваемой взаимосвязи, то коэффициент корреляции равен 0,9, а регрессия R2 = 0,78, т. е. каузальная связь подтверждается статистической зависимостью и денежная масса детерминирует рост цен на золото. Совокупный объем денежной массы в США, Японии, ЕС, Великобритании, Новой Зеландии, Австралии, Швейцарии, Канаде – 47 трлн долларов.

Как мы знаем, ведущие центральные банки запустили очередной цикл количественного смягчения, и балансы Банка Англии, ФРС, ЕЦБ, Банка Японии, Банка Канады и Резервного банка Новой Зеландии растут. Стоит принять во внимание, что мы только в начале пути — нового витка количественного смягчения монетарной политики,— и «ягодки» еще впереди.

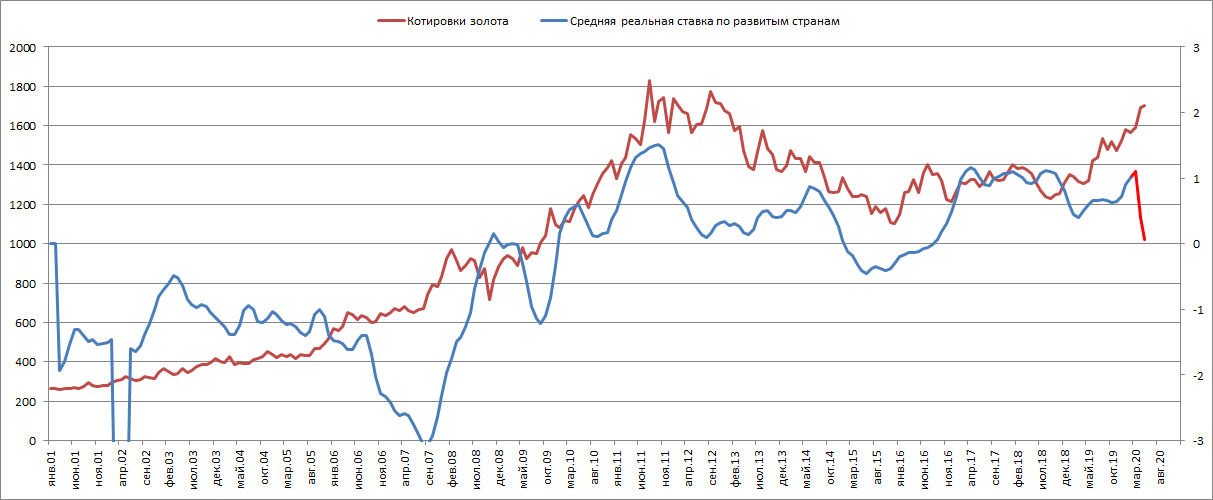

В результате политики количественного смягчения реальная ставка снижается. Именно реальная ставка, вследствие своей чувствительности к инфляции и циклу монетарной политики, влияет на динамику котировок золота. Поскольку реальная ставка имеет отрицательную корреляцию к котировкам золота, в приведенном ниже графике показатель «реальная ставка» для упрощения восприятия инвертирован.

Синяя линия – это средний показатель реальной ставки на финансовых рынках вышеупомянутых стран. Напомню, показатель отображен инверсионно. Красная линия, продолжающая синюю, – это прогнозная модель на сегодняшний день.

Корреляция просматривается, как говорится, невооруженным глазом.

Как мы знаем, реальная ставка – это ставка за вычетом инфляции. Для ее расчета берутся эталонная ставка денежного рынка – доходность 3-месячных государственных векселей — и годовой показатель инфляции (я взял потребительскую).

Из этого следует, что наш показатель может продолжить рост, если инфляция будет расти либо доходность упомянутых векселей — дальше снижаться . Многие центральные банки снизили ставки доходности векселей до нуля, что затрудняет дальнейшее снижение. Прогноз показывает, что в ближайшей перспективе нас ждет дефляция из-за сокращения ВВП по всем странам.

Такое положение рассматриваемого показателя мы наблюдали в кризис 2008 года, но тогда рост котировок золота оставался в растущем тренде, а со снижением реальной ставки рост котировок золота ускорился. Причины здесь банальны – рост денежной массы повышает инфляционные ожидания. Но следует помнить, что возможен резкий рост реальной ставки на фоне дефляционных процессов, что локально может отпугнуть покупателей золота.

Завершим обзор взаимосвязей котировок золота и монетарных показателей анализом кредитного цикла. Те из вас, кто давно меня читает, уже знакомы с таким термином, как «банковский мультипликатор» — «барометр» денежного рынка, отображающий процесс создания денег через кредитование; напомню также, что данный процесс цикличен и зависит от проводимой кредитно-денежной политики.

Итак, синяя линия – это средний показатель банковского мультипликатора в экономиках упомянутых выше стран; он также нанесен инверсионно, т. к. имеет отрицательную корреляцию.

Напомню, что банковский мультипликатор – это соотношение денежной массы и денежной базы; в нашем случае рост синей линии демонстрирует снижение денежной массы относительно денежной базы (т. к. показатель, напомним, нанесен инверсионно). Это означает, что когда центральный банк снижает ставку, на финансовом рынке наблюдается отток сбережений, и денежная база, в которую входят наличные деньги, растет; в таких условиях банкам не из чего давать кредиты, и сбережения замещаются резервными деньгами, предоставленными центральным банком.

Банковский мультипликатор, будучи венцом нашего анализа монетарных оценок, объединяет все рассмотренные выше показатели и наиболее полно отражает текущую ситуацию в монетарной политике среди ведущих центральных банков.

Итак, красная линия – это годовая динамика котировок золота (от года к году), а серая область – цена на золото.

На приведенном графике в период с 2007 по 2010 годы мы наблюдаем рост денежной базы, что, как мы уже знаем, происходит из роста избыточных резервов, а это, в свою очередь, означает огромное предложение денежной ликвидности. После данного цикла золото продолжало инерционно расти и оставалось на максимумах несколько лет, но темпы роста затухали, на что указывает годовая динамика.

Если предположить, что сейчас мы также находимся в трехлетнем цикле, то у нас впереди еще пара лет роста показателя банковского мультипликатора, что, без сомнений, приведёт к росту золота в долгосрочной перспективе.

Итак, вышеприведенный фундаментальный анализ позволяет нам заключить, что для роста котировок золота есть все предпосылки. Обратимся теперь к более локальным показателям.

Первым делом посмотрим, что происходит с ценами на физическое золото в Китае относительно мировых цен (Китай является очень крупным игроком на рынке физического металла).

Красная область — это спред между мировой ценой на золото и ценой на него в Китае. Мы видим, что мировая цена за унцию на 50 долларов выше, но нас интересует историческая динамика разности между мировой ценой и ценой золота в Китае.

Синяя линия – это котировки золота на финансовом рынке, а коричневая линия – это цены золота в динамике от года к году.

Из приведенного выше графика явствует, что всегда, когда цена в Китае на физическое золото была ниже мировых цен – золото на мировых рынках переставало расти. Сейчас показатель разницы между мировыми ценами на золото и ценами на него в Китае достиг максимальных с 2009 года отметок.

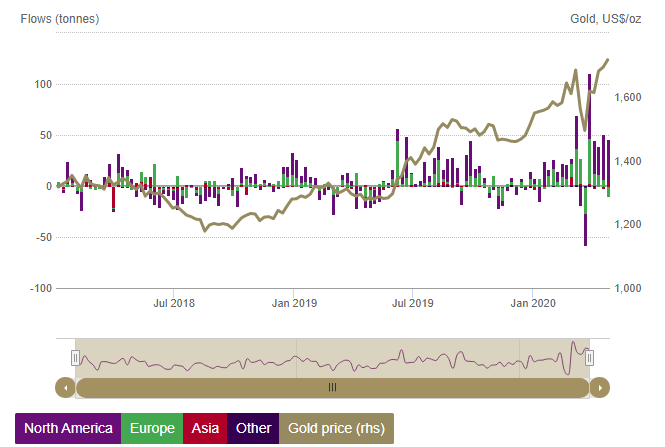

Следующим по значимости для нашего анализа является финансовый рынок: ведь на нем проходит не менее половины торгов контрактами на золото и связанными активами. На картинке ниже — динамика потоков во взаимные фонды, инвестирующие на финансовом рынке.

Картинка взята с ресурса GOLDHUB.

Мы наблюдаем уверенный приток вложений во взаимные фонды, что создает поддержку ценам на финансовое золото, т. к. именно фонды активно покупают фьючерсные контракты.

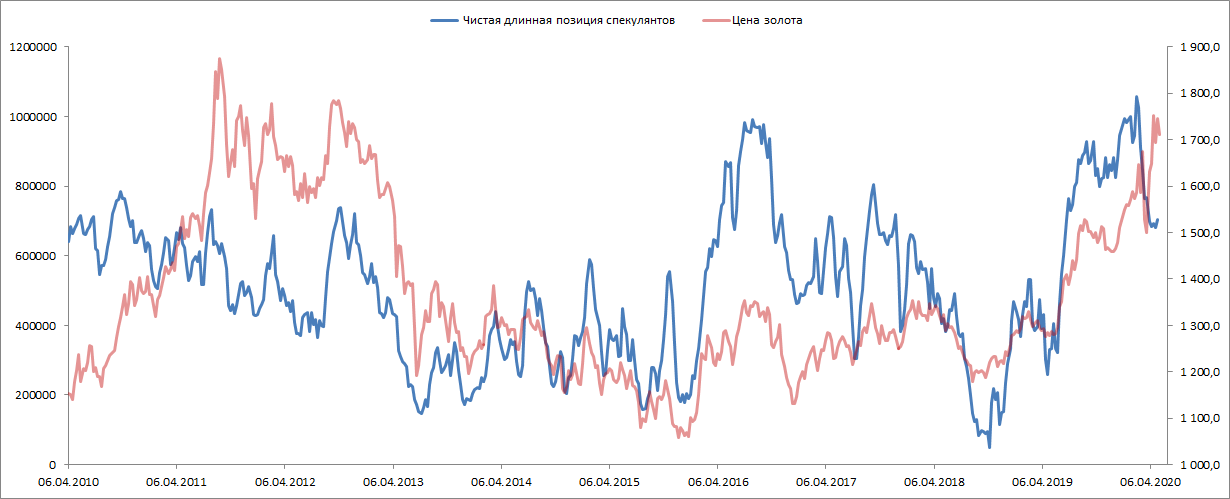

Посмотрим, как эти деньги распределяются на фьючерсном рынке золота, торгуемого на Чикагской товарной бирже.

Синяя линия – это совокупная чистая спекулятивная позиция по фьючерсам на драгоценные металлы, торгуемые на Чикагской товарной бирже. Мы видим, что именно спекулянты, в группу которых входят и взаимные фонды, двигают финансовый рынок золота.

Сейчас показатели разошлись, и весь рост сопровождался сокращением длинных позиций, при том что потоки в фонды продолжаются, т. е. участники рынка не верят в дальнейший рост, и цене надо бы скорректироваться для дальнейших покупок, — или, как минимум, фонды должны возобновить покупки.

Подводя промежуточный итог по денежным потокам, можно констатировать: Китай не покупает, что расширило спред между ценами на внутреннем и на мировом рынках золота; участники рынка не покупают, а именно они являются двигателем котировок; однако потоки во взаимные фонды продолжаются, что в будущем создаст поддержку для роста цен.

В заключительной части мы проведём технический анализ цены, чтобы определить, при каких условиях на рынок вернутся крупные спекулянты.

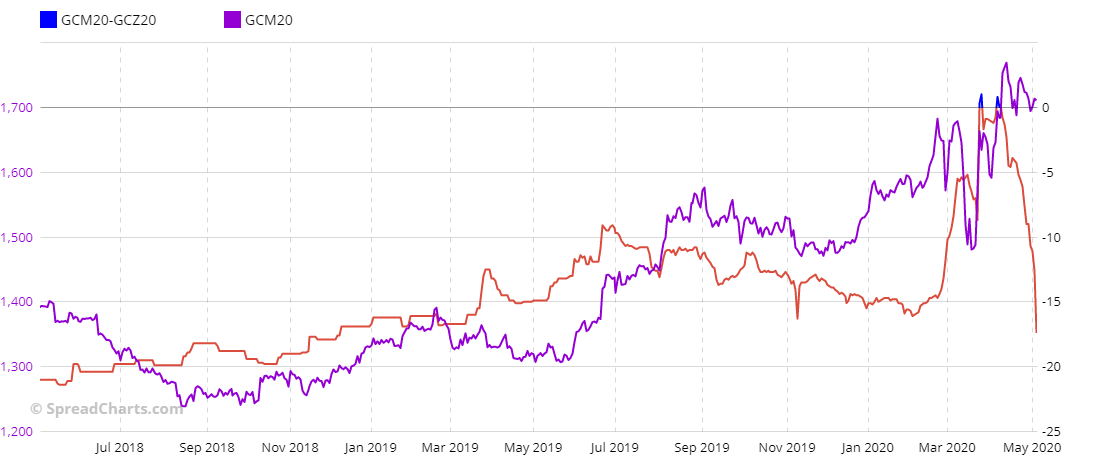

Для начала мы проанализируем фьючерсную кривую и ценообразование фьючерсных контрактов.

Рассмотрим фронтальный спред на фьючерсном рынке COMEX

Красная линия – это фронтальный спред, т. е. разница между ближним и дальним фьючерсными контрактами. Мы наблюдаем резкое падение показателей; это значит, что декабрьский контракт сильно дорожает относительно ближнего контракта, что соответствует «бычьему» рынку, т. к. отражает рост издержек на хранение, что, в свою очередь, обусловлено повышенным спросом на складские помещения под физическое золото. Это возможно только при росте спроса на физический товар. Но мы подходим к важным уровням по показателю, при которых выгода от владения физическим металлом перекрывается расходами на хранение. Для возобновления покупок нужно, чтобы стоимость хранения снизилась, что будет соответствовать росту рассматриваемого показателя. Осенью 2019 года мы наблюдали синхронное снижение цены и спреда.

Теперь посмотрим на сезонность динамики цены на финансовое золото (этот показатель многие используют как временной ориентир).

Мы видим, что исторически цена до начала июня находится под давлением.

ВЫВОДЫ

Итак, что мы знаем?

По фундаментальным показателям — у нас мощная поддержка для котировок золота, и цена на металл в долгосрочной перспективе имеет все шансы расти, и расти уверенно.

Локально — реальная ставка наверняка скопирует поведение, которое мы наблюдали в 2006-2007 году, и это, вероятно, замедлит рост котировок золота, однако кредитный цикл окажет поддержку, то есть золото будет расти, но более медленными темпами, чем того хотелось бы участникам рынка.

С технической стороны — сильно разошлись цены в Китае и на международном рынке, что также оказывает давление на котировки; спекулянты не покупают, хотя имеют для этого ресурсы. Ценообразование финансовых контрактов сигнализирует о перегреве рынка покупателями; рынку надо снизиться для повышения инвестиционной привлекательности. Также имеет место сезонное давление на котировки до начала лета.

Таким образом, можем предположить, что рынок до начала лета будет идти по коррекционному сценарию. С учетом мощного тренда, который основан на монетарных предпосылках, в качестве базовой модели можно взять боковую коррекцию, для описания которой прекрасно подходит «треугольник» с выходом вверх

Завершения фазы «треугольника» можно ожидать ориентировочно к середине мая; далее — рост 2000$+ за тройскую унцию.

Если говорить об альтернативах, то на следующей картинке — возможный сценарий снижения к 1580$. Там проходит нижняя граница канала; вероятно, там цена встретится с годовой скользящей средней и другими важными техническими уровнями.

Дальнейший рост с текущих уровней, на мой взгляд, будет затруднительным — слишком много факторов накопилось против «бычьего» сценария.

Вероятно, коррекция продолжиться до середины мая.

Канал Телеграмм: https://teleg.one/khtrader

Спасибо.

_