Магнит и Х5 продолжат расти за счёт победы над мелкими игроками

Нас часто спрашивают, могут ли дальше расти X5 Retail и Магнит, ведь их магазины и так уже на каждом шагу, и они отъедают продажи друг у друга.

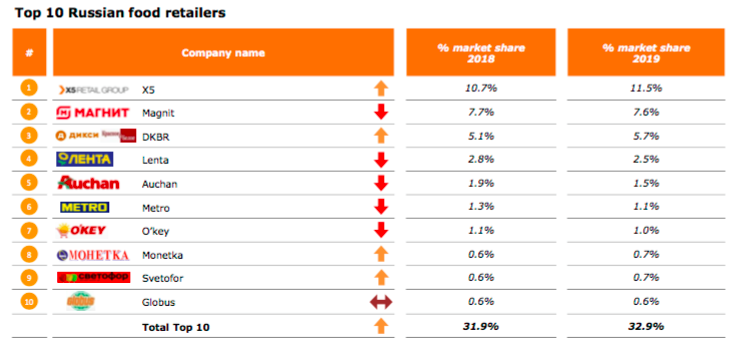

Наш ответ — могут и еще как! X5 Retail Group и Магнит вместе забирают на себя около 20% от всего объема продаж. При этом на топ-5 российских ключевых игроков приходится доля рынка около 30%, в то время как в развитых странах это значение достигает 50–70%. Компаниям еще есть, куда расти — за счет более мелких игроков. Подробнее об этом в статье.

Крупные сети наращивают продажи в конкурентной борьбе друг с другом

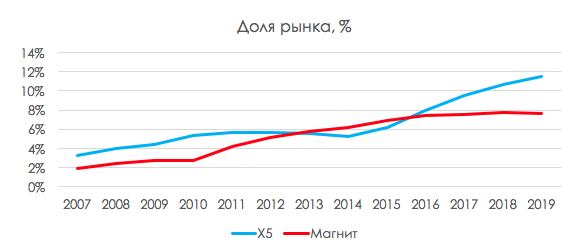

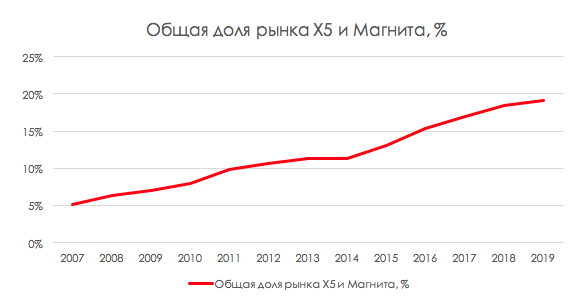

Ни для кого не секрет, что Магнит и X5 ведут борьбу за одного и того же потребителя. Ниже на графике видно, как ритейлеры вели борьбу за свое место на рынке в течение прошлых лет.

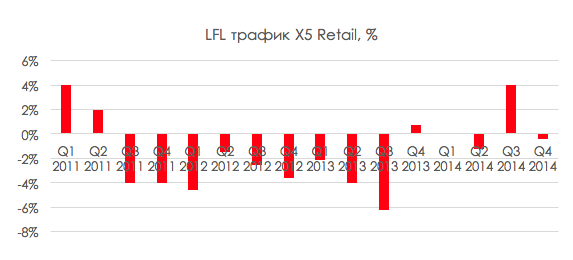

В 2012 году Магнит догнал конкурента по доле рынка, а в 2013 г. вернул себе первенство (изначально компания была лидером). На тот момент X5 испытывала проблемы с оттоком клиентов уже на протяжении двух лет.

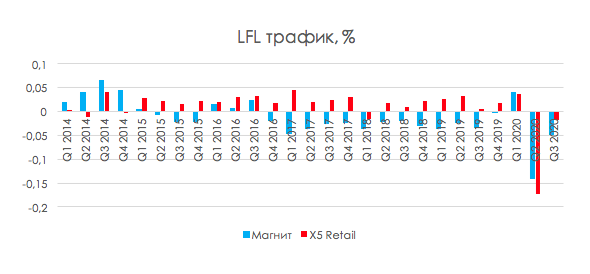

LFL трафик — один из наиболее важных показателей эффективности ритейлера. По нему можно понять, что компания испытывает проблемы со спросом на ее товары у клиента, и наоборот, что пользуется популярностью у потребителя. Если продолжительное время идет отток трафика, это говорит о том, что по каким-то причинам клиент уходит к конкурентам (то есть, если у одного отток, у другого может быть обратная ситуация, если нет никаких значимых факторов, способных вызвать отток у всех, как пандемия).

Чтобы остановить отток покупателей, X5 провела программу реновации. Когда реновацию прошли 25–30% магазинов, LFLтрафик начал улучшаться. Как мы видим на графике с долями рынка, в 2016 г. компании удалось вернуть свое первенство по доле на рынке фуд-ритейла.

Но интересно, что этот момент совпал уже с проблемами бизнеса Магнита. В 2016 г. компания начала показывать отрицательную динамику LFLтрафика, что продлилось вплоть до 2020 г. В то время как LFLтрафикX5 демонстрировал сильную динамику. С 2016 по 2019 гг. X5 смогла значительно увеличить долю на рынке (c 8 до 11,5%), в то время как доля Магнита осталась практически на том же уровне (7,4% в 2016 —> 7,6% в 2019 г.).

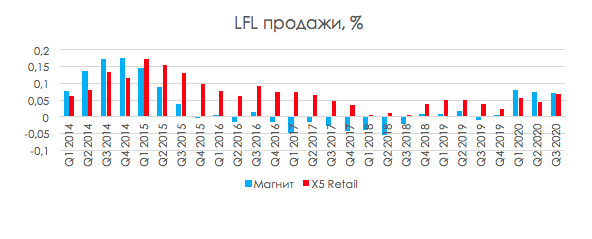

Магнит, так же как и X5 в 2013 г., начал программу по улучшению магазинов и ассортимента, что на ряду с возросшим в пандемию спросом помогло ему впервые за длительное время выйти на значительный рост LFLпродаж.

При этом из-за поведения потребителей на фоне COVID-19 LFLтрафик Магнита по-прежнему отрицательный (как и у X5). Его снижение значительно компенсирует рост LFLсреднего чека (люди ходят в магазины редко, но покупают впрок). Поэтому важно смотреть не только на динамику LFLтрафика, но и LFLпродаж (складываются из LFL трафика и LFL среднего чека).

Крупные ритейлеры захватывают долю рынка за счет мелких игроков

X5 Retail Group и Магнит — две крупнейшие компании на российском рынке food-ритейла, которые вместе забирают на себя около 20% от всего объема продаж. При этом на топ-5 российских ключевых игроков в то же время приходится доля рынка около 30%, в то время как в развитых странах это значение достигает 50–70%.

Это говорит о том, что наш рынок находится на средней стадии плотности и продолжает консолидироваться. Помимо конкуренции за продажи друг друга, ритейлеры продолжают захватывать долю рынка за счет более мелких игроков. Рост общей доли двух ритейлеров это подтверждает.

Доля лидера — X5 RetailGroup — на конец 2019 г. составляла 11,5%, к 2023 г. компания планирует увеличить ее до 15%, а на горизонте 10 лет — до 20%. Максимальная доля рынка, которая законодательно разрешена — 25%. Есть регионы, гдеX5 уже заняла такую долю, при этом у компании есть потенциал роста в регионах с малым присутствием магазинов сети.

У федеральных сетей есть преимущество над мелкими игроками, потому что у них больше возможностей удерживать выгодные для потребителя цены (и при этом не так сильно жертвовать своей рентабельностью) за счет масштаба и закупочной силы (развитой сети поставщиков). А людям в регионах очень важны цены — особенно сейчас, когда покупательская способность снижается.

Также играет роль сила бренда: потребитель больше доверяет знакомому бренду, и в то же время поставщики стремятся сотрудничать с федеральными ритейлерами и идут на их условия, потому что им выгоден масштаб и стабильность.

Что мы видим?

Пандемия показала, что если бы фуд-ритейлеры не открывали такое количество магазинов, как ранее (~2000 тыс./год), они могли бы платить хороший дивиденд (в 2020 г. кап. затраты существенно сократились, и на фоне роста продаж, компании запланировали нарастить див выплату на 50–60% г/г).

При этом и X5, и Магниту еще есть куда расти, помимо отъедания продаж друг у друга. Поэтому в ближайшие годы они продолжат наращивать бизнес через открытие магазинов, хоть и в более малом масштабе, чем в период активной экспансии. Мы видим акции интересной долгосрочной историей для инвесторов — можно получить рост бизнеса и/или хорошую див доходность, если компании поймут, что расширяться больше некуда.

Статья написана в соавторстве с аналитиком Светланой Дубровиной