Краткий обзор портфелей PRObonds. Доходности 12-17%. До апреля без перемен

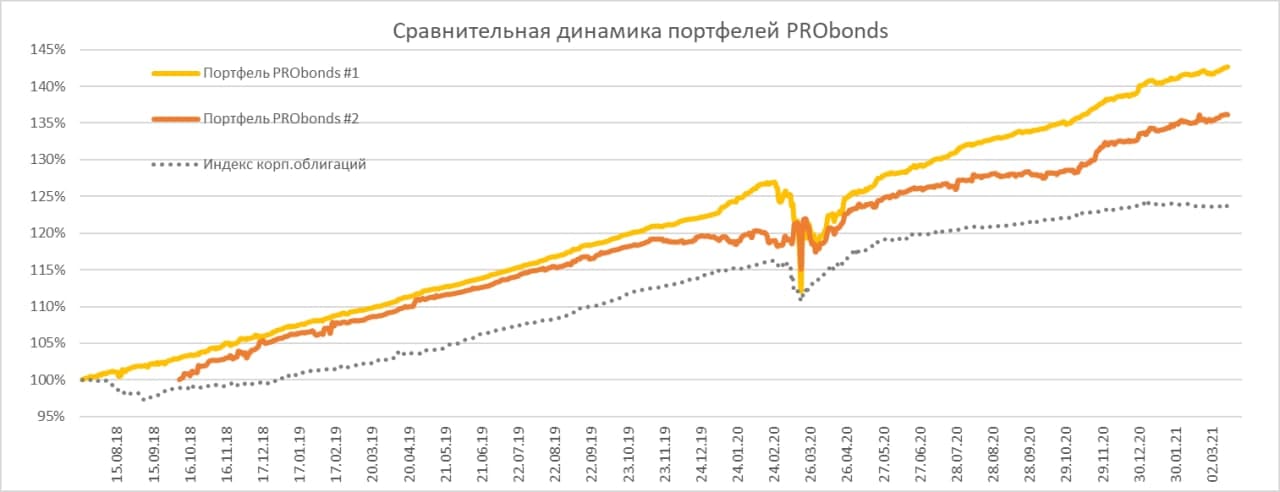

Текущие доходности портфелей PRObonds, которые еженедельно рассчитываются по отношению к тому же дню прошлого года, из-за эффекта низкой базы (в прошлом марте рынок облигаций падал) дают разнонаправленные результаты. Портфель #1 c 15 марта 2020 по 15 марта 2021 прибавил 17,3%, портфель #2 – 12,2%. При этом с начала 2021 года оба портфеля находятся в доходности на уровне 9% годовых.

В этом году облигационный рынок России активно проседает, индекс полной доходности ОФЗ потерял за январь-март 2,5%, индекс полной доходности широкого рынка корпоративных облигаций опустился на -0,2%. Индекс HY от Cbonds с начала года показывает прирост в 8% годовых. Ориентир годового результата на 2021 год для строго облигационного портфеля PRObonds #1 с учетом динамики прошедших 2,5 месяцев опускается в район 11%.

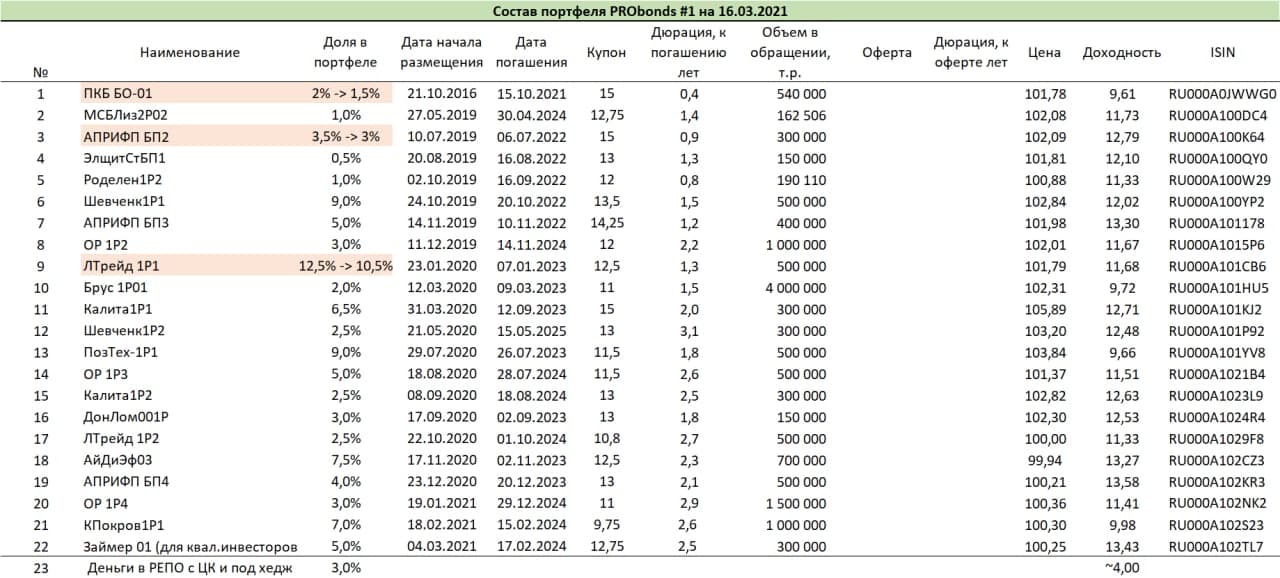

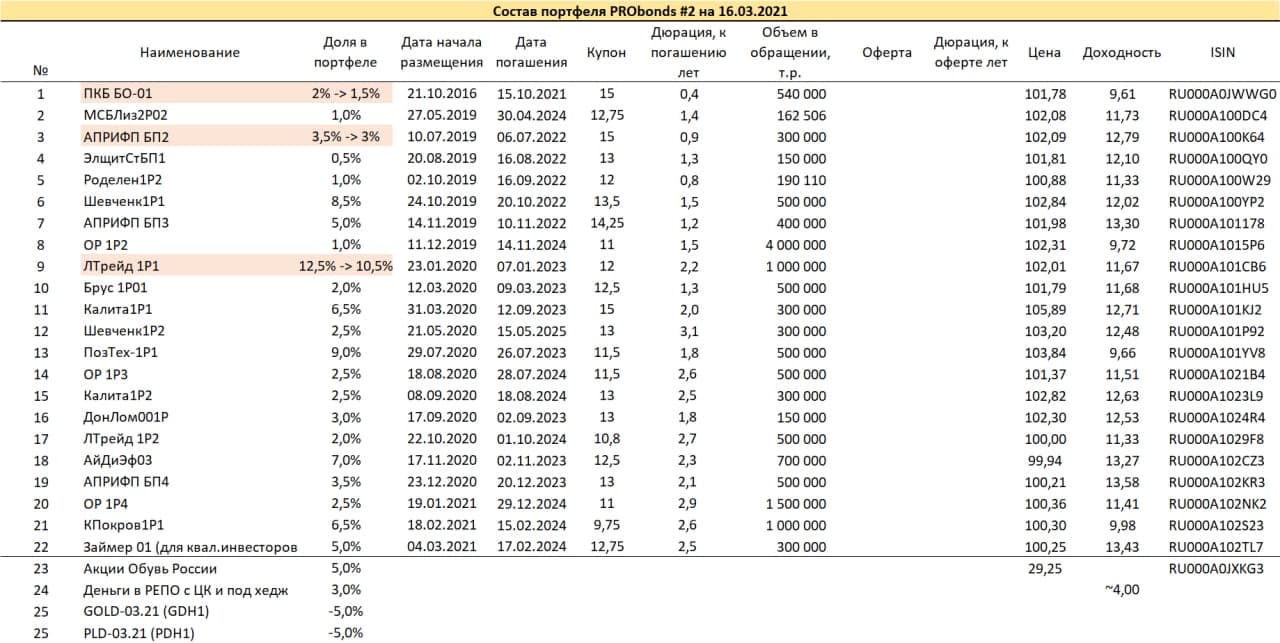

В марте мы не планируем проводить облигационных размещений и включать новые бумаги в портфель. Начиная с апреля предполагается проведение в среднем по 2 размещения в месяц. Соответственно, ротация позиций в портфелях возобновится.

Сейчас ряд облигационных позиций находится в процессе сокращения (см. таблицы портфелей). Проводить сокращение продолжим постепенно, поскольку острой необходимости в свободных деньгах нет.

Помимо прочего, в портфеле #2 произойдет частичное закрытие короткой позиции во фьючерсе на золото, если цена последнего превысит на спот-рынке 1 743 долл./унц.

это немного, в мае было 153 (истхай), а в 2018 летели вниз на 15 пунктов.

Выпуски этого года все под ватерлинию уйдут.

А еще впереди традиционные августовские лои.

profitgate.ru/posts/14945-kratkii-obzor-portfelei-probonds-dohodnosti-vyshe-14-no-eto-vremenno.html

Важно, как поведут себя бонды разных классов в цикле повышения ключевой ставки, но и тут у ВДО, теоретически, должно быть преимущество (ну это если ловко уклоняться от дефолтов).

Продолжаю придерживаться гипотезы о том, что нас ждет стагфляция на несколько лет, и что, как ни парадоксально, ВДО — лучший инструмент на этот период.

Собсно, реагировать ВДО будут не на ключ, а на уровень текущей реальной инфляции. В смысле — реагировать на инфлу прямо, а не по цепочке ключ-ОФЗ-госы-1й эш.-2й эш.-ВДО.