Обзор денежного рынка США

На последнем заседании ФРС прозвучали ястребиные нотки. Пауэлл, при всей его мягкости, звучал на пресс-конференции достаточно жестко. Рынкам это совсем не понравилось, особенно золоту и серебру.

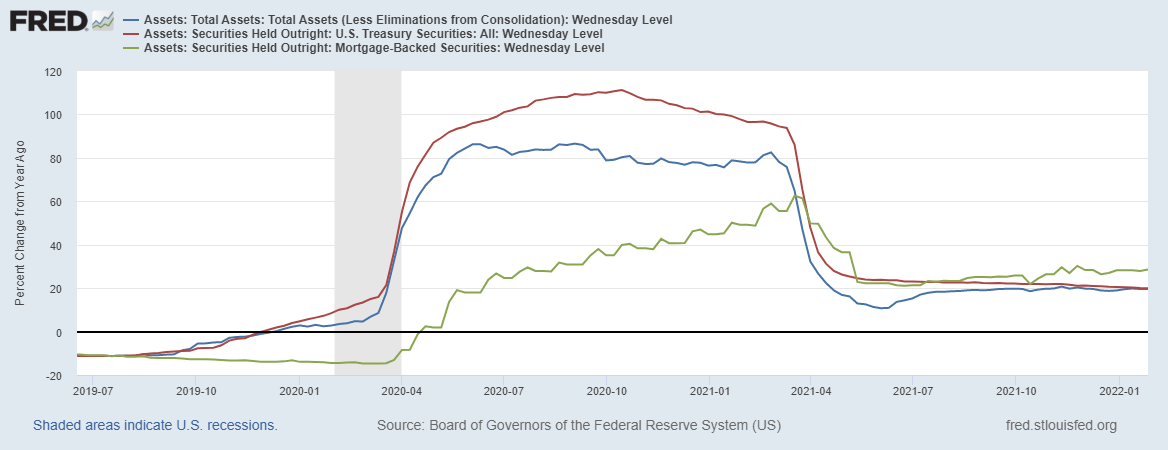

На прошлой неделе баланс ФРС без учета консолидации (сведения бухгалтерских счетов) сократился на 7 млрд долларов:

Синяя линия – баланс ФРС от года к году.

Зеленая линия – годовая динамика баланса ценных бумаг, обеспеченных ипотекой.

Красная линия – годовая динамика баланса трежерис.

Баланс ФРС остается стабильным; ближе к лету начнется его сокращение – Пауэлл заявил, что баланс значительно больше, чем должен быть.

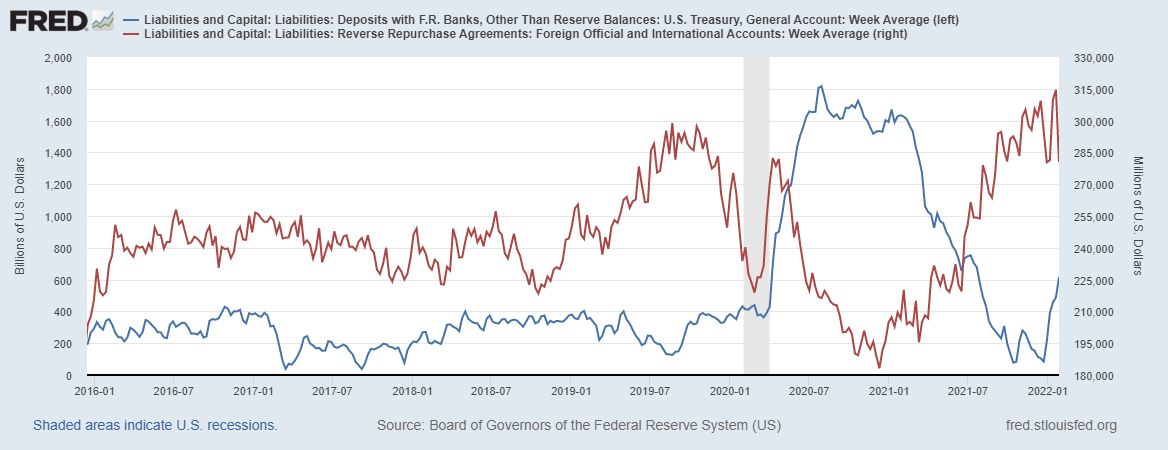

Перейдем к показателям абсорбции (поглощения) долларовой ликвидности:

Синяя линия – счет Казначейства США в ФРБ (среднее значение за неделю). На текущей неделе объем средств на счете вырос на 126 млрд долларов. Минфин продолжает цикл наращивания объемов на счете, при том, что плановый объем, которого Минфин намеревался достичь до начала февраля, – уже близко

Красная линия – дневные РЕПО для нерезидентов; на прошлой неделе спрос на доллары со стороны нерезидентов резко сократился – вполне вероятно, что рост спроса на долларовую ликвидность был организован под решение ФРС, а теперь запущен обратный процесс – сокращение спроса на ликвидность.

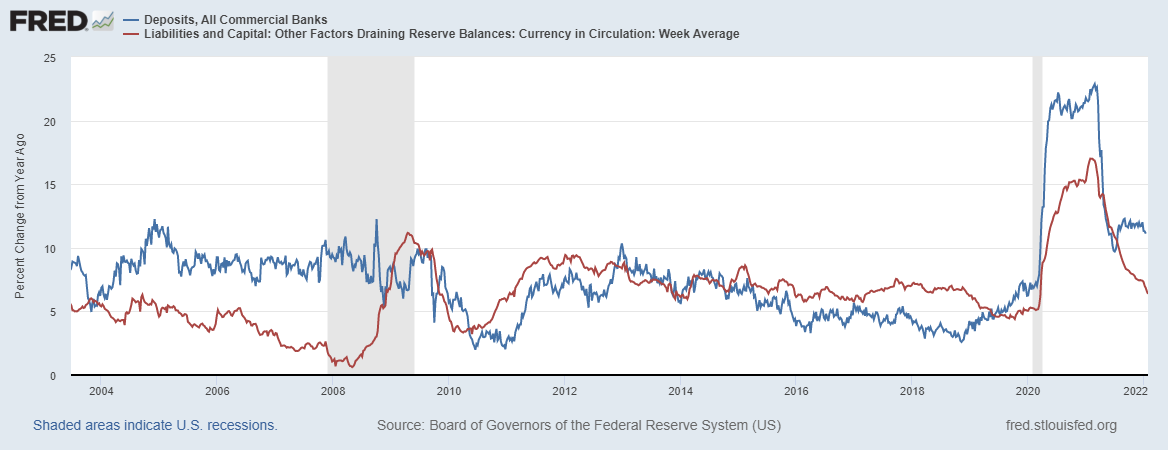

Важные компоненты денежного рынка, отражающие разное состояние долларовой ликвидности, двигались следующим образом: депозиты в коммерческих банках выросли на 7 млрд долларов, а наличность сократилась на 2 млрд долларов:

Красная линия – показатель наличных денег в обращении; нанесен от года к году. Наблюдается снижение показателя на прошлой неделе – но это результат высокой базы прошлого года, пик которой пришелся как раз на конец января.

Синяя линия – показатель депозитов в финансовой системе США в годовой динамике. По состоянию за последние полгода мы наблюдаем боковую динамику: показатель повторяет динамику прошлого года, несмотря на пик высокой прошлогодней базы.

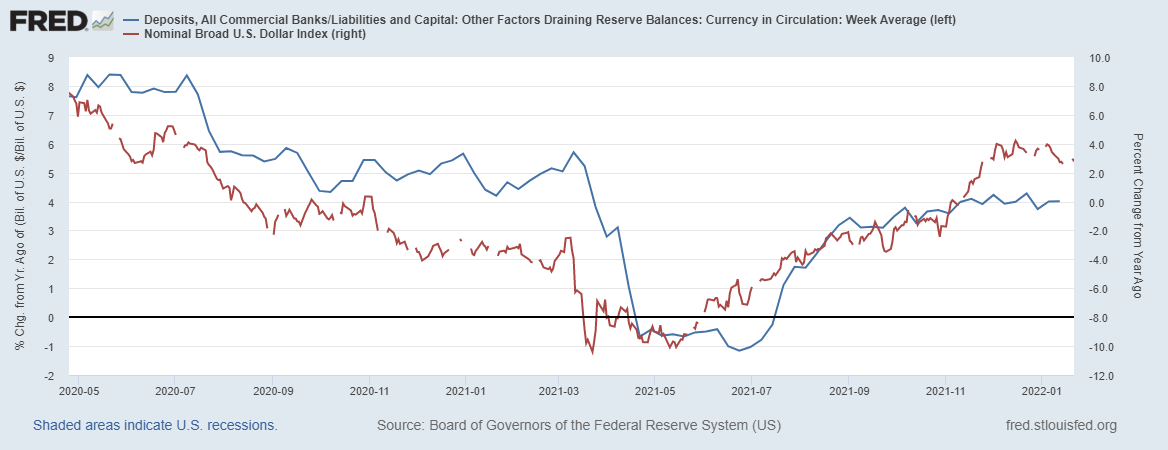

Дивергенция в динамике рассмотренных выше показателей позволяет доллару удерживать позиции:

Синяя линия – это соотношение депозитов к наличным деньгам. По сути – если отбросить нюансы, – это один из денежных мультипликаторов. И мы видим, что показатель остается выше нуля, но динамика боковая, что как минимум не дает доллару снизиться; текущий рост доллара – результат риторики ФРС.

Но что еще более важно для оценки денежного рынка США – это рост объема кредитования, который продолжается уже четвертый месяц подряд; на прошлой неделе этот объем вырос на 15 млрд долларов:

Синяя линия – это годовая динамика кредитования; здесь мы наблюдаем уверенный рост (+10% относительно прошлого года), и рост кредитования также поддерживает доллар, который нанесен красной линией, также в годовой динамике.

Процесс создания денег коммерческими банками идет полным ходом, поэтому ФРС может отойти в сторону.

По традиции – перейдем к обзору дифференциалов ставок:

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок; этот показатель, демонстрирующий разницу между ставками по избыточным резервам и рыночными ставками, продолжает оставаться в боковой динамике, сигнализируя о стабильности в финансовой системе США. Пока рынок не закладывает дефицита ликвидности, но уже вполне понятен график перехода к QT; однако я пока не уверен, что это сразу приведет к дефициту ликвидности, поскольку избыточные резервы коммерческих банков колоссальны.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor); данный показатель на прошлой неделе снизился, что говорит о снижении спроса на доллары на международном рынке – это мы уже увидели по обратным РЕПО для нерезидентов.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис; ситуация на рынке корпоративного долга на прошлой неделе остается стабильной и даже немного смягчилась после локального негатива неделей ранее.

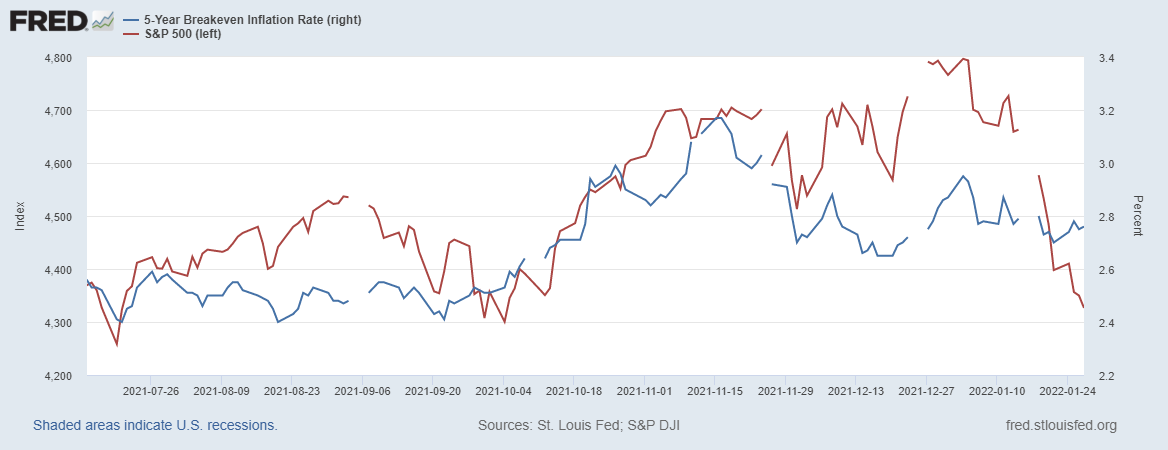

Завершаем обзор взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, а также на ситуацию с S&P500:

Синяя линия – это ожидаемая инфляция: мы видим, что на уходящей неделе показатель оставался под давлением, но минимумы декабря не переписаны.

Красная линия – индекс S&P500; здесь мы наблюдаем неплохую корреляцию между показателями – но также и то, что на сегодня фондовый рынок падает, отвязавшись от инфляционных ожиданий. В декабре была обратная ситуация, которая привела к снижению цен на акции.

ВЫВОД

Денежный рынок на начало года выглядит стабильным; ни Минфин, ни ФРС не могут пошатнуть финансовые условия. О чем сигнализируют ставки в финансовой системе США? Они сигнализируют о мягких кредитных условиях, а с учетом роста объемов кредитования можно с уверенностью заявить: финансовые условия благоприятны.

Коррекция на фондовом рынке, на мой взгляд, выглядят локальной и носит в большей степени технический, нежели фундаментальный характер. Более чем уверен: текущая коррекция – дело рук «хомяков», которых набилось в рынок очень много.

На что стоит обратить внимание – так это на растущий доллар: его укрепление на долгосрочном горизонте окажет поддержку импорту в США, и если принять во внимание, что дефицит торгового баланса на рекордном уровне – что, в свою очередь, оказывает поддержку доллару в виде повышенного спроса на активы США, – то получаем такой вот самоусиливающийся процесс, который может перерасти в рост доллара до 120 и выше по индексу DX.

====================================

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.