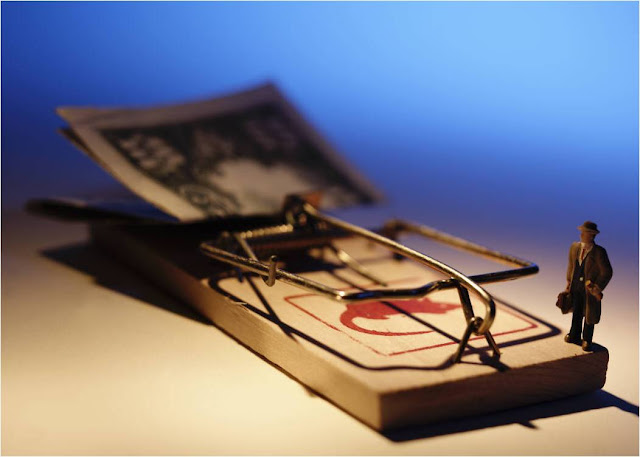

Психологические ловушки инвесторов

Психология – один из важнейших факторов в инвестировании, который зачастую не только определяет стоимость ценных бумаг, но и становится причиной многих ошибок. Из-за того, что некоторые инвесторы под влиянием психологических факторов придерживаются необоснованных стратегий, цены иногда начинают слишком сильно колебаться в ту или иную сторону. Так возникают «пузыри» и «обвалы».

К каким же ошибкам в инвестировании могут привести психологические факторы?

- Поведение рынка оказывает влияние на действия инвестора.

- Иногда инвестор, не отдавая себе в этом отчета, становится заложником рынка, который искажается под воздействием других инвесторов, находящихся во власти эмоций.

- Инвестор упускает возможности, которые появляются в результате этих когнитивных искажений.

На первый взгляд может показаться, что данные пункты идентичны, однако это не совсем так. Проанализируем взаимосвязь этих промахов и одного из наиболее вредных человеческих качеств – жадности.

Если инвесторами овладевает это чувство, стоимость бумаг зачастую становится неоправданно высокой. Таким образом, риски возрастают, а перспективная доходность снижается. Покупка сомнительных активов – ошибка, из-за которой вы скорее всего потерпите убытки. Поддавшись всеобщей жадности и начав покупать, вы совершаете первую из вышеперечисленных ошибок.

Если вы покупаете активы по завышенной цене, надеясь, что в дальнейшем их стоимость продолжит расти, избежать потерь будет довольно сложно. Вы сможете заработать на ценных бумагах, цена которых на момент покупки уже была выше их внутренней стоимости, лишь при очень удачном стечении обстоятельств. Увы, в большинстве случаев приобретение подобных активов заканчивается тем, что слишком жадный инвестор терпит убытки.

Суть следующей ошибки заключается в игнорировании. Даже если вы не идете на поводу у собственной жадности, ваше пассивное участие в рынке со слишком высокими ценами, которые формируются в результате действий других его участников, может привести к плачевным последствиям.

Впрочем, любое негативное явление практически всегда имеет и положительные стороны. Следовательно, даже из «неэффективного» рынка можно извлечь прибыль. Третья ошибка как раз и состоит не в вашем неправильном решении, а в том, что вы не совершаете правильных действий. Как правило участники рынка ограничиваются тем, что стараются не попадать в ловушки, а по-настоящему успешные инвесторы всегда извлекают дополнительную выгоду из чужих промахов.

Если жадность игроков спровоцировала повышение цены на активы, многие инвесторы вряд ли рискнут их покупать. А вот выдающиеся инвесторы в таких ситуациях способны играть на понижение, рассчитывая получить доход уже после того, как активы подешевеют. Из-за нежелания продавать без покрытия вы упускаете хороший шанс заработать - впрочем, большинство инвесторов поступает точно так же и не особенно переживает по этому поводу.

Чтобы успешно избегать ловушек, вам прежде всего необходимо быть все время начеку.

Неоправданный оптимизм в сочетании с жадностью зачастую приводит к тому, что люди выбирают для себя стратегии, которые, как им кажется, гарантируют получение больших прибылей и минимизируют риски. Например, они покупают ценные бумаги по явно завышенной цене или не хотят продавать активы, стоимость которых поднялась слишком высоко, надеясь, что они будут дорожать и дальше.

Рано или поздно становится очевидно, что такая стратегия была ошибочной, поскольку риски не принимались в расчет, а ожидания были чересчур радужными. Однако учиться все же лучше не на своих, а на чужих промахах. Хороший инвестор должен обладать умением предотвращать ловушки. Поговорим об этом более подробно на примере последнего долгового кризиса.

Чтобы добиться успеха в инвестировании, нужно извлекать пользу и опыт из тех уроков, которые нам преподносит рынок. Мы начали формулировать основные тезисы еще 10 лет назад, когда кризис назрел в сфере ипотечных кредитов. Сейчас стало очевидно, что эти уроки универсальны и применимы практически к любому рынку.

Итак, чему же нас научил кризис (или, по крайней мере, должен был научить)?

Совершая необдуманные инвестиции, вы почти наверняка получите негативные результаты. Когда на финансовом рынке наступают трудные времена, даже вполне добропорядочным заемщикам крайне сложно рассчитывать на получение кредита. Однако, если ситуация поворачивается в обратную сторону, банки встречают с распростертыми объятиями и абсолютно неподготовленных заемщиков. В результате – убытки, неуплаты, банкротства.

Излишняя доступность денег нередко приводит к тому, что они оказываются не там, где необходимо. При ограниченном капитале спрос на него повышается, поэтому инвестору приходится соблюдать осторожность и тщательно взвешивать свои решения перед тем, как он сделает выбор. Если же проблем со свободными средствами нет, а толковых идей не хватает, риск совершить ошибку при инвестировании существенно возрастает.

При переизбытке средств участники рынка начинают бороться за сделки, при этом их не останавливает даже низкий уровень доходности. Борьба за сделку превращается в своеобразный аукцион, где ставки все время растут. Включившись в эту игру, вы должны понимать, что в итоге получите меньше за те же деньги.

Инвесторы зачастую открыто пренебрегают рисками, и в этом кроется серьезная опасность. «Не может быть, чтобы эта цена была слишком высокой». «Нужно покупать быстрее, иначе эти акции достанутся кому-то другому». «Потом я наверняка смогу продать их еще дороже». «Не может быть, чтобы потом что-то пошло не так». Примерно так рассуждают те, кто склонен недооценивать риски. Получая выгодные условия финансирования и приобретая ценные бумаги ведущих компаний, люди начинают все более активно использовать кредитные средства. При этом они не учитывают вероятность того, что события могут развиваться по неблагоприятному сценарию, а такие риски всегда присутствуют, если при формировании портфеля использовался заемный капитал.

В сложные периоды средства инвестируются в новые продукты, которые впоследствии нередко оказываются убыточными. «Быки» прежде всего озабочены тем, чтобы получить прибыль, при этом начисто забывая о возможных рисках. Вкладывать деньги в активы, в которых вы мало что понимаете – не самый благоразумный шаг, и впоследствии вас скорее всего будет ожидать разочарование.

Если стратегия не подвергается тщательному и вдумчивому анализу, в результате это почти наверняка приведет к потере капитала. В своих расчетах следует также учитывать и «запас на ошибку», о котором говорил Уоррен Баффет. Впрочем, если рынок находится в перегретом состоянии, нужно думать в первую очередь не о рисках, а о том, чтобы не упустить свои шансы. Слишком долго взвешивая все «за» и «против», вы теряете возможность заработать больше.

Факторы психологического и технического характера могут доминировать над фундаментальными факторами. Если речь идет о долгосрочных перспективах, стоимость активов будет зависеть от спроса на товары, экономических трендов, таланта управляющих, доходов компаний и других основополагающих показателей. Однако в краткосрочной перспективе технические и психологические факторы могут очень сильно повлиять на состояние рынка. Несмотря на то, что в краткосрочной перспективе результаты инвестиций часто оказываются иррациональными и неожиданными, в такой ситуации крайне важно продолжать действовать уверенно.

Риски и доходности всех активов, как правило, оцениваются по отдельности, поскольку просчитать, как они будут вести себя по отношению друг к другу, довольно сложно. В портфеле со скрытыми недостатками цены на активы, которые, казалось бы, никак не взаимосвязаны, иногда изменяются параллельно. В кризисные периоды фактор корреляции становится особенно значимым, однако многие инвесторы его недооценивают. Состояние ваших активов в тяжелый период может зависеть от второстепенных факторов: маржин-коллов, повышением комиссий, снижения волатильности и т.п.

Заемный капитал позволяет увеличить масштабы инвестиций, однако не влияет на формирование цены на продукт. Кредитные средства целесообразно использовать для приобретения активов с высоким уровнем доходности либо со значительными премиями за риск. Если же компенсации за риск и доходность невысоки, то вкладывать заемные капиталы в такие активы довольно рискованно. Неадекватная доходность не станет более адекватной только от того, что вы прибегнете к помощи кредитного плеча.

Рынкам свойственно меняться, поэтому старые концепции со временем теряют свою актуальность. Компьютерное моделирование имеет свои недостатки, и прогнозы, сделанные с использованием этого метода, могут быть ошибочными. Компьютер, управляющий портфелем, ориентируется главным образом на те стратегии, которые были успешными ранее. Однако вычислительная машина лишена интуиции и не в состоянии спрогнозировать возможные отклонения и изменения шаблонов, а статистическим выкладкам в данном случае придается слишком большое значение.

Необходимо учитывать вероятность форс-мажорных ситуаций. Если инвестор уверен, что сумел просчитать все возможные риски, и теперь его активы находятся в полной безопасности, рано или поздно он столкнется с неприятными сюрпризами. Следует понимать, что от негативных событий никто не застрахован, поэтому чрезмерный оптимизм может привести к печальным результатам.

Из всех вышеперечисленных уроков можно сделать один главный вывод: успешный инвестор должен быть внимательным ко всему происходящему вокруг. Особое внимание следует уделять тому, в каком соотношении находятся предложение и спрос на инвестиционный капитал. В условиях кредитного сжатия развитие экономики замедляется, поскольку перспективные активы не пользуются спросом: инвесторы слишком ограничены в средствах и не готовы их тратить.

Не стоит недооценивать и опасность обратной ситуации, для которой подходит определение «денег полно, а идей не хватает». К чему приводят излишки свободных средств в сочетании с недостатком здравомыслия, мы имели возможность наблюдать в 2004-2007 годах. Подобные процессы негативно отражаются на состоянии наших активов, поэтому их необходимо своевременно выявлять и предпринимать меры для предотвращения пагубных последствий.