Долларовая ликвидность

Продолжаю обозревать ситуацию с долларовой ликвидностью, в этом выпуске будет коротко.

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

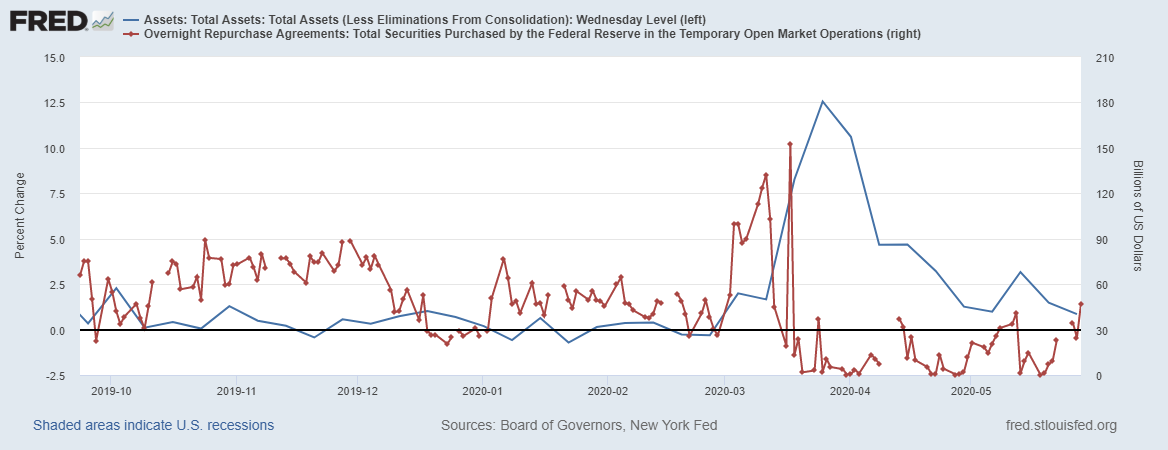

Начнем сводку по денежному рынку с обзора баланса ФРС и сделок РЕПО

Синяя линия – это баланс ФРС в динамике от неделе к неделе, который за неделю вырос на 60 млрд долларов и мы наблюдаем замедление роста показателя в динамике.

Красная линия – это дневные РЕПО в рамках которых ФРС предоставляет ликвидность. Логично, что что снижение объемов РЕПО снижает темпы роста баланса ФРС, при этом на вчера объемы РЕПО снова растут. Конечно, проблема в бизнесе не сняты и как минимум дефолты в нефтегазовой отрасли продолжаются, что из-за невозврата кредитов, создает дыры на финансовом рынке.

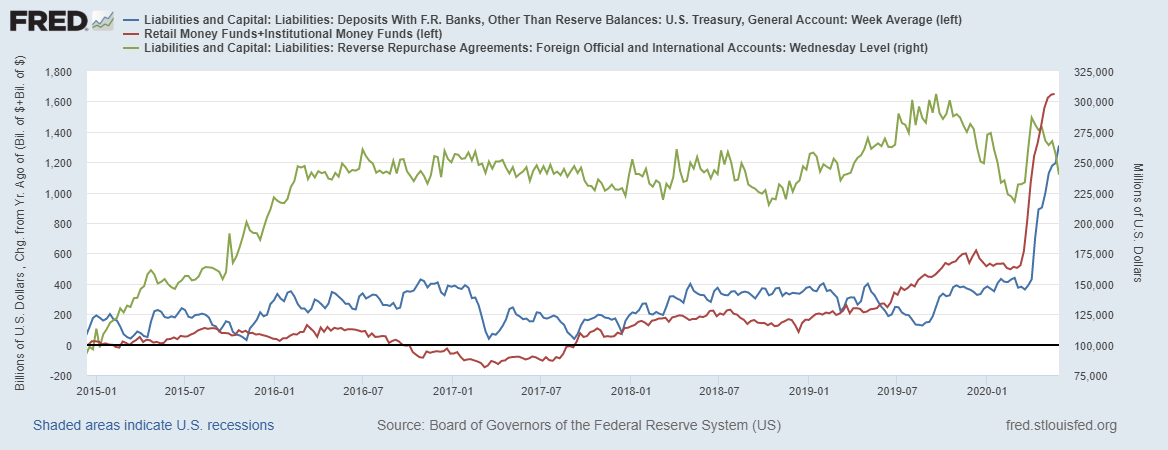

Далее разберем ситуацию с абсорбцией денежной массы, это процесс изменения ликвидности денег, т.е. из сбережений в расходы, и наоборот.

Самое интересное здесь – это красная и синяя линии, которые отображают потоки в денежные фонды, которые входят в денежную массу и счет Казначейства соответственно. Счет Казначейства вырос на 116 млрд долларов, потоки в денежные фонды замедляются в годовом выражении. РЕПО для нерезидентов, показатель нанесен зеленой линией – снижаются и это весьма позитивно для внешнего спроса со стороны нерезидентов на доллар США.

Денег настолько много, что они растекаются в финансовой системе США и еще оседают в резервах. Это феерично!

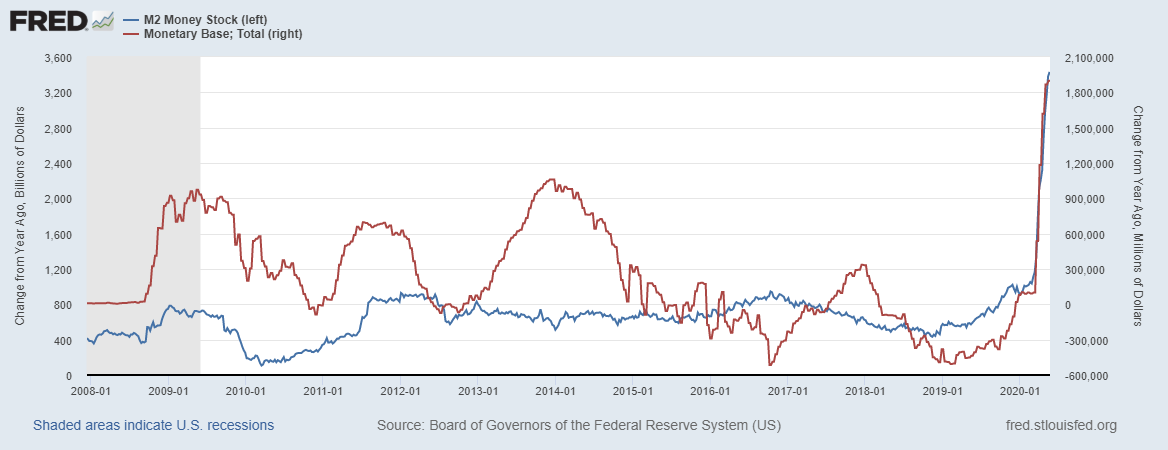

Ситуация с оседанием денег на выше рассмотренных счетах сильно раздувает денежную массу, которая за неделю выросла на 94 млрд долларов, относительно прошлого года рост на 23,4% — это как вообще.

На картинке ниже динамик годового роста денежной массы (М2) в долларах и денежной базы

За год денежная масса прибавила более 3,4 трлн долларов, что нанесено синей линией, а вот денежная база выросла за год на 1,8 трлн долларов. Здесь главное – это колоссальные объемы, я бы назвал текущее QE «Мать всех QE», хотя если брать в процентном соотношении, то до размеров 2008 года не дошли, тогда объемы денежной базы были увеличины в два раза, сейчас пока не дотягиваем.

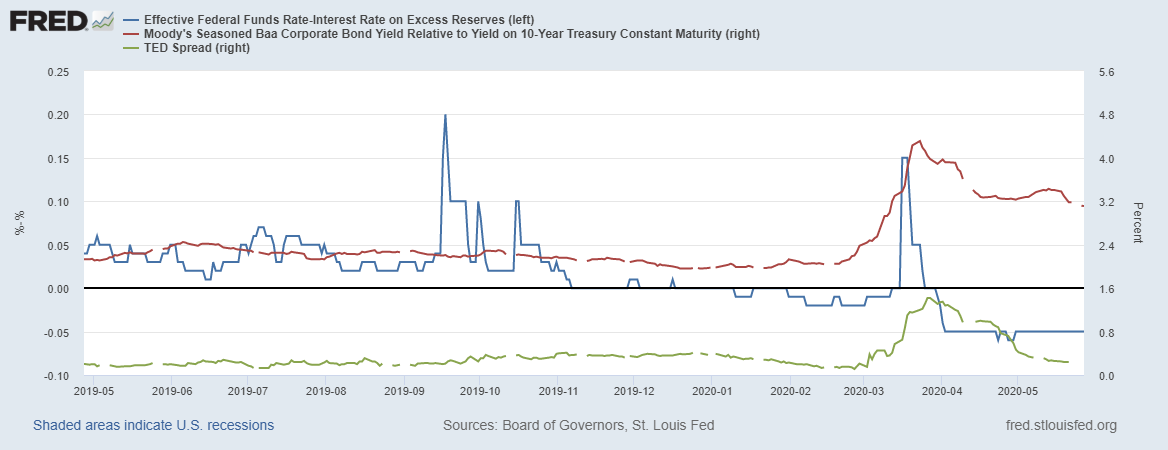

Ситуация со ставками сигнализирует о стабилизации денежного рынка и достаточности долларовой ликвидности

Красная линия – спред между доходностью 10-летних трежерис и соответствующего срока корпоративных облигаций.

Зеленая линия – ТЕД-спред.

Синяя линия – спред между рыночной ставкой и ставкой по избыточным резервам.

Как видим, все показатели снижаются, сигнализируя о снижении рисков в финансовой системе – долларами загасили «пожар», который доллары и вызвали.

Если исходить из цен на фьючерсы по 30-дневным векселям, то рынок не закладывается на дальнейшее снижение ставок до конца года.

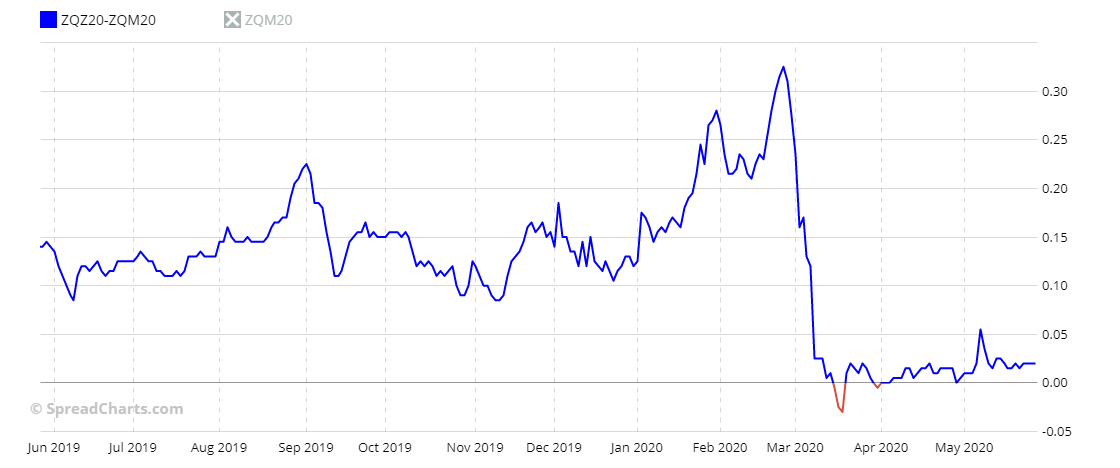

На картинке обратный спред между ценами на декабрьские фьючерсы и июньские, как видим, цены на декабрьские фьючерсы остаются примерно идентичны июньским.

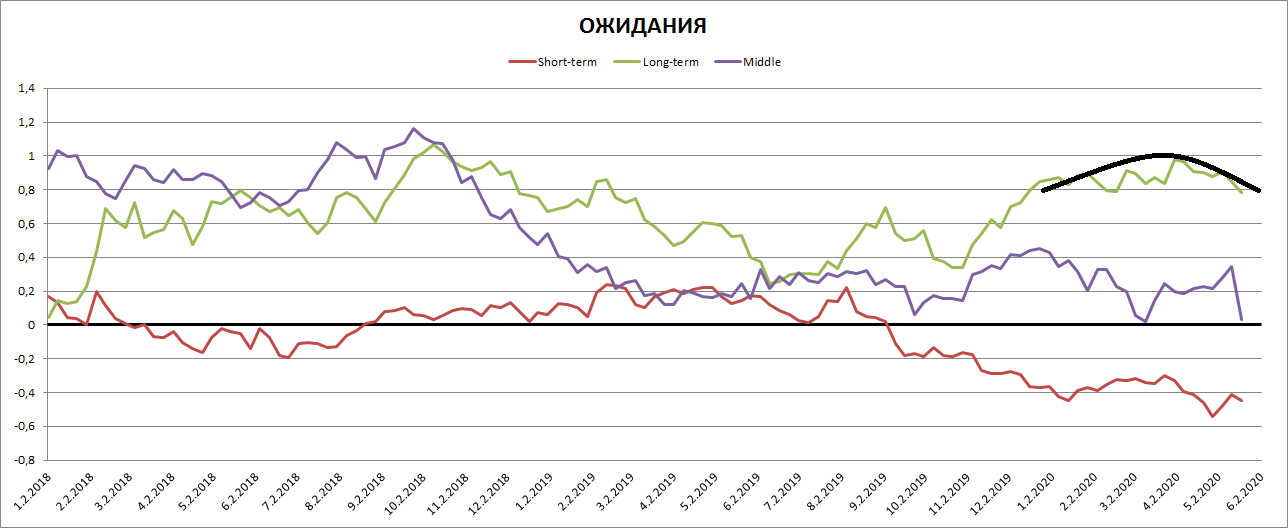

Ну и ожидания на срочном рынке по фьючерсам на трежерис.

Красная линия – это чистая ставка хеджеров на рынке фьючерсов по 30-дневным фьючерсам (ставки денежного рынка)

Сиреневая линия – это средние фьючерсы на средние сроки (2-7 лет)

Зеленая линия – это фьючерсы на длинный края кривой доходности.

Как видим, чистая позиция профучастников по длинному краю закругляется, и, возможно, нас ждет снижение цен на 10-летние трежерис. Конечно, для этого должны бы вырасти инфляционные ожидания. Сегодня выйдет блок по ожидаемой инфляции от Мичиганского института.

ВЫВОД

Денежный рынок продолжает стабилизироваться и денег все больше, при этом, это касается не только США, а и всех развитых и некоторых развивающихся стран.

В таких условиях упасть фондовому рынку будет сложно. Для дальнейшего ралли, нужно чтобы доллар продолжил снижаться, а ставки рынка капитала расти.

Подписывайтесь на мой канал https://teleg.run/khtrader