Обзор долларовой ликвидности и Velocity M2

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США

Приглашаю в свой канал Телеграмм https://teleg.run/khtrader – добро пожаловать!

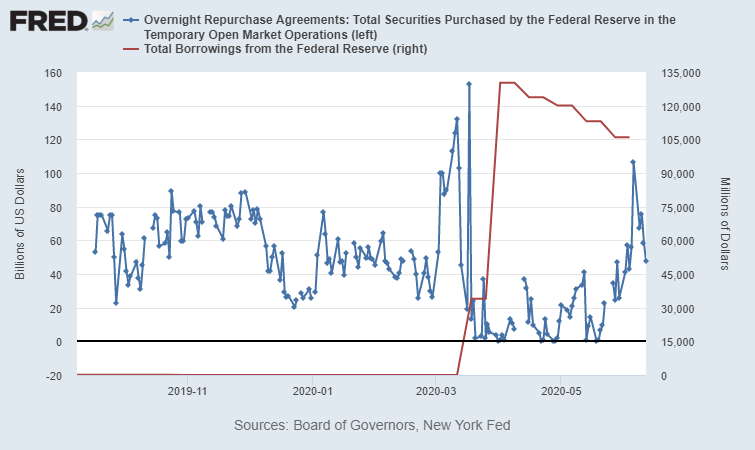

Начнем сводку с обзора дневных сделок РЕПО и прямого кредитования ФРС

Синяя линия – это объемы дневных РЕПО, и мы видим, что на прошлой неделе объемы доходили до 100 млрд долларов, что говорит о дыре на рынке ликвидности, но ФРС, как указал на последнем заседании, готов вливать столько, сколько нужно. На текущей неделе объемы затухают.

Красная линия – это объемы прямого кредитования в недельном выражении (недельные объемы). Как видим, объемы прямого кредитования от неделе к неделе замедляются, но все-равно показатель очень высоко.

Можно предположить, что вышерассмотренные показатели сигнализируют о локальном дефиците долларовой ликвидности, но окончательный вывод будет после разбора ставок.

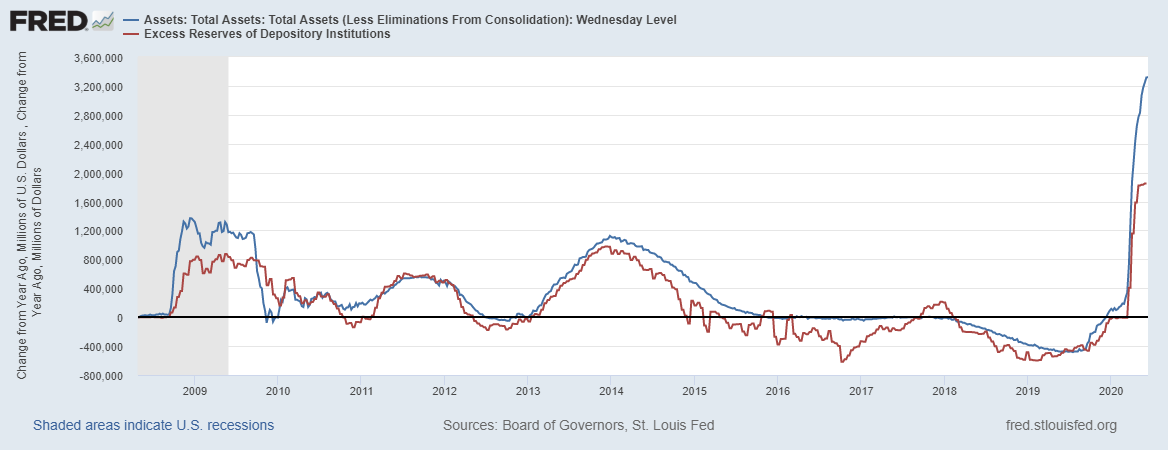

Перейдем к обзору баланса ФРС и избыточных резервов коммерческих банков

Данные взяты в динамике от года к году, поэтому график выглядит несколько непривычно

Синяя линия – это годовая динамика баланса ФРС, который за неделю вырос на скромные 3 млрд долларов.

Красная линия – это годовая динамика избыточных резервов коммерческих банков, хранящиеся на счетах ФРС.

За год баланс ФРС вырос на 3,2 трлн долларов, в то же время, избыточные резервы коммерческих банков выросли на 1,7 трлн долларов.

И не мудрено, т.к. Белый дом накапливает деньги на своем балансе в Федеральном банке, да и денежные потоки в фонды инвестирующие на денежном рынке сильно растут. Эту ситуацию иллюстрирует картинка ниже

Показатели также в динамике от года к году, поэтому, кто давно следим за моими отчетами, видят непривычную картинку.

Красная линия – годовая динамика потоков в фонды инвестирующие на в активы денежного рынка (короткие трежерис). За год показатель вырос на 1,4 трлн долларов, при этом последние три недели мы стали в боковую динамику, т.е. потоки замедляются.

Синяя линия – годовая динамика счета Казначейства (Госдеп). За год счет вырос на 1,4 трлн долларов.

На мой взгляд, половина ликвидности предложенной ФРС пошла на латание дыр, а вторая половина пошла на счет казначейства через фонды инвестирующие на денежном рынке.

Т.е. новая долларовая ликвидность в объеме 3,2 трлн долларов не покидает финансовый рынок, это и есть механизмы абсорбции.

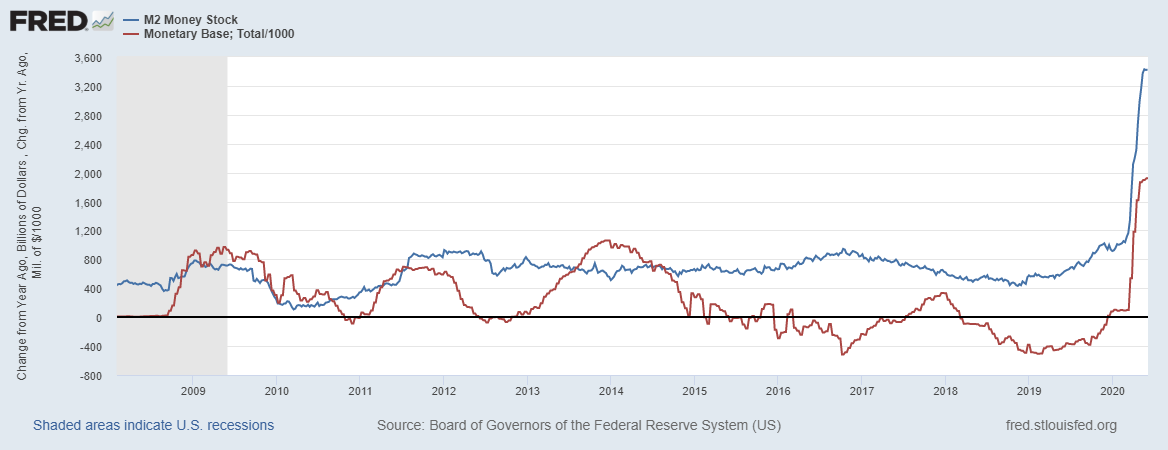

Ситуация с оседанием денег на вышерассмотренных счетах сильно раздувает денежную массу, но за неделю рост М2 притормозил и всего прибавили 37 млрд долларов

Показатели также нанесены в динамике от года к года.

Синяя линия – это годовая динамика денежной массы (М2), за год денежная масса выросла на 3,4 трлн долларов.

Красная линия – годовые темпы денежной базы (узкие деньги). За год прибавили около 2 трлн долларов.

Денежная масса сильно опережает в темпах роста денежную базу, при этом, в прошлый кризис было наоборот, это и есть следствия от роста вложений в денежные фонды и счет Казначейства.

Если у кого-то возник вопрос в количественных оценках, мол 3,4+2=5,4 трлн долларов, при этом баланс ФРС вырос только на 3,2 трлн долларов, то стоит учесть два момента: нужно принять во внимание скорость обращения (примерно 1,4) и то, что денежная масса включает в себя денежную базу.

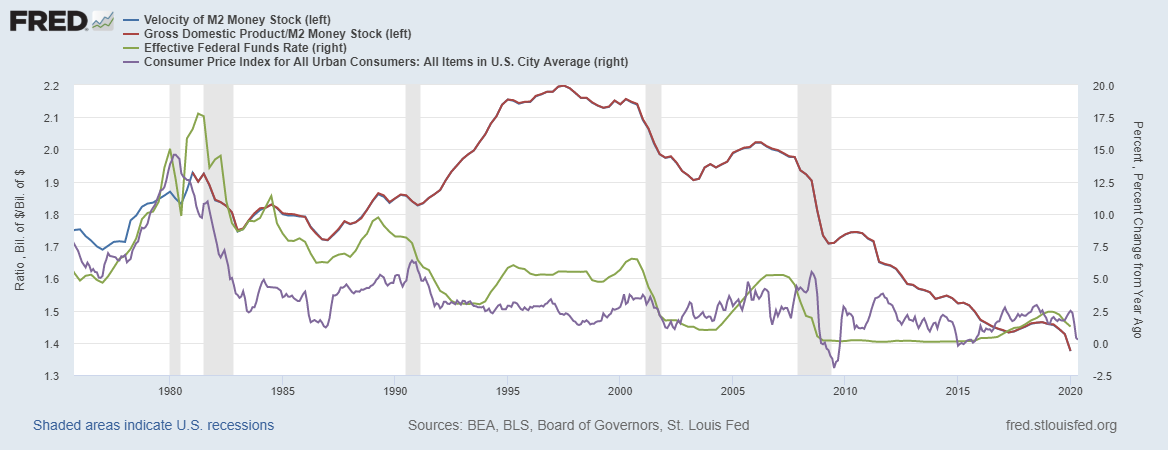

О скорости обращения и показателе Velocity M2 о котором почему все резко вспомнили. Чуть теории, скорость обращения денег стало популярной после количественной теории денег и формулы количественного обращения. На самом деле все просто, показатель Velocity M2 это соотношение номинальный ВВП/ М2, поэтому показатель квартальный.

Пора перейти к иллюстрации

Синяя линия – это показатель Velocity M2, а красная линия – это соотношение номинальный ВВП/М2 (да, да – они слились)

Зеленая линия – это эффективная ставка

Сиреневая линия – это годовая потребительская инфляция.

Продолжим по теории, и ответим на вопрос: «Какие условия, должны сформироваться, что бы показатель скорости обращения должен расти?». Берем еще раз формула показателя номинальный ВВП/ М2 и логический понимаем, что М2 должен опережать темы роста номинального ВВП. Для этого нужно, что бы кредитный цикл находился в фазе расширения (цикл роста делового цикла), чему сопутствует рост инфляции и ставки.

Так что, скорость обращения является СЛЕДСТВИЕМ экономического роста, а не его причиной. И сейчас,скорость обращения должна бы падать еще быстрее, но растущая денежная масса на показателях абсорбции не дает ему упасть.

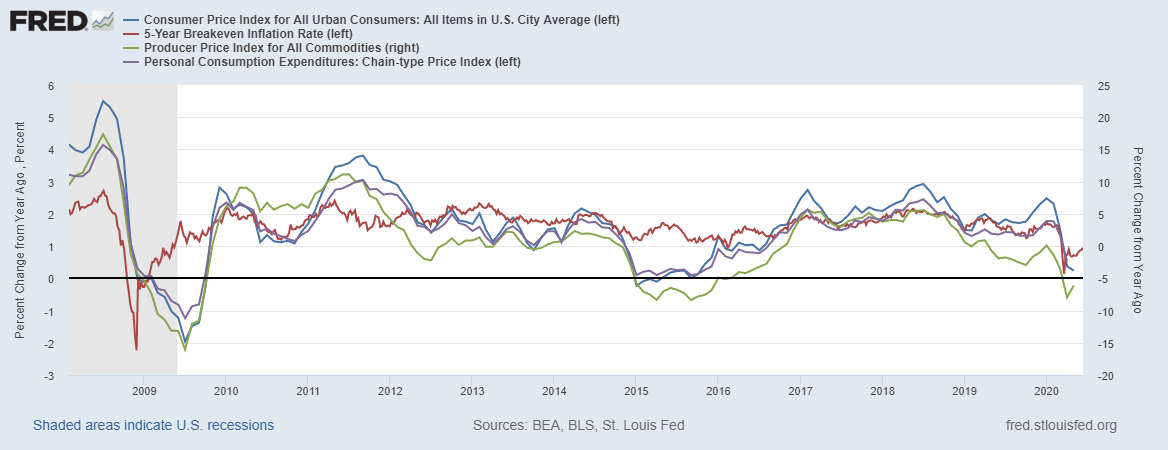

Ну и раз задели тему инфляции, немного на эту тему, т.к. это важно

Красная линия – ожидаемая инфляция на 5 лет вперед

Красная линия – ожидаемая инфляция на 5 лет вперед

Синяя линия – годовая динамики ИПЦ

Зеленая линия – годовая динамика индекса цен производителей (ИЦП)

Сиреневая линия – широкая потребительская инфляция на расходы потребителей.

Как видим, также как и в прошлый кризис, начинает расти ожидаемая инфляция, пока все скромно. При этом, в мае индекс ИЦП из-за роста цен на товарном рынке отскочил от минимумов, что может сигнализировать о дне уровня цен в экономике США. Показатели потребительской инфляции пока снижаются.

Теперь займемся ставками.

Ситуация со ставками настораживает, но пока все не так опасно, как было в марте, или сентябре 2019 года

Зеленая линия – спред между доходностью 10-летних трежерис и соответствующего срока корпоративных облигаций.

Красная лини – ТЕД-спред.

Синяя линия – спред между рыночной ставкой и ставкой по избыточным резервам.

Как видим, спред между доходностью трежерис и корпоративными бумагами начал чуть расти, также, как и спред между ставкой по избыточным резервам и рыночной ставкой. Это указывает на дефицит рынка ликвидности (особенно синяя линия). ТЕД-спред на прошлую пятницу, посмотрим в понедельник, что было на этой неделе.

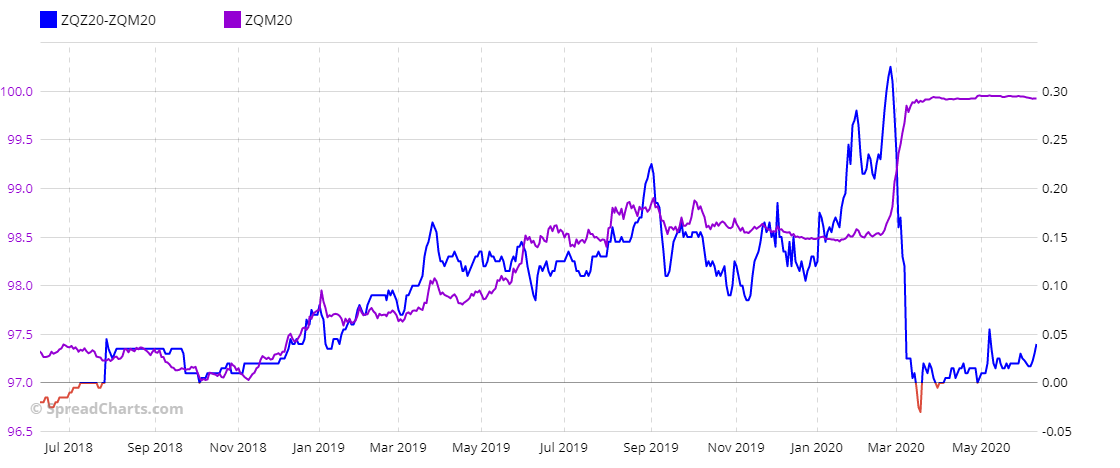

Если исходить из цен на фьючерсы по 30-дневным векселям, то рынок не закладывается на дальнейшее снижение ставок до конца года, даже уже можно предположить, что на рынке ставок денежного рынка ожидают коррекцию. Хотя так же, как и с показателями, рассмотренными выше, есть некий стресс

На картинке синей линией нанесен обратный спред, между ценами на декабрьские и июньские фьючерсы. Как видим, цены на декабрьские фьючерсы остаются примерно идентичны июньским.

Сиреневая линия – это цена фронтального фьючерса на 30-дневные векселя.

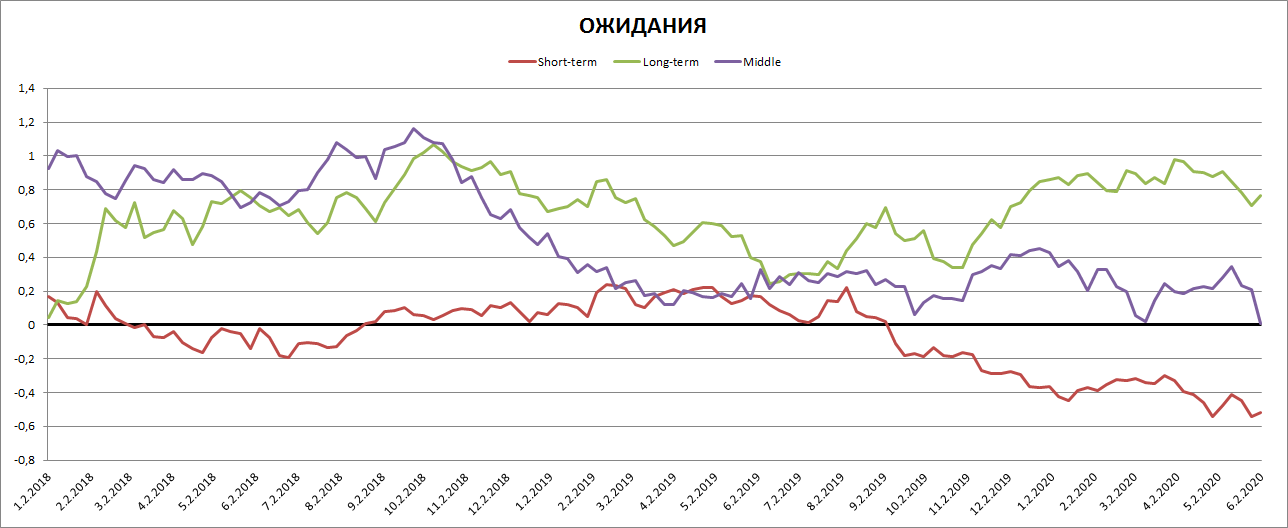

Ну и ожидания на срочном рынке по фьючерсам на трежерис.

Красная линия – это чистая ставка хеджеров на рынке фьючерсов по 30-дневным фьючерсам (ставки денежного рынка)

Сиреневая линия – это средние фьючерсы на средние сроки (2-7 лет)

Зеленая линия – это фьючерсы на длинный края кривой доходности.

Как видим, чистая позиция профучастников по длинному краю закругляется, возможно, мы являемся свидетелями снижения цен на 10-летние трежерис. Локально, имеем незначительный отскок.

ВЫВОД

Денежный рынок чуть качнуло, но дефицита, судя по ставкам, пока нет. На заседании ФРС ничего нового не было сказано, видимо это огорчило рынки, и вчера произошел масштабный обвал. Но, с точки зрения ликвидности, деньги все так же есть.

Ввиду этого, второго дна не жду и буду присматривать покупки.

Если говорить об экономике, инфляция замедляется, что говорит об отсутствии спроса, при этом, денег на руках очень много. На мой взгляд, расходы не растут, не потому, что денег нет или потребители опасаются худшего, а потому, что самозанятые не выходят на работу, т.к. Белый дом оплачивает отпуск всем безработным, и это продлится до августа.

Как бы не начали принимать законы о тунеядстве.

Подписывайтесь на мой канал: https://teleg.run/khtrader

Канал Ютуб: http://www.youtube.com/c/ЕвгенийХалепа.

Продолжим по теории, и ответим на вопрос: «Какие условия, должны сформироваться, что бы показатель скорости обращения начал расти?». Берем еще раз формулу показателя номинальный ВВП/ М2 и логический понимаем, для того, что бы скорость обращения денег М2 должен расти медленнее темпов роста номинального ВВП. Для этого нужно, что бы номинальный ВВП рос быстрее, или снижался показатель М2.

М2 снижается в условиях низких ставок, что мы увидим, как только Белый дом начнет тратить деньги со своего счета и начнут выходить с денежных фондов на ожидании повышения ставки.

Так что, скорость обращения является СЛЕДСТВИЕМ экономического роста или рецессии, а не его причиной. И сейчас, скорость обращения должна бы падать медленнее, но растущая денежная масса на показателях абсорбции ускоряет снижение показателя. Конечно, свою лепту внес снижающийся показатель номинального ВВП, но было бы все иначе, если бы не Госдеп со своим счетом и денежные фонды, со своими объемами.

Ну, так же удобнее, чем вносить правки отдельным комментарием…

А за статью спасибо.

У самого давно руки чесались некоторых пророков гиперинфляции потыкать носом в уравнение обмена товарища Фишера…

_

Спасибо, что читаете

В левом верхнем углу, под шапкой сайта, — «Редактировать пост»

__