Состояние долларовой ликвидности: еженедельный обзор

На текущей неделе данные по денежному рынку США вышли урезанные, т.к. часть данных ФРБ Сент-Луиса публикует раз в две недели. В связи с чем, сводка по ситуации с долларовой ликвидностью будет урезана.

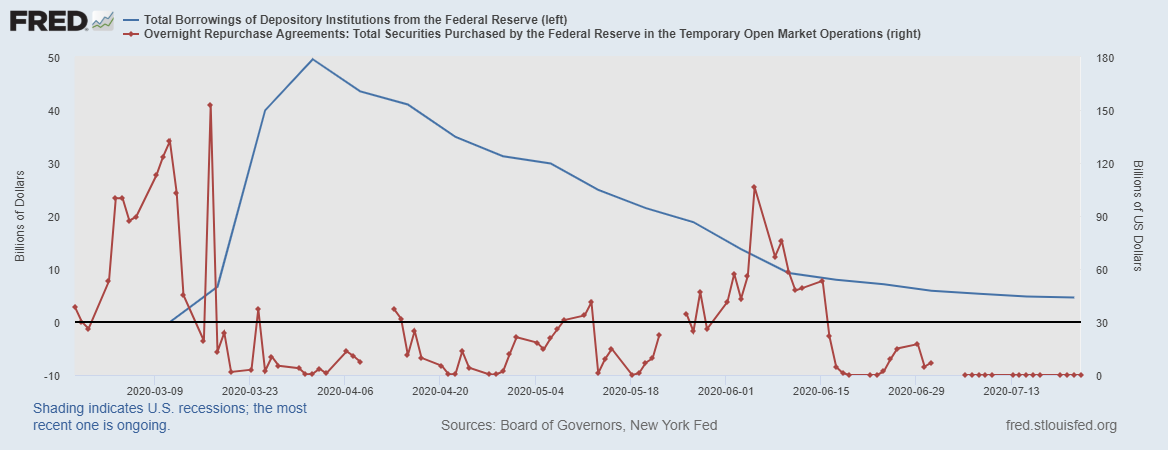

Начнем по старинке с объемов дневных РЕПО и прямого кредитования депозитарных учреждений:

Как видим, спрос на дневные РЕПО на нуле, уже третью неделю, а объем прямого кредитования плавно подходит к нулю. Это значит, что спрос на долларовую ликвидность сокращается, что говорит о сбалансированном денежном рынке.

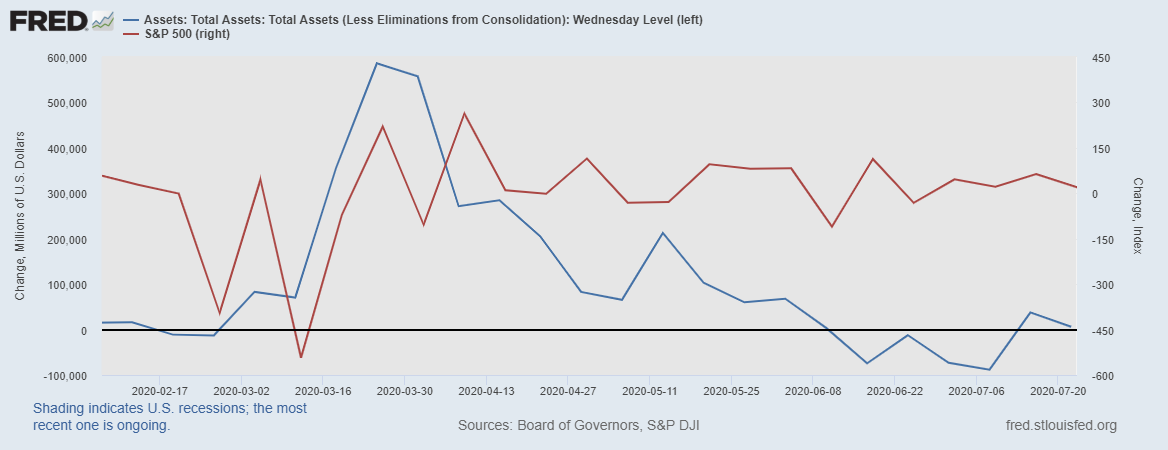

Далее перейдем к балансу ФРС, и посмотрим на него в динамике от недели к неделе:

К месту сказать, что за неделю баланс ФРС вырос на скромные 7 млрд долларов, это больше похоже на технические причины, связанные с балансированием денежного рынка, чем на продолжение расширения денежной базы. Баланс ФРС нанесен синей линией.

А вот красная линия – это динамике индекса S&P500 от недели к неделе.

Мы видим полную детерминацию широкого рынка монетарной политикой ФРС: мы наблюдаем плоскую динамику индекса S&P500 с конца апреля, что говорит об отсутствии тренда, как раз с конца апреля баланс ФРС замедлил рост, а в последний месяц и вовсе немного сократился.

Далее обозрим процессы, абсорбирующие денежную базу:

Зеленая линия – это дневные РЕПО для нерезидентов и наконец-то мы видим, что спрос на доллары за рубежом снижается и обновил минимумы с 2016 года. Ранее писал, что как только спрос нерезидентов на доллары снизится, то мы узрим медвежий рынок по баксу.

Синяя линия – счет Казначейства, Белый дом продолжает «высасывать» деньги с финансовой системы США. На текущей недели снова положили на счет 37 млрд долларов.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке США. Как видим, еще в мае был поставлен максимум, и показатель понемногу снижается.

В целом, если говорить об абсорбции, то здесь нейтральное положение по балансу: рост счета Казначейства компенсируется снижением объем дневных РЕПО для нерезидентов и вложений в фонды денежного рынка.

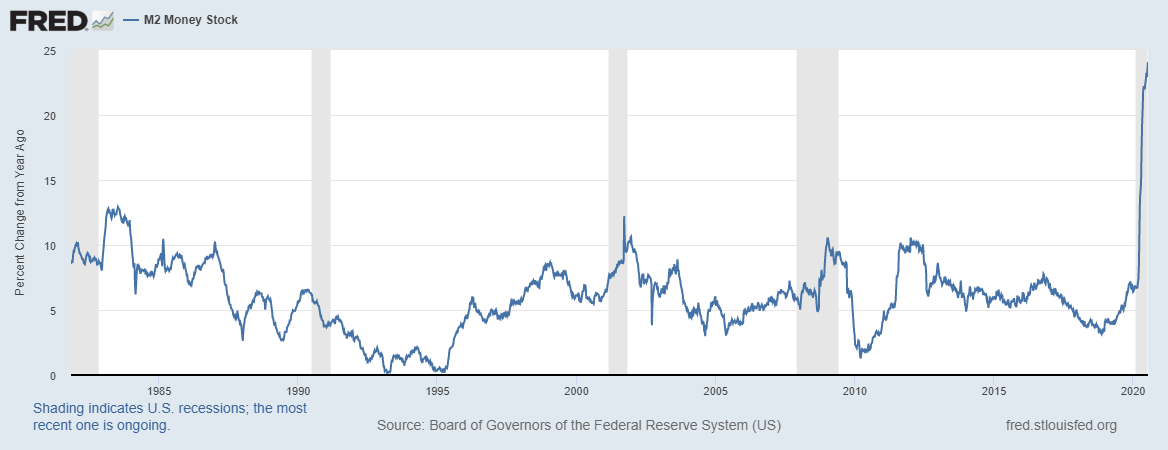

Денежная масса продолжает мощно расти, что обусловлено ростом депозитов, при этом любопытно, что темпы роста срочных депозитов значительно выше депозитов до востребования. Это означает, что предпочтения в сбережениях превышает транзакционные предпочтения.

На картинке М2 нанесен в годовой динамике, и относительно прошлого года денежная выросла на 24,1% и это абсолютный рекорд, такого QE финансовая система США еще не видела. За неделю М2 прибавила еще 75 млрд долларов.

Пара слов об инфляции, в классической монетарной теории, если М2 растет быстрее чем ВВП, то это создает «инфляционный навес» т.к. денег больше, чем нужно. Но в условиях финансовой экономики абсорбирование «лишних денег» происходит через финансовый рынок Правительством, с помощью этого процесса удается избежать гиперинфляции.

Пока спрос в экономике США не начнет ускоренно расти, никакой инфляции не будет. Конечно, сейчас накапливается эффект «отложенного спроса» и когда экономику откроют полностью, то именно отложенный спрос может привести к скачку инфляции.

Закончим обзор взглядом на ставки в финансовой системе США:

Красная линия – это ТЕД-спред, который оценивает ставки на мировом рынке валюты (Libor), как видим, здесь все спокойны, это мы и видели по дневным РЕПО для нерезидентов.

Синяя линия – разница между рыночной и учетной ставками в США. Здесь на прошлой неделе чуть улучшилось, и рыночная ставка немного снизилась, что говорит о достаточности долларовой ликвидности.

Зеленая линия – ставка на рынке долга со сроком 10-лет: это разница между доходностью корпоративных облигаций и трежерис. На рынке долга ситуация улучшается, но далека от положения до кризиса.

ВЫВОД

Денежный рынок продолжает балансировку естественным путем, т.е. ФРС занял нейтральную позицию и это понятно, окно возможностей нужно использовать. Это хорошо для финансовой системы, но плохо для финансовых рынков, т.к. к последним не долетает ликвидность.

Уверен, что ФРС на заседании в среду займет нейтральную позицию и ничего нового не скажет, этот вывод можно сделать на основании анализа по денежному рынку и последних заседаний ведущих ЦБ.

Наверняка QE будет продолжено осенью, т.к. выборы и выход из карантина потребуют новых денег.

По инфляции пока рано делать выводы, никаких признаков оживления инфляции спроса нет, а то, что уровень цен растет за счет дорожающей нефти и продуктов можно назвать деструктивной инфляцией, она «плохая» и мешает центральным банкам проводить QE.

---------------------------------------------------------------------------------------------------

За оперативной информацией приглашаю в свой канал Телеграмм: https://teleg.run/khtrader

На своем канале Ютуб выкладываю по выходным еженедельные прогнозы, подписывайтесь: http://www.youtube.com/c/ЕвгенийХалепа.

__