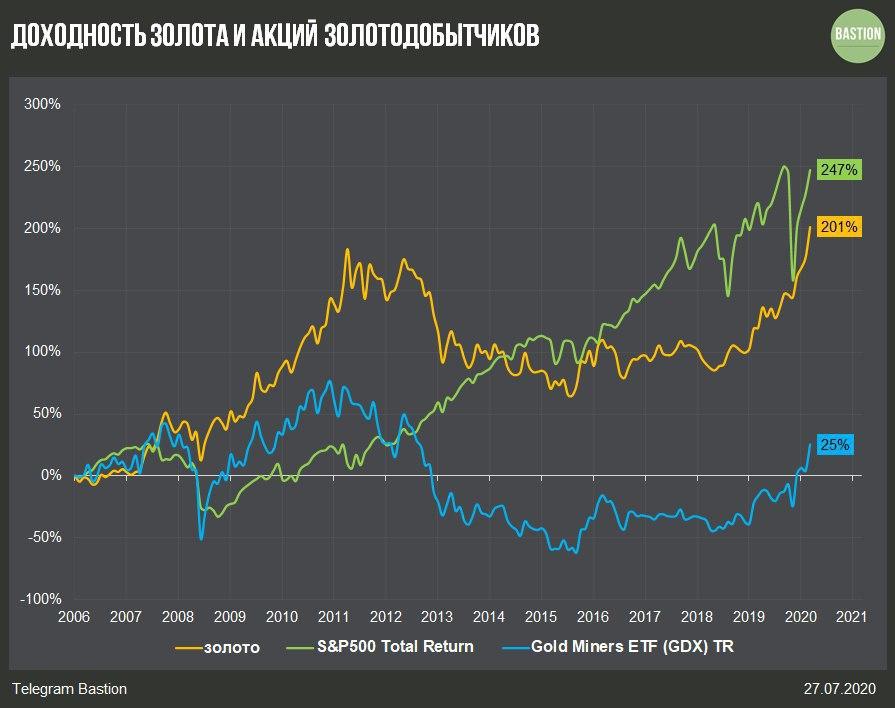

Доходность золота и акций золотодобытчиков

▪️ С начала торгов в 2006 году крупнейший ETF на акции золотодобывающих компаний показал доходность в 25% или 1,6% годовых (с учетом дивидендов).

▪️ Стоимость унции золота за аналогичный период выросла в 3 раза, доходность составила 8,1% годовых.

▪️ Почему доходность золота и акций золотодобывающих компаний так сильно отличается? В отличие от покупки золота, приобретение акций несет дополнительные риски — операционные, административные и финансовые.

▪️ До 2011 года компании сектора наращивали долг для инвестиций в расширение добычи. Это увеличивало издержки, но высокая цена на золото окупала их.

▪️ После 2011 года компании столкнулись с падением цен на золото в 40%. Однако издержки так же быстро снизить не удалось. Представьте, что при цене унции в $1800 издержки составляют $1000. Тогда прибыль компании будет $800. Если цена золота упадет на 40% до $1080, то без изменения издержек прибыль снизится до $80 или в 10 раз.

▪️ Кроме того, золотодобывающие компании были вынуждены обслуживать большие кредиты. Они повышают риск банкротства и снижают стоимость акций при более низких ценах на золото.

▪️ Из-за наличия дополнительных рисков золотодобывающие компании имеют большую Бету к золотую — на уровне 1,7. То есть при падении цен на золото на 1% они в среднем падают 1,7%, но при росте драгоценного металла выглядят лучше.

▪️ 2020 год подтверждает высокую Бету: золото выросло на 24%, ETF на золотодобытчиков VanEck Vectors Gold Miners — на 42%.

▪️ По логике инвестор со временем должен быть вознагражден высокой доходностью за более высокий риск актива. Иначе нет смысла покупать акции золотодобывающих компаний, если унция металла приносит лучшие результаты. Посмотрим, сможет ли ETF на акции приблизиться к золоту на этом графике.

Telegram Bastion

Вконтакте Bastion