DXY правит бал

Top of mind

Главной переменной для анализа остается индекс доллара — пока он слабый, стреляет сырье, а как только набирает (вместе с % ставками в США), то садится сырье и NASDAQ.

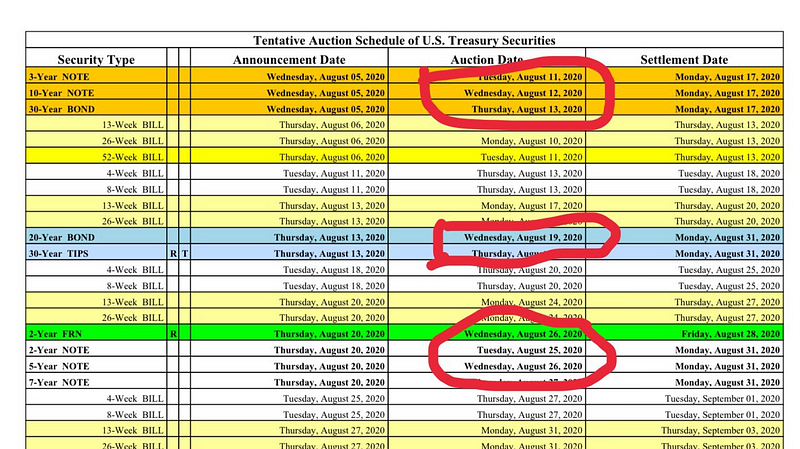

В последний месяц индекс доллара завалили на 7–9% на избытке ликвидности, но в последение дни ФРС по QE отстает от изъятий с рынка из-за массированной программы займов до конца 3кв 2020 (по оценкам аналитиков, займы Правительства повышены на $300 млрд) и поэтому в дни аукционов Treasuries идет рост USD. Вот посмотрите, график аукционов:

А вот эти даты на DXY и US10 Yield:

Учитывая, что аукционы продолжатся 18–19 и 25–26 августа и далее, а также что в сентябре налоговый период в США, давление на доходности и ликвидность останется.

Также, как я аргументировал вчера, я ставлю на разочарование в сделке партийцев в США и эскалацию с Китаем, что тоже помогает доллару.

В итоге, я считаю что кейс с укреплением доллара дальше не закрыт и мы можем увидеть вторую волну снижения в рисковых активах.

Сырье и валюта

С золотом и нефтью все тоже упирается в силу доллара:

В контексте моего тезиса выше, я ожидаю что у золота и нефти есть шансы на продолжение коррекции в ближайший месяц.

USD/RUB сейчас выигрывает от отпусков и сезонно слабого экспорта, так что вполне может развить рост, последовав за DXY.

Рынок акций РФ

Сегодня день ребаланса MSCI — фонды узнают сколько Яндекса им положено купить и сколько других бумаг продать — в этом смысле, логично, что голубые фишки чуть-чуть сядут — почти 8% может быть вес Яндекса и на эту сумму надо продать остальных бумаг.

Из интересного на рынке:

- Татнефть разгоняется, как мы понимаем идея в ней — решение по дивидендам 17 августа, они могут составить 18-19 руб. по нашим оценкам (45 руб. по 2020 году)

- Скоро (до 25 августа) будет МСФО и решение по дивидендам в М.Видео, которое может стать судьбоносным для акций

- Аналогично Мечел — отчетность МСФО за 2кв не за горами, а там переоценка от продажи Эльги в апреле

- Интересная ситуация в Аэрофлоте — своего рода корнер: из-за принудительного закрытия шортов (в 18:00 Мосбиржа все закроет) игроки выходят, что создает вынос в акциях

Облигации РФ

Решение Минфина размещать только флоутер 24021 оставшимся объемом 132 млрд руб поддержит длинный конец ОФЗ с фиксированным купоном. Банкам комфортнее покупать ОФЗ с палавающим купоном, поскольку приходят по бюджетному каналу свободные деньги, которые комфортно размещать по ставкам денежного рынка и не брать риск в длинных ОФЗ. Ждём размещение всего объема с хорошим дисконтом в цене

Рынок корпоративных облигаций продолжает оставаться хорошей альтернативой депозитным ставкам, можно найти качественные облигации с доходностью 6%+ и спредом к ОФЗ 120–150бп

Российский рубль торгуется зеркально динамике индекса доллара DXY, который укрепляется на форе роста доходности трежерис, поскольку Минфин США проводит большие первичные аукционы, что приводит к абсорбированию долларовой ликвидности с рынка

Удачи в торгах!

«В итоге, я считаю что кейс с укреплением доллара дальше не закрыт и мы можем увидеть вторую волну снижения в рисковых активах.»

Неясно из поста, когда Вы считаете началась и закончилась первая волна укрепления доллара. Мне интересно понять ход Ваших мыслей, но системность подачи материала очень страдает.

Сейчас я не до конца уверен, что это получится, и DXY сможет развить движение к 95, но шансы на этот расклад я считаю перевешивают обратный ход событий

Ставки сделаны, остается только ждать и соблюдать риск-менеджмент.

Драгметаллы возможен только откат, надо покупать в среднесрок.

Индексы америки и российские аналогично с драгметаллами.

После дополнительного трамповского пакета в $3 трлн хорошо бы был откат в DXY или консолидация в диапазоне со сроком несколько недель. И продолжение ослабления DXY среднесрочно.