Нефть. Что Было Дальше?

Хотел придумать шутку для затравки в стиле одноимённого шоу, но что-то настроился слишком на серьёзный лад, поэтому сами вспомните или найдите какой-нибудь анекдот про нефтяников, а работу с занимательной аналогией и статистикой я возьму на себя.

Как уже писал здесь https://profitgate.ru/posts/11629-neft-vverh-ne-mogut-vniz-ne-hotjat.html, я вижу определённые аналогии в текущем положении нефти с недавним её поведением в июле, и сегодня в копилку этой аналогии добавился ещё один сигнал в подтверждение. Напомню, что в моей трейдерской вселенной нефть отжимает в данный момент уровень 45,17, который является лоем от 13 января 2015 года обвала со 116$, а так же уровнем гэпа текущего обвала.

Рис. 1. 1-D. CFD Brent.

При этом движение пассивно бычье, т.е. нет активного роста, но любая попытка продаж мгновенно откупается.

Так же часто идёт сравнение с боковиками 2016-го и 2017-го годов, поэтому, покопавшись немного, с уверенностью могу сказать, что по поведению это копия боковика 2017-го года, который начался с утановления верхней границы по уровню 57,23 ещё 12.12.16, и закончился пробоем линии поддержки 08.03.17. Итого, 2,5 месяца был жёсткий боковик в диапазоне +- 3$.

Рис. 2. 1-D. CFD Brent. Боковик 2017-го года и выход из него.

Так и что же общего у нас с этим боковиком, раз я до этого сравнивал текущее поведение цены на нефть с её июльским поведением, и визуально текущий боковик и боковик 2017-го года совсем разные? Для этого нужно разобрать структуру самого движения цены.

Рис. 3. 1-D. CFD Brent. Структура боковика 2017-го года.

Рис. 4. 1-D. CFD Brent. Структура боковика 2020-го года.

Структурно оба боковика делятся на 2 этапа: 1. формирование верхних и нижних границ 2. сужение диапазона торгов со снижением внутридневной волатильности. В 2017-ом году первый этап длился с 12.12.16 по 23.01.17, в ходе которого была сформирована верхняя граница по уровню хая дня 12.12.16 по цене 57,23 и линия поддержки через лои дня 08.12.16 и 10.01.17. В текущем году первый этап длился с 08.06.20 по примерно 15.07.20, в ходе которого была сформирована верхняя граница по уровню хая дня 08.06.20 по цене 43,28 и линия поддержки через лои дня 15.06.20 и 25.06.20 (далее скорректировалась через лоу дня 30.07.20).

Более интересным (с задротской точки зрения, для торгов это сущий адЪ) является второй этап, когда боковик сужается ещё сильнее, а внутридневная волатильность снижается до минимумов. В 2017-ом году этот этап проходил с 23.01.17 по 07.03.17. Цена в этот период колебалась в пределах 1,5-2$, а дневной диапазон движения сжимался до 80-90п.

Рис. 5. 1-min. 25.01.17. BRG7. Движение цены внутри дня.

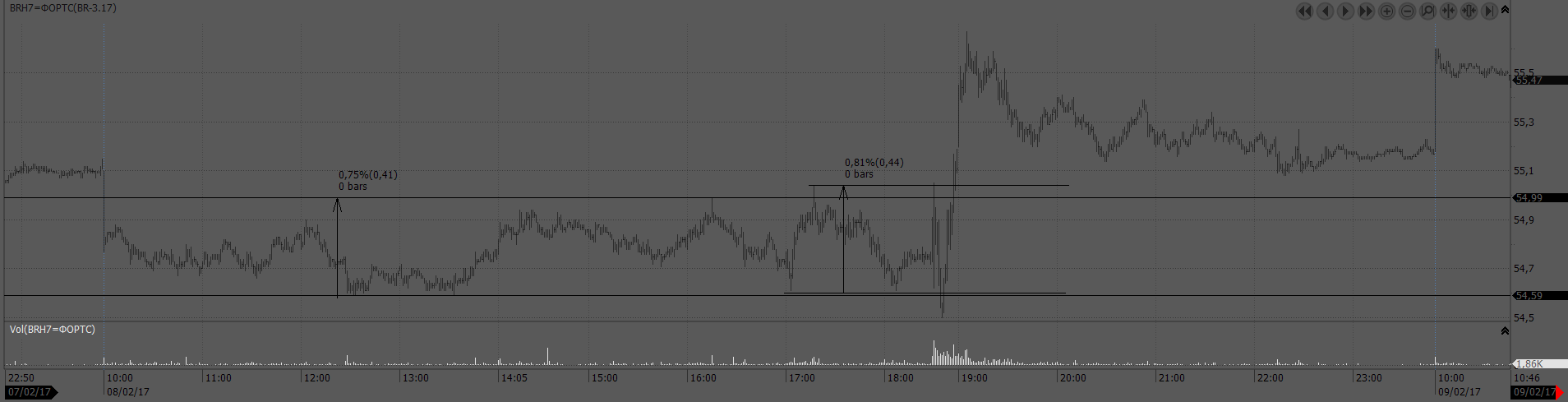

Рис. 6. 1-min. 08.02.17. BRH7. Движение цены внутри дня.

Если заглянуть, изучить, что происходит внутри дня, то заметно, что в большинстве дней этого периода цена до открытия Штатов практически недвижима. Диапазон торгов ограничивается 40-60п., причем иногда (Рис. 5 и Рис. 6) даже с открытием Штатов движения не происходит ещё как минимум 1,5 часа.

Ровно то же самое происходит и сейчас. В этом году второй этап боковика начался примерно 15.07.20. Почему примерно? Потому что похожие дни без движения были и до этого, но после 15.07. их концентрация резко возрасла. Да и, в целом, при текущем движении мне тяжело чётко определить границу этапов.

Рис. 7. 1-min. 16.07.20. BRQ0. Движение цены внутри дня.

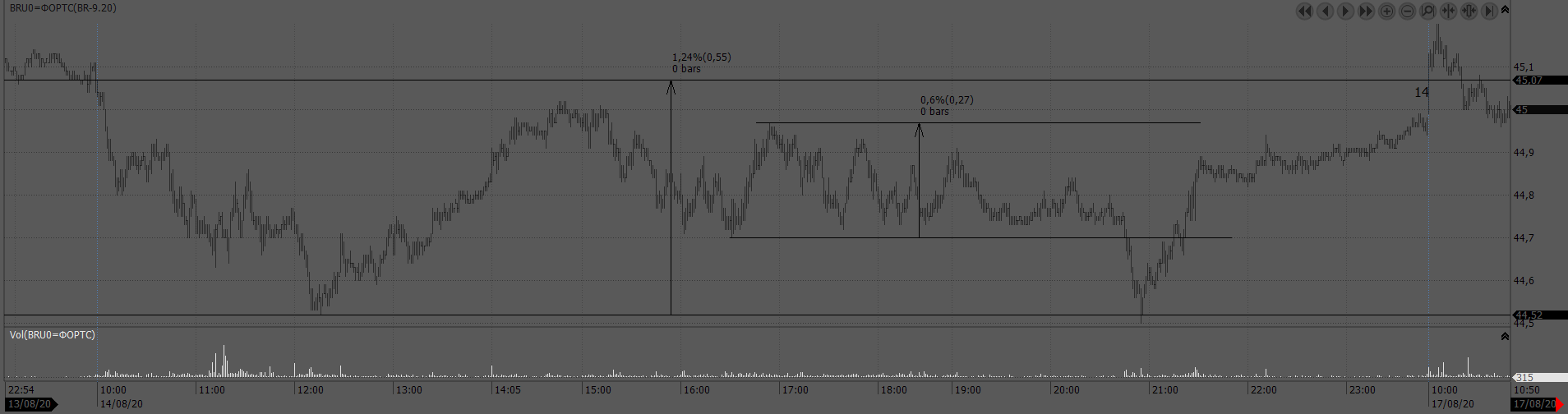

Рис. 8. 1-min. 14.08.20. BRU0. Движение цены внутри дня.

Как видно из Рис. 7 и 8 в этом году подобное поведение цены внутри дня так же повторяется. Особенно ярко выражено в последние 2 недели, почему я как интрадейщик и ушёл на забор до сентября. Когда это закончится и вернётся нормальная волатильность? Алексей не Ванга, я тем более не Ванга. Хотелось бы, чтобы быстрее. Если брать по полной аналогии, то прошлый боковик длился 2,5 месяца, а, значит... со дня на день Но я бы всем интрадейщикам по нефти посоветовал бы как минимум до сентября курить бамбук и набираться физических и моральных сил.

Но я бы всем интрадейщикам по нефти посоветовал бы как минимум до сентября курить бамбук и набираться физических и моральных сил.

Итак, что же общего между текущим боковиком и боковиком 2017-го года я разобрал. А что же различного? И как это всё вяжется с повторением ситуации в июле текущего года? Для этого нужно разобрать, что произошло после боковика 2017-го.

Рис. 9. 1-D. CFD Brent. Развитие ситуации после боковика 2017-го года.

Как видно из Рис. 9., сам потенциал движения был растущим, сдерживающим фактором выступал уровень 57,23, который все 2.5 месяца не могли преодолеть. Вопрос решился через пробой линии поддержки 07.03.17 и затяжную коррекцию в 3 размашистые волны с ретестом уровня 45,17 (да-да, того самого, в который сейчас стучимся снизу), после чего уже развился устойчивый тренд наверх длиною в год.

Формирование текущего боковика началось с установления уровня сопротивления по 43,28, который... продавили наверх. Теперь то же самое пытаемся сделать с 45,17. Именно это и отличает текущий боковик от боковика 2017-го года. Потенциал, хоть и пассивно, но на столько растущий, что от верхних уровеней цена не отлипает и давит, и давит их. Поэтому в данном случае я больше склоняюсь к разрядке не через коррекцию, а через пробойный рост через уровень 45,17. В поддержку этого выступает и моя аналогия с текущим июлем и сегодняшний сигнал.

Рис. 10. 1-D. CFD Brent. Пробой линии поддержки формирующегося боковика при уровне сопротивления 43,28.

Рис. 11. 30-min. CFD Brent. Пробой линии поддержки формирующегося боковика при уровне сопротивления 43,28.

Рис. 12. 1-D. CFD Brent. Пробой линии поддержки формирующегося боковика при уровне сопротивления 45,17.

Рис. 13. 30-min. CFD Brent. Пробой линии поддержки формирующегося боковика при уровне сопротивления 45,17.

Для наглядности привёл скрины дневных и 30-минутных графиков. Из Рис. 10 (11) видно, как цена формирует уровень 43,28 и линию поддержки (1) через лои дня 15 и 25 июня, затем ложно пробивает их и не разворачивается на коррекцию, а формирует новую (2), которую так же ложно пробивает, но так же не уходит на коррекцию, а возвращается к уровню 43,28. Затем 30.07. цена импульсно обновляет локальные лои и возращается в исходную точку, после чего в последующие дни развивается растущее движение. То же самое происходит и вблизи уровня 45,17 (Рис. 12 (13)): линия поддержки, проведённая через лои 7 и 20 августа сначала несколько раз ложно пробивается, после чего цена возвращается в исходный диапазон, а сегодня (20.08.20) уже произошёл более сильный импульсный пробой вниз с переписыванием локальных лоёв и возврат в исходную точку.

Рис. 14. 1-min. 30.07.20. BRQ0. Импульсное обновление локальных лоёв.

Рис. 15. 1-min. 20.08.20. BRU0. Импульсное обновление локальных лоёв.

На Рис. 14 и 15 приведены внутридневные графики дней с импульсным обновлением локальных лоёв. Сегодняшний, если честно, даже не ждал, но раз он случился, то как говорится, найдите 5 отличий.

Что же будет дальше?

Рис. 16. 1-D. CFD Brent. Предположительные варианты развития движения.

Через лои (Рис. 16) 12.06.20 и 30.07.20 проведена нижняя граница потенциального канала. Чтобы он состоялся и по моим выкладкам цена должна уйти в район 50-51$. Там же, в районе 49-53$ следующая остановка по уровням в случае пробоя 45,17. Далее уже оттуда развитие коррекции как минимум до 45,17 (2 вариант), как максимум до 43,28 (1 вариант). В более глубокое развитие коррекции, ниже 43,28 не верю. В развитие коррекции с текущих уровней (3 вариант) так же не верю по описанным выше причинам, хотя он может спокойно и состояться. Кто я такой, чтобы указывать рынку, куда и как двигаться:)

В любом случае, до сентября я в рынок не лезу, а то, может, и дольше, пока не вернётся волатильность.

На истину в последней инстанции не претендую, всего лишь делюсь своими соображениями.

За сим откланяюсь, торгуйте в прибыль. И я тоже:)

Брент жду на 52-55, дальше по ситуации, не знаю только как сделают через кору не большую или сразу. К экспирации (в конце месяца) могут начать движение или уже в след. контракте.

Единственное для роста пока меня смущает сильно DXY, на неделях разворот вверх рисует, но надо посмотреть закрытие недели.

Четко, аргументированно, понятно…

Благодарю.

Последнее время подобное редкость на этом сайте…

__