Состояние денежного рынка США и долларовой ликвидности

Вашему вниманию еженедельный обзор долларовой ликвидности и денежного рынка США.

Данные по денежному рынку на этой неделе вышли полные, поэтому есть возможность углубится в баланс денежного рынка и более внятно определить состояние ликвидности.

Начнем с обзоры баланса ФРС и динамики прямого кредитования ФРС

На неделе баланс ФРС сократился на 20 млрд долларов, красной линией динамика баланса ФРС от недели к неделе, и мы видим, что несмотря на рост баланса, последний остается в боковой динамике.

Синяя линия – это динамика от недели к неделе объемов прямого кредитования депозитарных учреждений у ФРС. Также наблюдаем плоскую динамику.

Что можно сказать: спрос на ликвидность в финансовой системе США сошел на нет, а значит на рынке снова превалирует избыточная ликвидность.

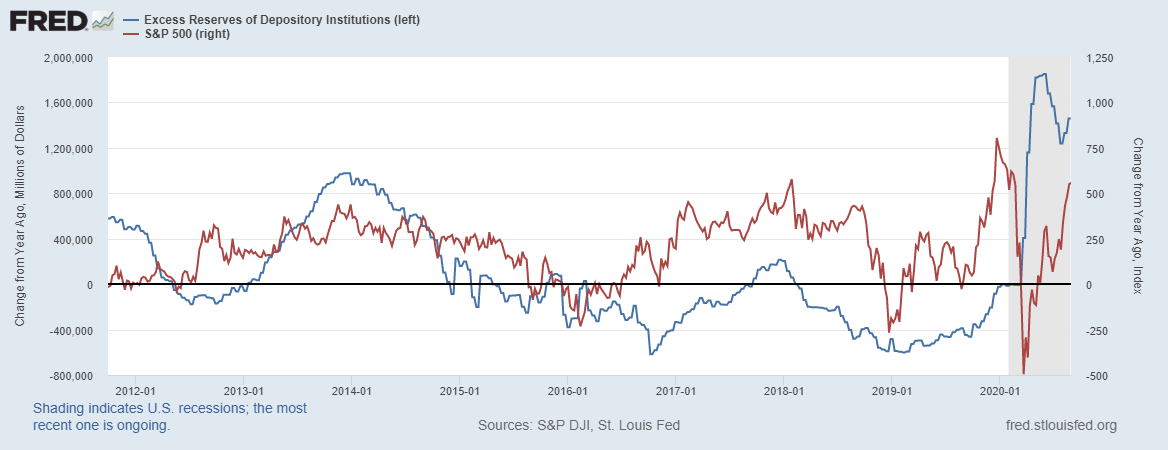

Далее иллюстрация к показателю избыточной ликвидности

За прошлые две недели показатель избыточной ликвидности вырос на 80 млрд долларов, синей линией нанесена динамика показателя от года к году.

Красная линия годовая динамика S&P500.

Статистическая связь просматривается визуально, что подтверждает логическую связь: «с ростом избыточных резервов, фондовый рынок растет, и наоборот».

На сегодня у фондового рынка появилась поддержка в виде роста избыточных резервов, что в свою очередь говорит о профиците денежного рынка США.

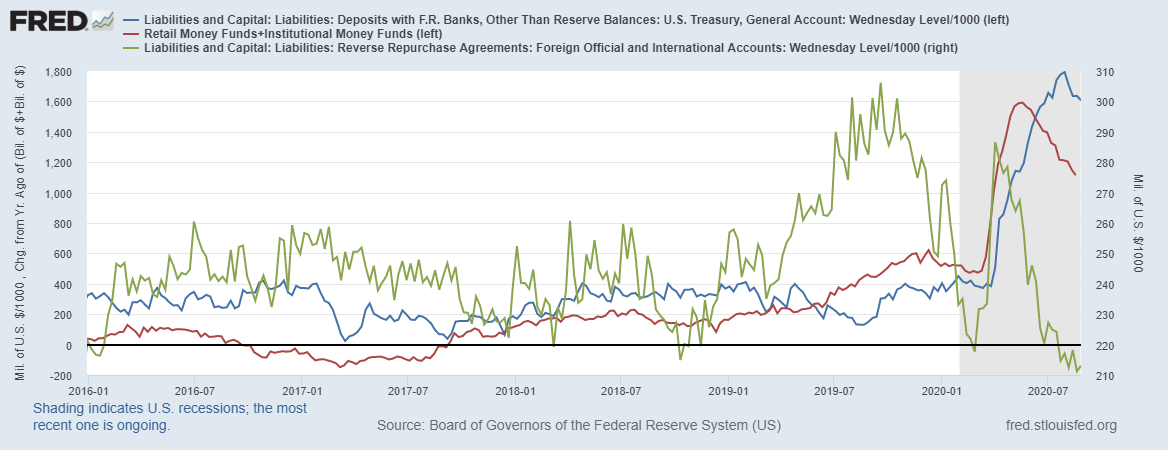

Если предложение денег ФРС держит на одном уровне и не спешит заливать ликвидностью дальше, то откуда берется избыточная ликвидность? Конечно, спрос на деньги сократился, но то, что раньше вытягивало деньги с рынка, теперь отдает их обратно. Далее иллюстрация о спросе на деньги со стороны активных участников финсистемы

Синяя линия – счет Казначейства в ФРБ, т.е. деньги государства. На неделе счет еще просел на 29 млрд долларов, видимо выплачивают пособия, подписанные Трампом, срок которых истекает сегодня.

Красная линия – вложения во взаимные фонды, инвестирующие на денежном рынке. Здесь также прилично отступили от максимума и сокращение вложений продолжается.

Зеленая линия – суточные объему сделок РЕПО для нерезидентов. На неделе показатель чуть подрос, но глобально мы на уровнях 2016 года, что говорит о пониженном спросе на доллары на международном рынке.

Конечно, отток ликвидности из рассматриваемых счетов ведет к росту высоколиквидных денег, а именно денежной базы.

Далее иллюстрация к состоянию и динамике ликвидности денег в финансовой системе США

Денежная масса (М2) на неделе выросла на 47 млрд долларов, при этом рост показателя М2 идет за счет коммерческих депозитов, т.к. деньги выходят из денежных фондов, инвестирующих на денежном рынке – рынок не ждет отрицательные ставки.

А вот денежная база (М0) ввиду роста избыточных резервов выросла за две недели на 80 млрд долларов.

Как результат динамика банковского мультипликатора от недели к неделе. Которая нанесена синей линией, продолжила сокращаться, что при прочих равных оказывает давление на доллар США, который нанесен красной линией, также в недельной динамике.

Но, если приглядеться, то весь рост мультипликатора, который должен был оказать поддержку доллару, был рынком проигнорирован, и уровень мультипликатора значительно выше минимумов начала лета, что указывает на локальную поддержку доллару. Хотя с технической точки зрения, есть сценарии для дальнейшего ослабления доллара.

Обратимся к состоянию ставок в финансовой системе США

Синяя линия – это разница (спред) между эффективной ставкой (рыночная ставка) и ставкой по избыточным резервам (учетная ставка ФРС). Как видим, спред обосновался ниже ноля, что говорит об избыточной ликвидности.

Зеленая линия – это ТЕД-спред и здесь все спокойно, мы это видели по суточным РЕПО для нерезидентов.

Красная линия – спред между ставкой по 10-летним корпоративным облигациям и 10-летним трежерис. Показатель отскочил от минимумов и плавно подрастает. Здесь стоит сказать, что с учетом роста инфляционных ожиданий и риторики ФРС долговой рынок под ударом распродажи.

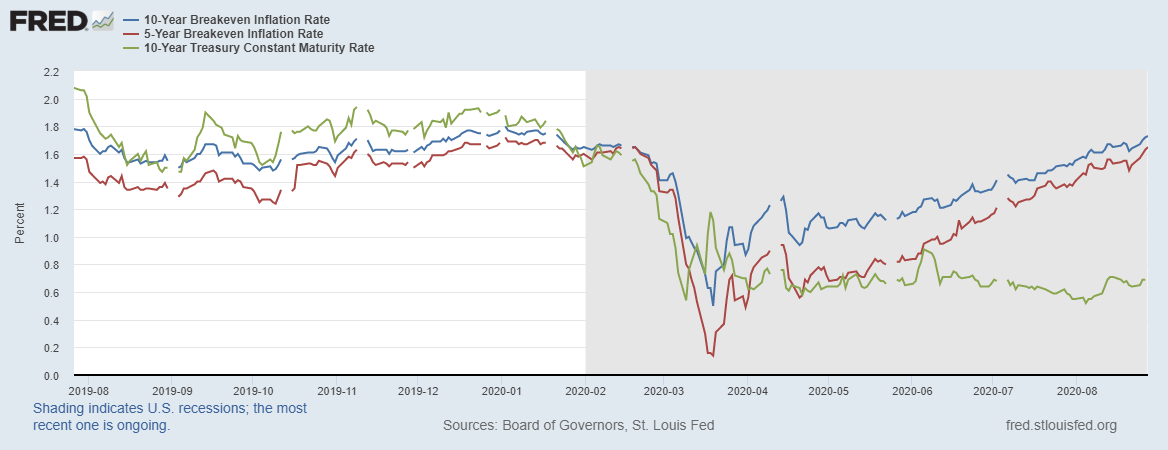

Пара слов об инфляционных ожиданиях

Вчера Пауэлл упомянул в своей речи об этом феномене и сказал, что ФРС будет бороться в моменты низких и высоких инфляционных ожиданий. Давайте посмотрим на реакцию этих самых ожиданий

Синяя линия – инфляционные ожидания сроком на 10 лет;

Красная линия – инфляционные ожидания сроком на 5 лет.

Зелёная линия – доходность 10-летних облигаций (трежерис).

В общем все ожидаемо, инфляционные ожидания рванули дальше вверх, потянув за собой доходность «10-леток». Ожидаемая инфляция все ближе к 2%, но, если верить Пауэллу, а кому, как ему верить – ожидаемая инфляционные может быть гораздо-гораздо выше 2%.

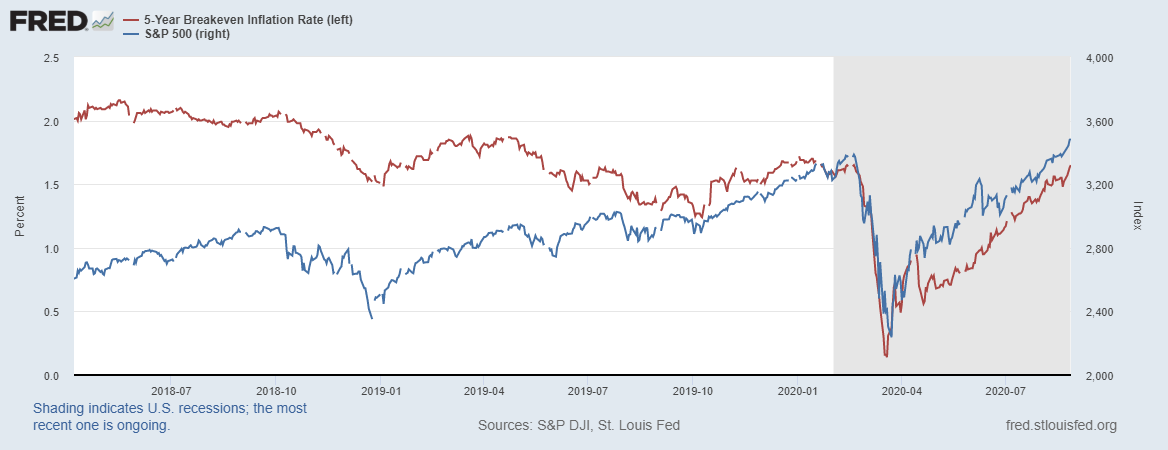

Теперь несколько картинок о том, что такое ожидаемая инфляция

На картинке ожидаемая инфляция и котировки S&P500 (синяя линия)

Далее картинка с обратным показателем инфляционных ожиданий и индекса доллара. Инверсия нанесена для визуального восприятия корреляции

На обеих картинках мы наблюдаем неплохую корреляцию, а это значит, что тренды на финансовых рынках будут продолжаться, конечно, с локальными, но незначительными коррекциями.

ВЫВОД

Стоит признать, что я мог ошибиться с оценкой аппетита к риску, утверждая, что премии за риск и спрос на защитные активы указывают на это. В мое оправдание можно привести важный довод о том, что это мой первый кризис и QE на рынке, а это вносит свои важные коррективы в оценки аппетита к риску.

Главный из которых: «Защитные активы не падают не потому, что спрос на защиту высокий, а потому, что «риск-он» настолько широкий, что синхронно растут абсолютно все активы». Конечно, этому способствует мягкая монетарная и фискальная политика.

В целом, мы видим, смягчение на денежном рынке США и это явно продолжит поддерживать рынок, но локальные сбросы точно будут происходить.

По доллару также появились вопросы, т.к. тренд на снижение может быть продолжен и даже если коррекция будет, то она будет очень локальная и уже видно по технике, что не высокая.

ВЕК ЖИВИ – ВЕК УЧИСЬ!!!

В своем канале Ютуб еженедельно провожу анализ рынков и даю свои прогнозы: http://www.youtube.com/c/ЕвгенийХалепа

Более оперативная информация по финансовым рынкам в моем канале Телеграмм: https://teleg.run/khtrader

Ну а серьезно вообще не понятно, что делать, поздно покупать или рано, но сейчас точно не хочется.

По нефти, опять же, помню даже обсуждали вариант плоской коррекции как основной — так оно по факту и вышло.

Так что все сходится!

По казначейству верно, сейчас эти деньги пошли в экономику, видимо через потребителя.

А прогнозы и предположения имеют свойство сбываться далеко не всегда )

__