Спешить или не спешить? Вот в чем вопрос

Добрый день,

в прошлый четверг произошло знаменательное событие, а именно выступление Пауэлла, где он представил «новую» позицию, позволяющей и инфляции, и безработице расти одновременно, что противоречит кривой Филлипса.

Кривая Филлипса — кривая, иллюстрирующая обратную зависимость между уровнем инфляции и уровнем безработицы.

Т.е. ставка будет низкой долгое время, что, в свою очередь означает, что миролюбие ("голубиная риторика") ФРС, похоже, будет долгим , если не вечным.

Основная причина -избегать любых рыночных потрясений в течение следующих пяти лет, возникающих из опасений, что ФРС может неожиданно ужесточить финансовые условия, если инфляция внезапно станет высокой.

В долгосрочной перспективе это позволит FOMC занять больше времени, чтобы начать движение по повышению ставок, даже если безработица станет низкой, которая, в свою очередь, может способствовать инфляции. В конце концов, отставание последних лет можно компенсировать умеренным перерегулированием. Это возможно расширит занятость среди низкоквалифицированных людей, но, скорее всего, уже после 2022 года. Это резко контрастирует с ошибочной верой ФРС в кривую Филлипса в последние годы, что, в свою очередь, приведет к более спокойной реакции ФРС в долгосрочной перспективе. Однако Пауэлл уже упоминал об этом после июньского заседания FOMC. Так что здесь, в общем, ничего нового не было сказано.

При этом ФРС явно упредила события, получив заранее последние данные по инфляции (PCE) от ФРС Далласа. Инфляция по данным вышедшим в пятницу в США уже сейчас достигла 2%. Учитывая, что ФРС постоянно занижает инфляцию, то реальная инфляция может быть значительно выше.

Т.е. это был бы сигнал начать повышение ставок, согласно предыдущим заявлениям ФРС , если бы она следовала кривой Филлипса.

Но ФРС "переобулся" в воздухе и теперь цифры инфляции, которые могут повлечь изменения в ДКП, могут быть и выше, не говоря уже о более низком/высоком уровне безработицы.

Однако центральные банки сейчас делают то, что должны были делать десять лет назад.

Вторая половина 2010-х годов характеризовалась попытками центральных банков вернуться к «нормальным» или «исходным» процентным ставкам. Они были одержимы идеей отойти от нулевой границы, просто чтобы снова опустить их в будущем.

Они были рабами кривой Филлипса , и лишь немногие из них подчеркивали (или осознавали), что технологии, глобализация, демография, слабый рост продуктивности и ликвидация/ уменьшение роли профсоюзов оказывают понижательное давление на цены.

, и лишь немногие из них подчеркивали (или осознавали), что технологии, глобализация, демография, слабый рост продуктивности и ликвидация/ уменьшение роли профсоюзов оказывают понижательное давление на цены.

Теперь когда мы подошли к 2020-м годам, члены Федрезерва увидели наконец свет в конце туннеля. Они обещают держать ставки на низком уровне, а инфляцию - выше целевого уровня. На прошлой неделе члена ФРС Каплана даже осенила блестящая идея и назвал в качестве оправдания прорыв, связанный с технологией. Одна из причин, о которой уже знали все,  кроме Федрезерва.

кроме Федрезерва.

При этом, похоже, что Китай уже сейчас начал экспортировать инфляцию.

Доходности облигаций начали расти в Азии. Если они продолжат расти, инвесторы в облигации понесут огромные убытки.

Другие данные также сигнализируют о приближении инфляции. К примеру, прогнозный уровень 5/5-летней инфляции сейчас составляет около 2,13%. Данный уровень, который сегодня заставляет задуматься некоторых покупателей 10-летних облигаций по ставке в районе 0,73%.

По словам Пауэлла, ФРС иногда позволит инфляции превысить целевой показатель в 2%, чтобы компенсировать предыдущие недооценки, и позволит безработице опуститься ниже, чем допускали ранее официальные лица.

При этом Пауэлл подчеркнул, что никакой точной формулы не будет, поэтому это будет «гибкая форма таргетирования средней инфляции».

И понятно, откуда дует ветер.

И это после 10 лет (Карл!) неудачной ДКП, которая не смогла спровоцировать повышение заработной платы (т.е. хорошую инфляцию) при одновременном создании гигантского пузыря активов, она приведет к дальнейшему снижению уровня жизни среднего класса, разгоняя инфляцию, даже когда цены на активы стремятся к новым рекордным высотам.

Несмотря на то, что ФРС нравится рассматривать себя как часть решения экономических проблем США, ей следует спросить себя, является ли она частью этих проблем. А если посмотреть на возрастной состав членов Федрезерва, то некоторые задаются вопросом, а не похож ли он на поздний состав Политбюро СССР, когда все хором кричали "одобрямс", независимо от вопроса обсуждения.

А если посмотреть на возрастной состав членов Федрезерва, то некоторые задаются вопросом, а не похож ли он на поздний состав Политбюро СССР, когда все хором кричали "одобрямс", независимо от вопроса обсуждения.

Дело дошло уже до глумления над чувствами участников рынков, принижая их уровень интеллекта. Член ФОМС Местер заявила, что понимает озабоченность по поводу того, что ликвидность ФРС способствует росту акций, но не считает, что ФРС способствует надуванию пузыря активов.

Что касается собственно рынков на будущую неделю, то пока ничего нового, кроме того , что очень рискованная торговля продолжается.

Разгулялись так, что на прошлой неделе объем торговли спекулятивными опционами составил 12% от объема NYSE.(Карл!!!!)

Интересно, как закончится игра в музыкальный стул или даже в русскую рулетку.

Причем музыка может прекратиться в любой момент...

Всем успешной недели!

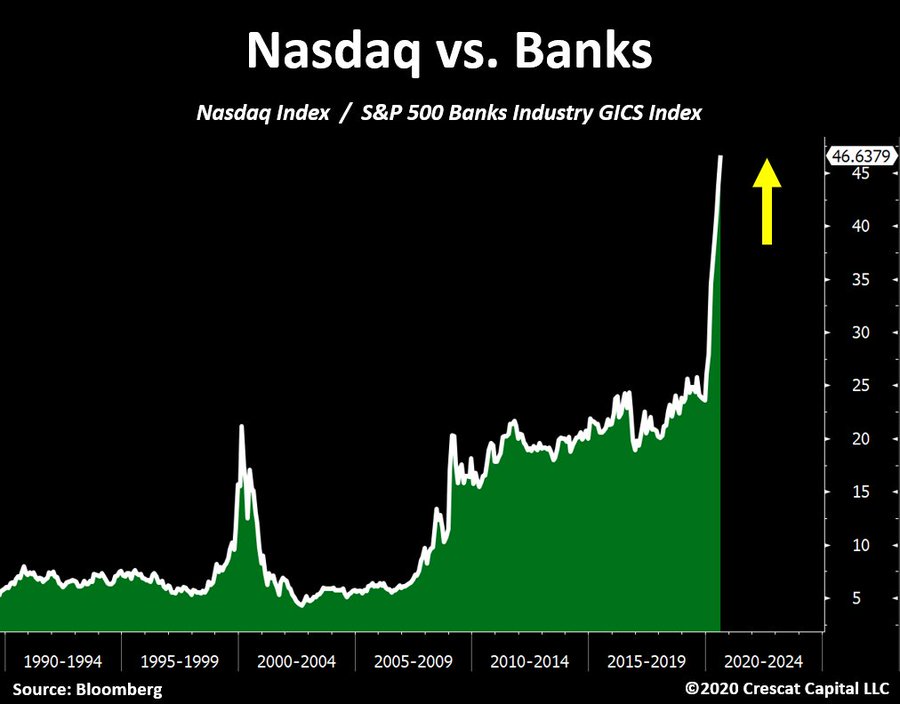

P.S. Nasdaq vs.Banks

конечно, можно. Правда, я уже отвечала на этот вопрос.

У меня есть свой «индикатор полезности» статьи, который вычисляет отношение просмотров к лайкам. В зависимости от этого, статья сохраняется или нет. К сожалению, у последних статей выросло число посетителей (без лайков) даже после истечения «срока актуальности». Все просто.)

Уоррен Баффет: цитата из письма акционерам, незадолго до краха пузыря доткомов: 2000 год

«Они знают, что чрезмерное затягивание празднования — то есть продолжение спекуляций в компаниях, имеющих гигантскую переоцененность по сравнению с деньгами, которые они могут получить в будущем, — в конечном итоге приведёт к появлению «тыкв и мышей». Но они, тем не менее, не хотят пропускать ни единой минуты этой адской вечеринки. Таким образом, легкомысленные участники планируют покинуть её за секунды до полуночи. Но есть одна проблема: они танцуют в комнате, где у часов нет стрелок».

Richard H Clarida: The Federal Reserve's new monetary policy framework — a robust evolution

www.bis.org/review/r200831b.htm