Насколько тяжелое положение у Аэрофлота?

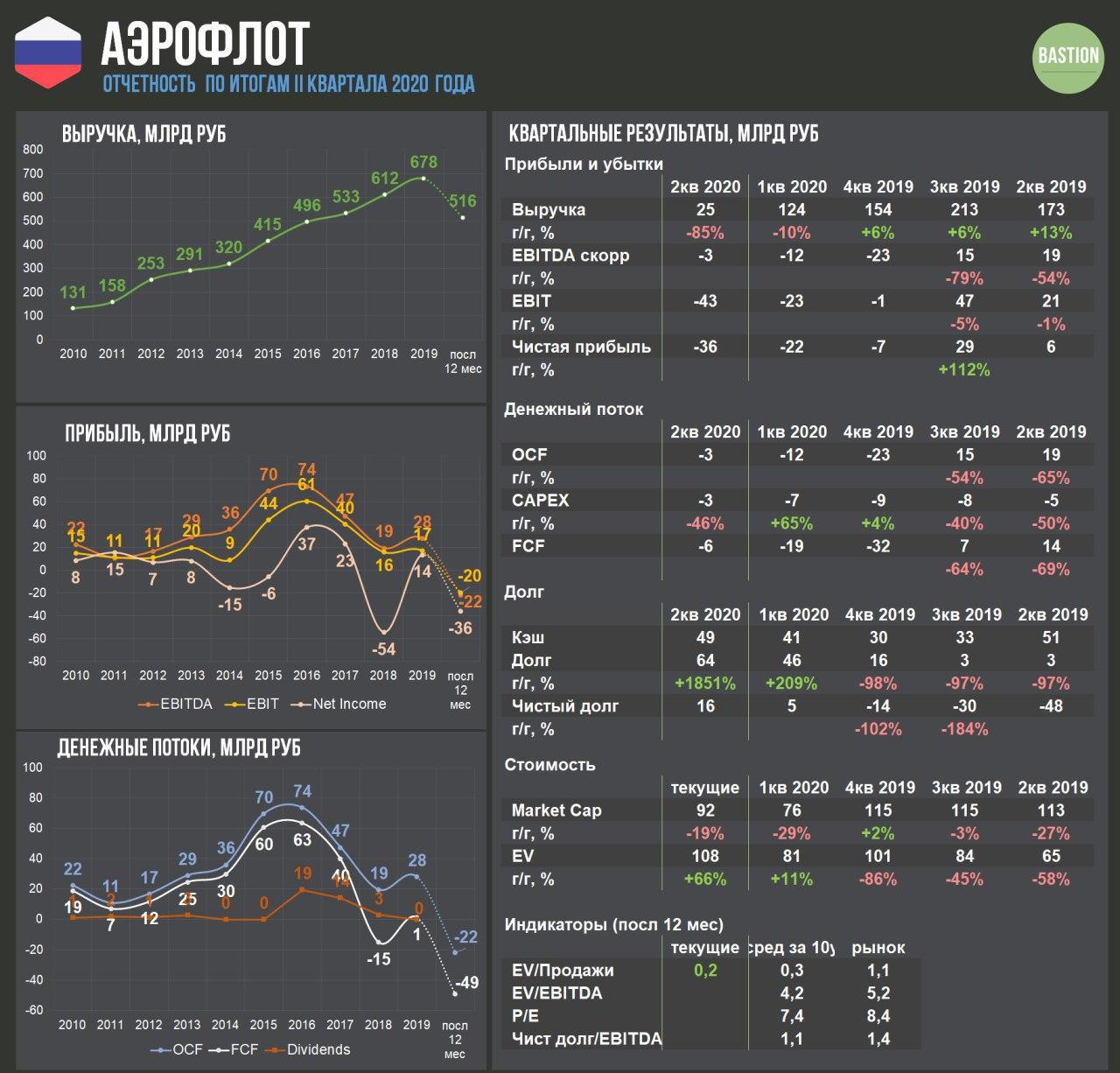

▪️Убыток авиакомпании во II квартале 2020 года составил ₽36 млрд. По сравнению с предыдущим кварталом он увеличился в 1,5 раза. В сумме за полугодие убыток превысил ₽58 млрд. Основная причина плохих результатов - приостановка полетов из-за пандемии. Выручка Аэрофлота во II квартале снизилась на 85% год к году.

EBITDA, операционная прибыль и чистая прибыль Аэрофлота сильно искажены бухгалтерскими стандартами учета аренды. Поэтому для анализа важно рассматривать реальные денежные потоки.

▪️Свободный денежный поток за I полугодие оказался в 2 раза меньше убытка. Компания "сожгла" около ₽25 млрд кэша с учетом платежей по лизингу и аренде. Показатель оказался лучше изначальных ожиданий. Во-первых, компании удалось почти в 3 раза сократить операционные расходы. В-вторых, были получены государственные субсидии на ₽7,9 млрд. В-третьих, были сокращены платежи по аренде самолетов.

▪️ За полугодие расходы на аренду снизились с ₽61 до ₽34 млрд. Из отчетности:

"Группа приостановила платежи в сторону лизингодателей и инициировала переговоры об отсрочке арендных платежей. Группой были подписаны дополнительные соглашения, предусматривающие отсутствие штрафных санкций и предоставление отсрочки по лизинговым платежам по большей части договоров."

▪️Для того, чтобы покрыть расходы, Аэрофлоту пришлось увеличить долг. Кредиты и займы за полгода выросли с ₽15 до ₽64 млрд. Значительная часть денег пока хранится в виде кэша на балансе, который достиг ₽49 млрд. Это средства под будущий дефицит операционных доходов.

▪️Ранее СД Аэрофлота одобрил допэмиссию до 1,7 млрд обыкновенных акций. При текущей цене акции сумма привлечения может достичь ₽137 млрд. Для чего Аэрофлоту такая огромная допэмиссия пока непонятно. Вероятно, что итоговая величина будет меньше.

Нужно учитывать, что компания может сократить сумму допэмиссии как за счет уменьшения количества выпускаемых акций, так и за счет проведения допэмиссии по цене ниже рыночной. Второй вариант будет крайне негативным для инвесторов.

▪️Стратегия наблюдения. Аэрофлот понес большие потери в 2020 году. Хотя они оказались меньше ожиданий, удивляет сдержанная реакция рынка на проблемы компании. Стоимость Аэрофлота с учетом долга (Enterprise Value) с начала года снизилась всего на 7%, что выглядит скромным падением на фоне масштаба кризиса в отрасли.

Учитывая небольшое падение стоимости компании, неопределенность с параметрами допэмиссии и сроками полноценного восстановления полетов, акции Аэрофлота остаются вне активного портфеля.