Ставка на рефляцию нравится. Важен тайминг

Top of mind

Рад, что вчера использовал рост рынка для хеджа/продажи. На этой неделе американский рынок подтянулся наверх, и мы за ним, но думаю с 1 октября коррекция в США продолжится.

Важное наблюдение на сегодня — это картинка в золотодобыче и майнерах — приведу графики золота, Полюса и Полиметалла:

Учитывая, что законодатели в США начали активно сближать позиции, и выплаты по безработице населению уже явно поджимают по срокам, думаю, в ближайшие 1–2 мес. будут одобрены новые выплаты, что выведет драгметаллы из коррекции.

Ещё одно наблюдение — конец мистификации с USD: в валюте случился крупный шорт-сквиз, который дотолкал USD выше 78 руб. на новостях про Нагорный Карабах. Это выглядело аномально на стабильной нефти и коррекции DXY в мире.

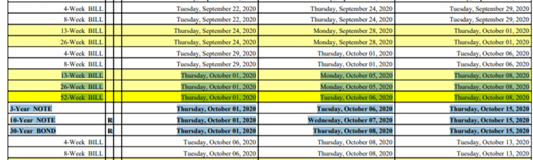

… но если посмотреть вперед, то не факт, что нефть своим снижением не толкнет рубль снова ниже… а DXY не нарисует двойную вершину за счет изъятия ликвидности на неделе 5–8 октября…

Сырье и валюта

На рынке нефти и металлов все пока без больших изменений. Даже акции в некоторой корреляции с ними и все следят за одним фактором — инфляционными ожиданиями. Посмотрите, как акции США коррелируют с breakeven inflation:

Сырье, конечно же, тоже ходит в этом тренде, и поэтому глобально оно ждет что будет происходить с индексом доллара (DXY), но с локальными отличиями:

- в нефти есть слабость, т.к. она самая уязвимая к COVID

- золото, вероятно, в ответ на новые госрасходы в США начнет расти первым, за ним серебро

- газ сезонно сильный и может обновить вершины, т.к. многие источники указывают на грядущую холодную зиму

- металлы держатся на фискальном/кредитном импульсе Китая, и тоже как будто ждут приглашения к гонке

Иными словами, я думаю что бюджетных стимулов и вакцин должно с ноября-декабря хватить, чтобы двинуть рынки сырья и рисковых активов вверх, а октябрь ещё может показать нам коррекцию — на графиках сырья мы увидим, как нарисуются разворотные паттерны.

Рынок акций РФ

В российских акциях я нахожусь в режиме хеджа, но, думаю, в течение месяца нас может ожидать благоприятный момент для приобретений.

В случае мощной эпидемии COVID покупка циклических бумаг может оказаться ошибкой, ведь именно сырье и банки мощнее всего страдают в этой ситуации (наряду со стрит ритейлом), но на мой взгляд выгоды перевешивают риски (вакцины + гос. расходы + вероятный президент-демократ vs риск просадки).

- В этой логике выгодно собирать компании пострадавших секторов — нефтедобыча, газ, золотодобыча, цветмет (ГМК, РУСАЛ)

- Альтернативная, более защитная стратегия — сохранение в портфеле экспортеров, кто выиграл от сильного USD/RUB (Сургутнефтегаз, Фосагро, Транснефть) и интернет-компаний (MAIL, HH), а также компаний, где есть недооценка или корп. история — М.Видео или Лента, Система (претендент на короля вакцин и бенефициара роста OZON и Эталон). В эту же логику ложится спекуляция на IPO Совкомфлота

Такие сектора, как металлурги, food-ритейл, телеком, агро на мой взгляд выглядят “ни то, ни се”. Потенциал роста в них ограничен 10–15%, уже частично реализован, и если на наш рынок пойдут деньги в ноябре, они проиграют индексу (хотя и им достанется кусочек позитива).

Облигации РФ

Рынок облигаций продолжает оставаться под давлением, и нам остается смотреть на корпоративные бумаги.

Например, сегодня смотрим на бонды ПИК на 2.5 года с размещения — эмитент выглядит надежным, доходность под такую дюрацию — привлекательной.

Удачи в торгах!