Тактика на ближайший месяц - вакцины, выборы, рост?

Top of mind

Рынок США торгуется в оптимистическом ключе — Трамп перед выборами не отказывается торговаться за господдержку и вчера уже повысил свой proposal до 1.8 трлн, и рынок под это растет. Есть ещё пара деталей, мы их отмечали в LIVE ($1200 дойдут до американцев за 19 дней, так что их срочно нужно одобрить если хочется повлиять на электорат).

S&P500 при этом рисует что-то, что может стать двойной вершиной. Писал об этом ранее, но, признаюсь, не был таким оптимистом до последней недели:

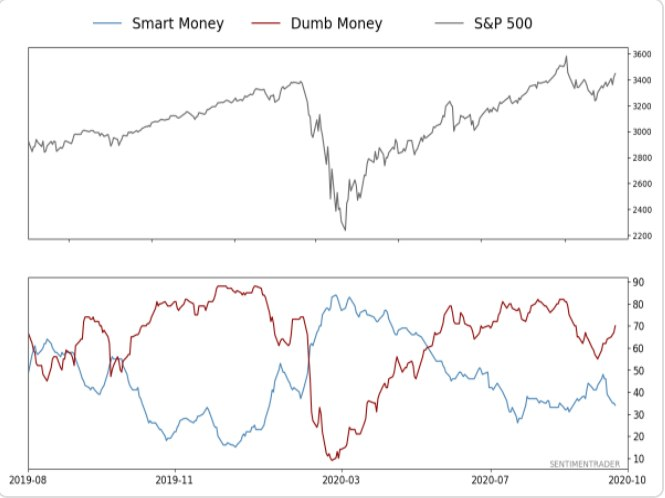

При этом важно, что институционалы сейчас не покупают этот рост, из чего я делаю вывод, что в районе конца октября или сразу после выборов вероятна приличная коррекция:

В целом же рынки сейчас больше всего настроены на победу демократов и щедрые вливания США в экономику, борьбу за экологию и на этом фоне рост цен на нефть… но COVID может не оказаться мягким, так что перед ростом на появлении вакцин и госрасходах коррекция нужна

Сырье и валюта

На сырьевых рынках и в связанных с ними активах играется рост:

- Boeing и Exxon Mobil иллюстрируют рост на ожидании массовой вакцинации, что позволит нарастить полеты с 1кв 2021

- Рынок Саудовской Аравии побил рекорд

- Рост JPMorgan, BAC и иже с ними — иллюстрация ожиданий роста % ставок и рефляции (восстановления инфляции к 2% и выше)

- рынок Китая может выйти из 4-летней консолидации

- на рынке РФ компании без политического риска (Новатэк, ГМК, ЛУКОЙЛ, Полюс) пошли в рост в рамках мирового тренда, но с отставанием

Подросла и нефть, но ее косит то, что пропадает эффект ураганов (правда, 90% установок в Мексиканском заливе выключены), а кол-во буровых в США выросло сразу до 193 установок…

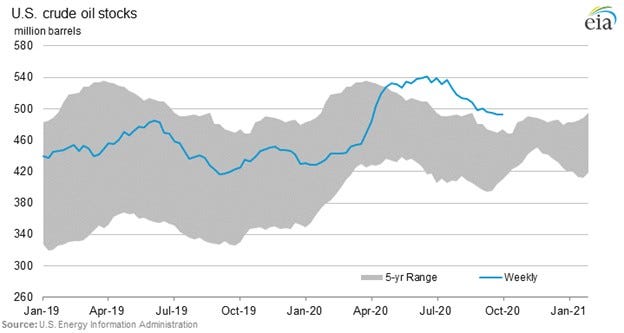

Тем не менее, запасы в США возвращаются в норму капля за каплей. В Правда, в Азии запасы на max уровнях, их тоже нужно переваривать.

Думаю, что с появлением вакцин будут больше летать самолеты, что привнесет на рынок новый виток роста, так что покупать акции нефтяных компаний под это вполне уместно… но никто не знает какой глубины может быть просадка после выборов в США — там рисуется риск снижения всех рисковых активов…

На рынке золота и серебра вижу 2 соображения:

- инвесторы относятся к рискам инфляции серьезно, и растет длинная доходность в США, что негативно для золота и балансирует эффект роста инфляционных ожиданий на цену

- в серебре же ESG тренд и восстановление промышленного спроса = благо, т.к. около 18% спроса на серебро — это солнечные электростанции. Привет дедушке Байдену:)

В итоге, я не жду больших прорывов от золота, но готов поставить на рост серебра (от $23.5 наращиваю длинную позицию). Gold/silver ratio и акции банков показывают нам, что на рефляции при стабильном золоте серебро может доехать до $30:

По доллару к рублю, аналогично, фундаментально обоснована коррекция, которая ограничит потенциал роста СУРГУТ АП (для которого важен курс доллара на 31.12). И лишь Байденовские санкции — это известный нам черный лебедь.

Сейчас на графике доллара-рубля рисуется клинышек, и интересно что как раз на его завершение 20–21 октября выпадают аукционы минфина США. Учитывая риски поствыборной коррекции в США, логично предположить, что уход рубля на 81.8 и рисование 2-ой вершины на большом графике не стоит исключать… в целом же я не ставлю на этом рынке.

Рынок акций РФ

Итак, как мы видим:

- мировой рынок сделал рывок на акциях традиционных отраслей в ущерб “техам”, т.к. и деньги от правительств и вакцины будут раньше или позже. Сырье растет, растут авиа и другие пострадавшие компании

- большие деньги уже все купили и не участвуют в текущем отскоке, так что логично ждать его обнуления (т.е. возврата S&P к 3200 снова, после того как под выборы он, похоже, постучится в 3600)

- рынок РФ испытывает проблемы с деньгами из-за IPO и оттока капитала ($500 млн. за несколько недель), так что будет в предвыборном ралли участвовать как одноногий калека…

- деньги американских инвесторов начнут возвращаться в РФ когда будет понятно кто президент и что он думает об РФ, т.е. ноябрь-декабрь

- большой мувер для нашего рынка — вакцины

В этом контексте на мой взгляд тактически выгоднее держать защитные акции с минимальными политическими рисками — Систему, MAIL, дивфишки (Русгидро недавно хорошо заплатило), золото, агро, газ (Новатэк, но не Газпром), Совкомфлот, Транснефть АП, ГМК Норникель. А нефтянку скупать под вакцины.

Обычно наш рынок растет сверху вниз, т.е. сначала получают кэш тяжеловесы, поэтому я думаю наращивать их вес постепенно, продавая защитные истории.

Теперь о том, что может создавать экшен:

- Система. Очевидно, что владелец “русского Амазона” и производителя вакцин — это хайп хайпов. Жду, что переоценится к 30 руб., может и выше

- MAIL.RU. Тут тоже все ясно — сегодня вышла новость о том. что они могут вывести на IPO свое подразделение по играм за $2.5–3 млрд., плюс в ноябре если все пройдет по плану их включат в MSCI, что с середины по конец месяца создаст приток денег

- Аэрофлот. Несмотря на то, что компания мне не нравится в долгосрок (нельзя покупать компании с госконтролем надолго, т.к. за 2–3 года риск получить какую-нибудь соцнагрузку почти всегда реализуется), есть тема — с появлением вакцин людям больше разрешат летать, и при этом чем больше будут болеть, то чтобы избежать локдаунов “тем больше будут колоть вакцин”

- Где же брать Аэрофлот? Учитывая что спрос на Аэрофлот был, но гос. фонды вмешались чтобы SPO прошло по 60руб., а не ниже, значит весомый кусок заявок прошел по цене ниже 60, и этот хвост организаторы попросту отсекли. Но т.к. на рынке не стоит ФНБ и не держит планку в 60 рублей, то вероятно что цена сползет до уровня заявок рыночных участников, который может оказаться на 45–55 рублях, откуда акция может поехать на 60 руб. и даже 70 к концу 1 кв 2021 года

Рынок облигаций

На прошлой неделе на вторичном рынке ОФЗ продолжилось падение доходностей. По итогам недели доходность 10 летнего бенчмарка ОФЗ 26228 снизилась на 21 б.п. до 5,97%.

Доходность уменьшилась вдоль всей кривой ОФЗ, в среднем на7–20 б.п, наибольшее снижение пришлось на средний участок кривой, на бумаги с погашением через 6–11 лет. Сегодня тенденция сохраняется.

Факторы роста цен ОФЗ на вторичном рынке: рост цен на нефть (+8,4% за неделю), укрепление рубля и рекордные покупки ОФЗ-ПК (315,7 млрд. руб) и успешное размещение ОФЗ-ПД на аукционе 7.10.

На первичном рынке корпоративного долга также сохраняется активность. Прошел бук-билдинг КИВИ-финанс. Финальный купон составил 8.40%, доходность 8,67%. Техническое размещение состоится завтра. Кредитные спреды по корпоратам на вторичном рынке продолжают сужаться, люди ищут более высокую доходность, чем у депозитов, при приемлимых кредитных рисках.

Удачи в торгах!