Готовимся к волатильности, но помним про перспективу

Top of mind

Главная тема на краткосрок — как подготовить портфель к выборам. Если не ударяться в то, какое воздействие окажут они на акции по секторам (базово, если не знаешь кто победит, то на что ставить — угадайка и общий фундаментал не подведет).

Но если по изучать реакцию на выборы, то:

- очень вероятно, что вырастет волатильность = н неделю-месяц снизятся вложения в рисковые инструменты и вырастут в treasuries

- затем в зависимости от исхода выборов логично ожидать сильной или несильно рефляции (рост инфляционных ожиданий и длинных % ставок за счет роста размещений и снижения спроса на гособлигации США как safe heaven)

Таким образом, до выборов treasuries (и может быть золото, но я не до конца в этом уверен) могут быть чуть больше в цене, а акции США снизятся.

В целом выборы — это всплеск волатильности в рамках более крупного тренда на рост и вылечивание вируса и появление 5–9 вакцин до марта очень вероятно. Отсюда главное, что нам нужно помнить — что будет трясти, но в конечном счете рынок смотрит вверх. Чего рынок боится — что политики не дадут денег или вакцина не поможет… Но лучше уж тогда на мой взгляд сыграть на ожидании эффекта вакцин и фиксироваться на факте, чем проверять сработает или нет:) Так что в позициях имеет смысл оставаться, но продумать защиту.

Главный риск для РФ - это санкции от администрации Байдена, если она будет, и ответ мы увидим только после 3 ноября. Нюанс:

- республиканцы в основном голосуют очно, а демократы многие решили голосовать по почте

- поэтому 3 ноября не будет итогов выборов и почтовые результаты будут подсчитывать ещё несколько дней, а внутри почтовой части демократов намного больше чем республиканцев

Все больше видно, что эпидемия COVID зимой будет сильной. Это аргумент в пользу того, что власти начнут ускорять вакцины и массово вакцинировать всех и каждого. Я считаю логичным, что мир будет приспосабливаться даже ценой невыясненных побочных эффектов, и кто хочет может запираться, а всем остальным будут “вкалывать”. Это альтернатива локдаунам.

Сырье и валюта

На рынке сырья, как я и говорил, логично не гадать к чему приведут выборы и главный трейд — рефляционный.

В этой связи есть 2 идеи, которые мне сейчас нравятся:

- между золотом и серебром выбрать серебро, т.к. в нем доля промышленного спроса выше, а золото вряд ли сможет вырасти, т.к. вместе с инфляционными ожиданиями на госрасходах будут расти и доходности

- золото торгуется справедливо:

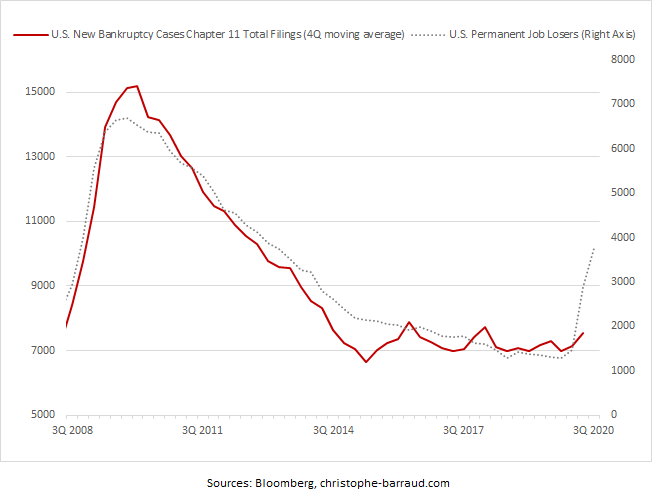

- но сейчас есть риски дефляционных событий в 4кв, что играет не в пользу золота. Банкротства = не инфляция:

- мне нравится идея купить мартовскую нефть 2021 года(BRH1), она торгуется по $43, и с появлением вакцин и большим кол-вом полётов рынок вероятно пересмотрит свои взгляды. Покупка ниже $43 может нести 10–20% доходности за полгода, и в отличие от нефтяных акций РФ она не будет зависеть от санкций

Рынок акций РФ

На российском рынке завтра важный момент: будут объявлены санкции от ЕС, там ожидается 9 персоналий. Если это будут просто люди, то наш рынок может слегка порадоваться, что легко отделался, и тут будет возможность на росте открыть шорт и хеджить позиции перед выборной волатильностью.

После выборов так или иначе мир будет выруливать в рост, но если страшно, то можно поставить на китайские или немецкие акции:

- FXDE ETF это во многом промышленность (в том числе электромобили, в конце концов) и exposure на экспорт в Китай. Можно что-то поставить на ETF FXCN, правда там много интернета и финансов

- Суть такой ставки — поставить на рост акций циклических секторов в твердой валюте, чтобы если санкции к РФ будут жесткими, не пропустить рост акций в мире и заработать на падении рубля. Юань и евро в таком сценарии вырастут к рублю, разумеется

Смотрите, какие интересности поступают по акциям:

- ГАЗПРОМ готов резать расходы и CAPEX лишь бы платить дивиденд (заявление финдира)

- Сургут АП скорректировался вслед за долларом — точка входа для тех кто пропустил первый рост с прицелом в 43–46Р

- Аэрофлот — как я и говорил, часть эмиссии выкупил ВТБ. Это в целом не такой уж плохой знак, т.к. банк продаст эти акции в частные руки или в рынок позже, а деньги пошли в компанию. Так что я наметил себе лесенку уровней для покупок Аэрофлота, чтобы собрать спекулятивную позицию. Инвестором стать боюсь, но в ускорение полетов верю

Рынок облигаций

В понедельник ОФЗ на вторичном рынке торговались на достигнутых ранее уровнях. Сегодня продолжается торговля в боковике. ЦБ увеличил лимит месячного РЕПО до 1 трлн. руб, а годового — до 400 млрд. руб.

Вчера банки привлекли 600 млрд. руб на месяц по ставке 4,35% и 20 млрд.руб на год по ставке 4,5%. Банки получили ликвидность, которая поддержит спрос на ОФЗ и поможет Минфину выполнить квартальный план по заимствованиям на 2 трлн., без высоких премий к доходности.

На первичном рынке субфедерального и корпоративного долга продолжается активность. Сегодня book-building Новосибирской области, размещение 15 октября.

- ориентир по ставке купона — не выше 5,96%.

- ориентир по эффективной доходности — не выше 6,1%.

Также сегодня техническое размещение КИВИ-финанс

Удачи на рынках!