В пользу циклических секторов

Top of mind

Второй день подряд мы наблюдаем на рынке покупки в циклических секторах и продажи в защитных. Растут Сбербанк, ВТБ (циклические активы, ставка на российскую экономику в целом), нефтегазовые фишки (самые циклические активы), сталевары и металлурги (Норникель). При этом распродают золотодобычу, ритейл и телекомы.

Динамика секторов выглядит как переключение инвесторов в режим циклических активов. Это происходит, когда на горизонте ожидается рост экономики. По опережающим макроэкономическим индикаторам мы еще в сентябрьском ежемесячном обзоре говорили о том, что в США есть все признаки будущего роста экономики. Очевидно, это начинает закладываться в цену.

Второй интересный момент – мы писали о том, что по статистике рынок падает примерно за 1 и за 3 месяца до выборов, на которых побеждает оппозиционная партия, и растёт перед теми, на которых побеждает правящая партия. Получается, что сейчас американский рынок запрайсил победу Трампа, и по той же статистике, если победу и правда одерживает Трамп, нас ждет рост в течение следующих трех месяцев после выборов.

Пакет стимулов

Дедлайн истек, но Пелоси проигнорировала свои слова о нем, заявив, что надеется на согласование пакета поддержки до конца недели. Ключевым вопросом остается размер пакета, и вариант республиканцев может разочаровать рынки.

Выборы

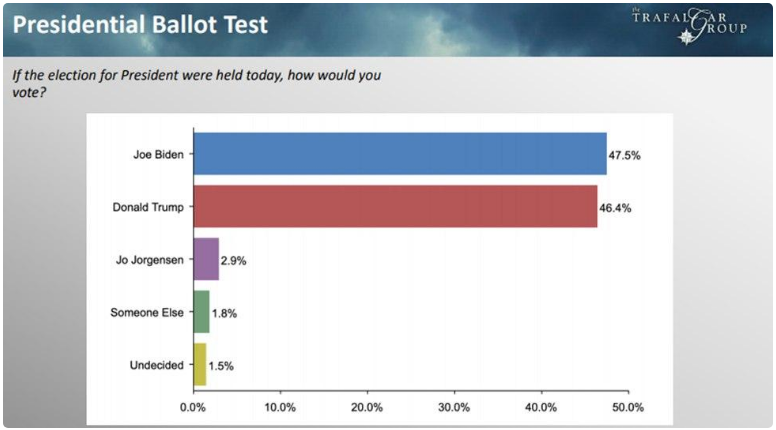

Если посмотреть на опросы от Trafalgar Group, которые верно прогнозировали победу Трампа по спорным штатам в 2016 году, то мы видим, что разрыв между кандидатами в спорных штатах на сегодня минимальный:

Опросы в Пенсильвании

Brexit – no deal

Moody’s предупреждает, что для производителей авто Brexit без сделки будет хуже, чем коронавирус. Переговоры Британии и Евросоюза продолжаются. Brexit без сделки ударит по бизнесам обеих сторон, в ситуации, когда они и так ослаблены коронавирусом и находятся под угрозой нарастающей второй волны. В данном случае сторонам не стоит спешить и разрывать отношения «любой ценой», вопреки угрозам Бориса Джонсона. Это мы и наблюдаем: дедлайн прошлых четверга-пятницы давно прошел, но переговоры продолжаются.

Рынок акций РФ

Наша нефтянка начала расти, и продолжение тренда во многом зависит от выборов в США. Если победу одержит Байден, эксперты ожидают ослабление иранских санкций, и, как следствие, рост предложения на рынке нефти, что окажет давление на наш рынок. С другой же стороны, если побеждает Трамп, то этот риск уходит, что с большей вероятностью приведет к ралли на нашем рынке.

Рынок облигаций РФ

Во вторник оборот торгов ОФЗ вырос до 20 млрд руб. по сравнению с понедельником. Госбумаги торговались в боковом диапазоне. Лучший результат показал ОФЗ-26233 (YTM 6,32%), доходность которого снизилась на 2 б.п.

Сегодня на аукционе Минфин предложит три выпуска облигаций:

• 8-летние ОФЗ-ПК 29015 с переменным купоном на 350 млрд руб.;

• 5-летние ОФЗ-ПД 26234 с постоянным купоном на 280 млрд руб.;

• инфляционные 10-летние ОФЗ-ИН 52003 на 15,1 млрд руб.

Вероятно, доходности бумаг на вторичном рынке пойдут вверх, так как на сегодняшнем аукционе регулятор снова может предложить бумаги с высокой премией по доходности и дисконтом по цене, рассчитывая на высокий спрос.

Сбор заявок на первичном рынке корпоративного долга сегодня не запланирован.