Турбулентность на рынке нефти, риск профицита

Баланс нефти на текущий момент все слабее и слабее. Это отражается в «минорном» снижении котировок на Brent.

Что с предложением: страны ОПЕК+, кроме Ливии и «нарушителей сделки», стараются следовать своим квотам. Страны вне картеля постепенно наращивают добычу: Китай, Канада и др. В итоге на рынке появляются дополнительные баррели и их объем только увеличится.

Что со спросом: рост заболеваний во всем мире, введение ограничений, высокая заполненность нефтехранилищ, падение активности в Китае – все это говорит о замедлении роста спроса.

В сумме – растет предложение, спрос замедляется – недавний дефицит уходит. Есть риск возникновения профицита. Мы считаем, что нефть сейчас входит в «зону турбулентности», и в негативном сценарии цена на «черное золото» может уйти на 30$/баррель. Ниже разбираем этот тезис.

Ливия набирает обороты быстрее прогнозов

Ливия после практически нулевого уровня добычи летом этого года перешла к агрессивному росту.

Прогнозы Goldman Sachs по восстановлению ливийской нефтяной отрасли оказались слишком консервативными.

По ряду источников со ссылкой на ливийских представителей страна на данный момент добывает ~0,5 млн барр./сутки. В абсолютных значениях показатель может достичь 800 тыс. барр./сутки в ближайшие недели. Это говорит о том, что при стабильном внутриполитическом климате к декабрю ливийские месторождения могут вернуть докризисные 1,2 млн барр./сутки добычи. По соглашению стран ОПЕК+ допустимым уровнем ливийской добычи является ~950 тыс. барр./сутки. Однако страна не участвовала в добыче больше полугода. Поэтому увеличение объемов не должно быть расценено как саботаж апрельской сделки.

Ливия может дать 300-700 тыс. барр./сутки доп. объемов нефти.

Канада также наращивает добычу

Страна включилась в процесс сокращения добычи вместе со всем миром после апрельского решения ОПЕК+. Однако на данный момент планирует наращивать добычу в своей нефтеносной провинции Альберта.

На пике пандемии Канада сократила добычу на 972 тыс. барр./сутки с 4,4 млн барр./сутки. К октябрю они восстановили ~700 тыс. барр./сутки. До своего нормального уровня добычи остается ~270 млн барр./сутки, которые страна планирует нагнать после декабря 2020 г.

Другими словами, в рынок будет поставляться на 270 тыс. барр./сутки больше нефти, чем сейчас. Предполагается, что канадскую сверхвязкую нефть поставят на американские НПЗ. В США большой спрос на неё из-за потребности в тяжелых фракциях нефти.

Краткосрочный позитив – это падение добычи в США

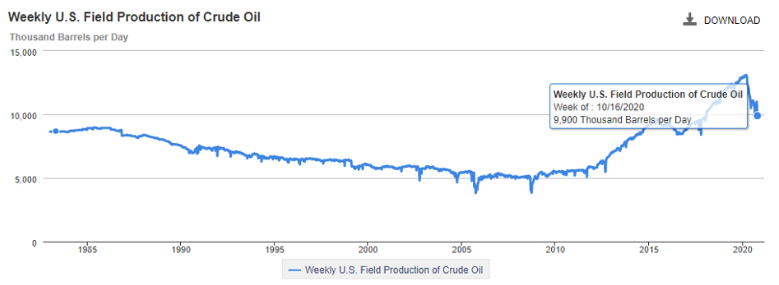

В США добыча нефти упала ниже 10 млн барр./сутки. Сейчас этот показатель ~9,9 млн барр./сутки.

Источник: www.eia.gov

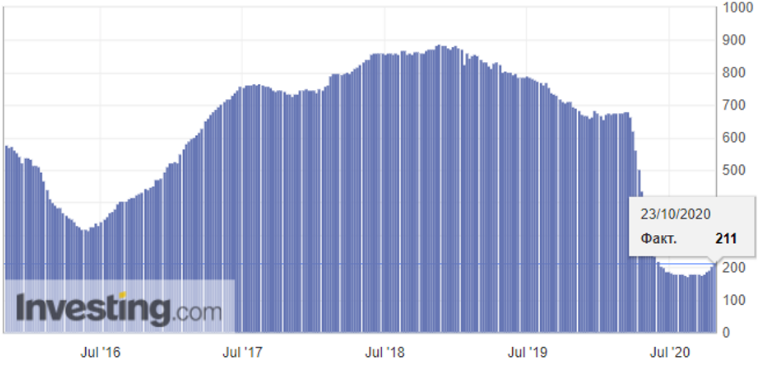

Низкая буровая активность привела американскую добычу к локальным минимумам. Однако сейчас количество активных буровых установок начинает расти.

Источник: ru.investing.com

Это значит, что с небольшим лагом в несколько месяцев американская добыча может прибавить несколько сотен тысяч баррелей в сутки. Ориентир аналитиков на 2021 г. по американской добыче ~ 11 млн барр./сутки. Китайский отскок в импорте также позитивен для Brent

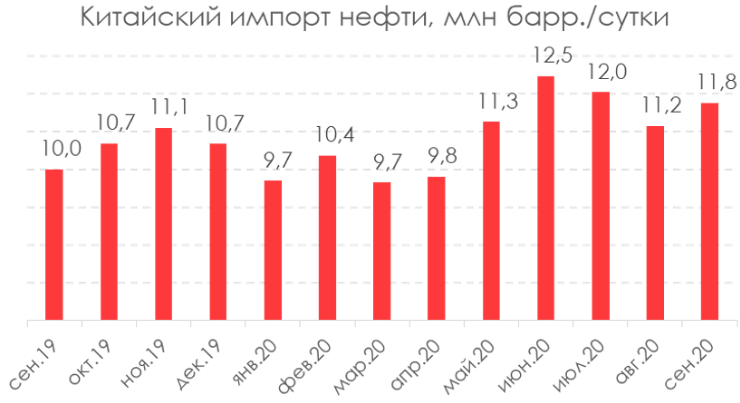

Китай прервал серию двухмесячного падения общего импорта сентябрьским ростом.

Это краткосрочно стало позитивом для нефти.

Рынок не знает, чего ждать от Китая. По оценкам аналитиков, запасы дешевой сырой нефти уходят на минимумы.

«Поднебесная» закупала в больших объемах нефть из-за ее низкой цены. При восстановлении котировок объемы импорта показали свое снижение с одновременным оживлением буровой активности внутри Китая. Предполагаем, что при ценах ниже 40 $/баррель (среднее значение в июне) импорт в Китай будет увеличиваться, оказывая поддержку котировкам. Но при росте цены на нефть его спрос будет слабеть.

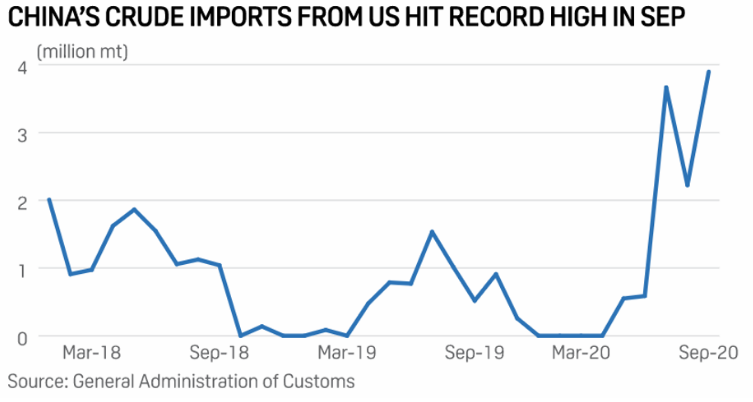

Другим драйвером объемов закупок нефти стало выполнение сделки с США. Договоренности вынуждают Китай закупать американскую нефть. Резкие выпады со стороны Вашингтона могут повредить этому процессу.

Источник: www.spglobal.com

В сумме рынок может уйти в профицит, и котировки припадут к 30 $/барр.

Рынок нефти сейчас очень хрупкий. Рост добычи со стороны стран вне ОПЕК+ и стремительное восстановление в Ливии давят на котировки нефти. Совокупно в ближайшие месяцы странами могут быть выброшены дополнительные 1,0-1,5 млн барр./сутки. При текущем дефиците в 1 млн барр./сутки это введет рынок в состояние профицита. Ситуация осложняется карантинами и снижением спроса со стороны Китая.

Из-за сырьевой особенности, небольшой профицит может сильно отразиться на котировках. Мы считаем, что при новых шоках в спросе от 2 волны котировки Brent могут опускаться до 30 $/баррель.

В таком случае будут требоваться жесткие меры от ОПЕК+ и стран вне ОПЕК. Текущие ограничения по добыче ОПЕК+ вероятнее всего продлятся на 1К2020.

Нашей нефтянке будет хуже, чем сейчас

Слабая нефть и продление ограничений будут негативно отражаться на нашей нефтянке. Компаниям нужна стабильно высокая цена на нефть и рост объемов для уверенной генерации положительного свободного денежного потока. К примеру, для Татнефти точкой отсчета является 26-27 $/баррель. Ниже этого значения компания получает негативный FCF при прочих равных.

На осенне-зимнем негативе в нефти можно будет взять российские нефтегазовые фишки еще дешевле.

Среднесрочно мы считаем, что рынок будет восстанавливаться. Ориентируемся на 1П2021, как на рубеж перелома ситуации на рынке. С завершением второй волны COVID-19 и выпуском вакцин/лекарств от заболевания восстановление спроса должно улучшиться. На этом будут расти объемы потребления и сниматься ограничения по добыче. Наша нефтянка станет главным бенефициаром этого роста.

Статья написана в соавторстве с аналитиком нефтегазового и химического секторов Invest Heroes Никитой Куйдо