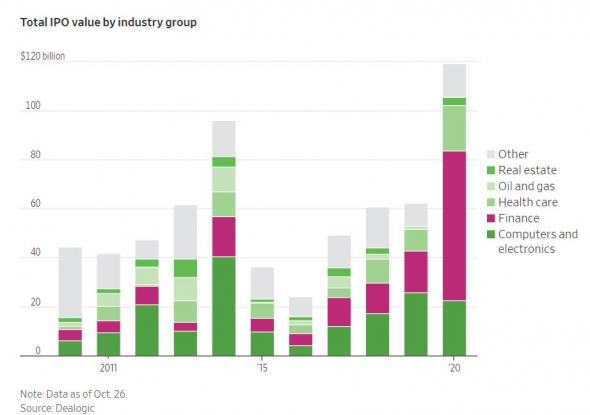

IPO по отраслям

Интересная отраслевая статистика IPO приводится в WSJ. Почему в США рекордный год для IPO, а у нас – «слезы». Драйверами IPO в США являются небанковские кредиторы ипотечных кредитов, финтех в финансах, компании в сфере информационных технологий и фармацевтика (график 1).

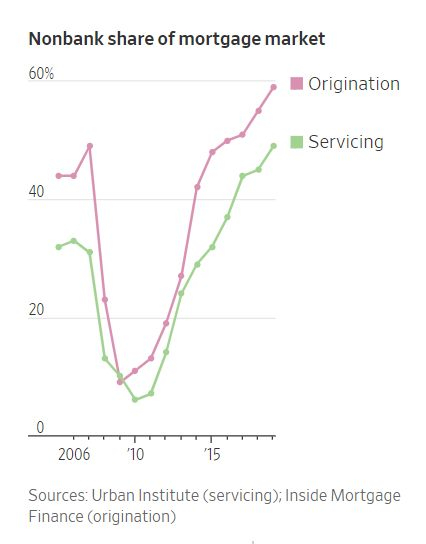

Вот, например, ипотечное кредитование. В США небанковское кредитование здесь превысило долю банков на ипотечном рынке (см. график 2).

А что у нас? Новых форм финансирования ипотеки не возникло. Финтех «съеден» банками, которые при этом не стали от этого более капитализированными. В финансовой области вообще не появляются новые компании.

Информационные технологии и фармацевтика привлекать деньги на рынке не готовы. Дело ведь не в самом фондовом рынке, а в том, как мы все дальше и дальше отстаем от глобального рынка. Это, конечно, мое субъективное мнение, но оно таково: 80% нашей отсталости на финансовых рынках вызвано плохим регулированием или вообще отсутствием такового.

© текст Александр Абрамов

P.S.

На профитгейте только часть постов, остальные — в телеграмм.

(некоторые профитгейтовцы не любят, когда ставят ссылку на телеграмм в посте, если вы из таких, сорри)