Работа с недельными опционами

В этот раз хочу порассуждать про торговлю недельными опционами, стоит ли их покупать или продавать.

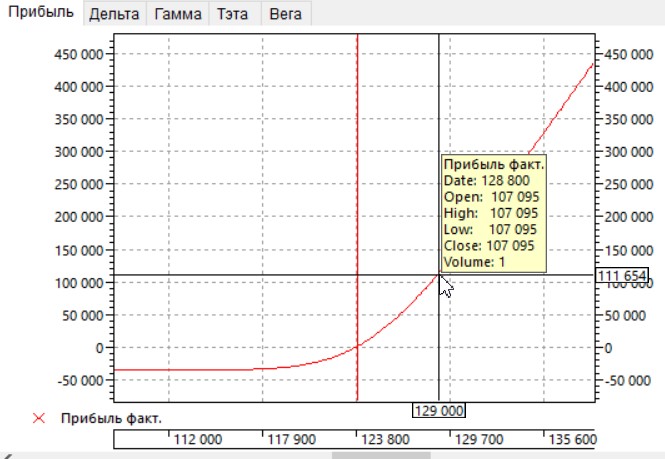

Прелесть недельных опционов в том, что за 1-2 дня они могут вырасти в 5 раз, что трудно представить на, например, квартальных. Это самый волатильный актив в мире. Например, ГО под 1 фьючерс на РТС 25000 рублей. ГО под покупку опциона 1120р. Значит мы можем на 25000 купить 22 опциона. Теперь сравним сколько мы можем заработать если возьмем движение в 5000 пунктов по РТС, что нередко бывает внутри дня. По фьючерсу это будет примерно 7600 рублей, по опционами 107000 рублей. Разница в прибылях в 14 раз. Это и привлекает покупателей недельных опционов, соотношение прибыль/убытки 1к4. Понятно, что по фьючерсу мы можем отстопиться, но в этом и прелесть опционов, что стоп у нас как бы зашит в премию, и ситуация, в которой мы отстопились, а рынок потом пошел в нашу сторону, исключена.

Но также есть проблема быстрого временного распада стоимости, пройдет 2 дня и 1/3 премии мы потеряем. Пройдет неделя -25000рублей. Что делать через неделю, снова покупать? А еще через неделю, снова?

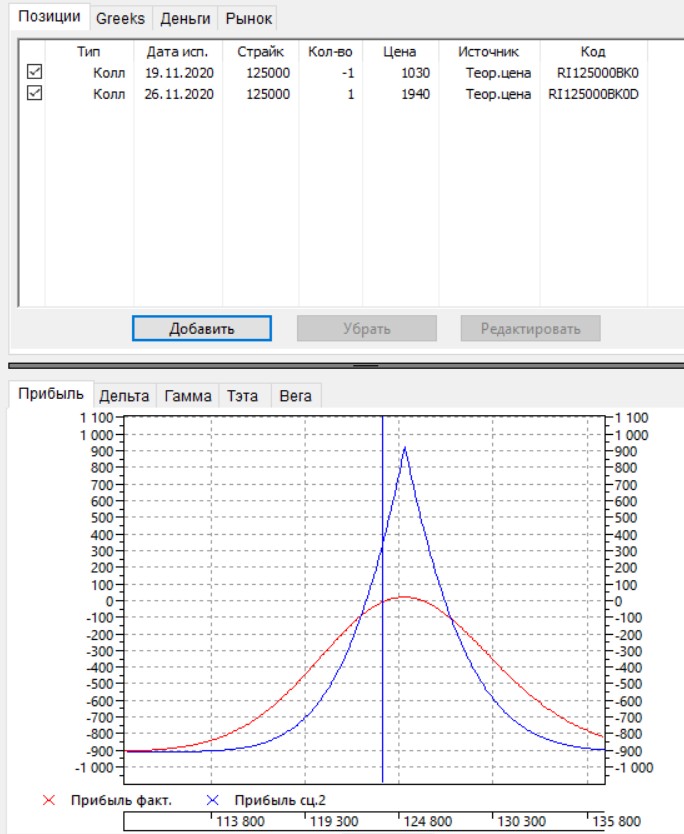

Тут начинает казаться, что недельки выгодно продавать) И действительно, продавая каждую неделю, мы будем зарабатывать 1030 пунктов на протяжении 5 недель, а если продадим декабрьский, то за эти же 5 недель возьмем только 3590. Но движение рынка на 10% за неделю, при продаже недельного опциона приводит к маржинколлу).

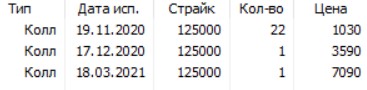

Поэтому при непокрытой продаже я бы рекомендовал продавать квартальные опционы. Сложно представить рост такого опциона в стоимости в несколько раз, такие события бывают, но это довольно редкое явление, обвал в марте или 9.04.2018. Поэтому просто бездумной ежеквартальной продажи опционов недостаточно. Нужно все равно иметь какое-то видение рынка. Но даже при обвальном падении, если у вас был непокрытый пут, и вы вовремя успели продать фьючерс, вы тоже заработаете. Представьте, что у вас продан стреддл с страйком 125000 с исполнением в марте. У вас имеется запас хода в 16000 пунктов. Если на 115000 вы откроете фьючерс в шорт, и будете держать его до 100000 у вас будет прибыль в 4700 п. Причем вам не надо будет держать всю эту конструкцию до экспирации, там на 100000 вы просто все закрываете, и имея прибыль начинаете выстраивать новую конструкцию. Т.е при правильных действиях, но даже ошибочном изначальном прогнозе, можно даже повысить свою доходность в % годовых!

Но вернемся к неделькам, что с ними делать?

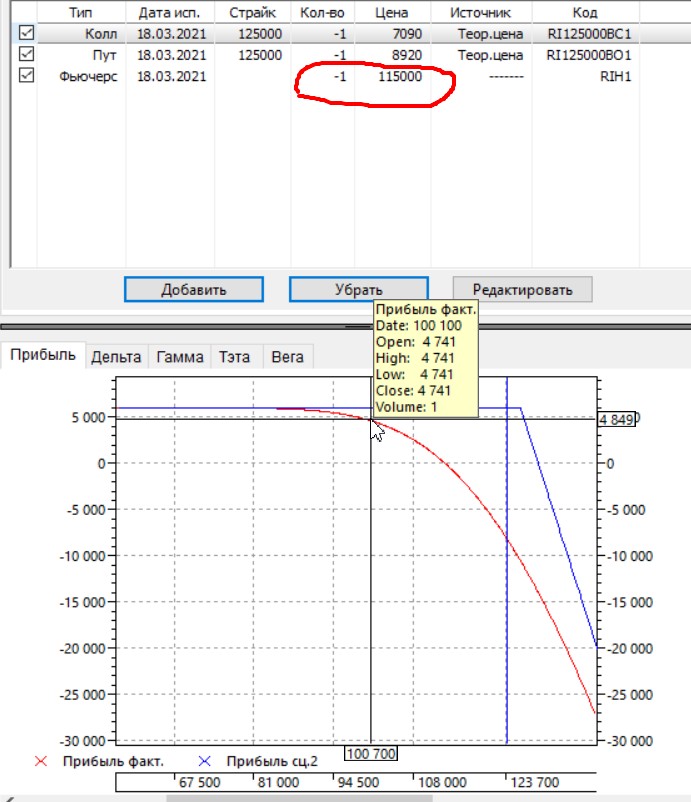

Можем собрать вот такую конструкцию.

Чем то напоминает бабочку). Здесь мы продали недельный и купили двухнедельный. Что дальше? Если через неделю цена останется на этом же уровне, все хорошо. Если рынок упадет у нас сгорит недельный, и останется двухнедельный. Считайте, что мы как бы купили недельный колл, только не за 1030. А за 1940-1030=910. Статью я пишу в воскресенье. Если бы собирал это вечером в четверг, скидка была бы еще больше. Где то 200-300 пунктов. Дальше нам надо дождаться роста цены и заработать еще и на купленном опционе. И тогда прибыль будет и от проданного и от купленного! Тоже самое если цена вырастит. Мы положим себе в карман премию за недельный опцион, и 19 ноября у нас на счете будет синтетический купленный пут, потому что проданный колл превратится в короткий фьючерс, который будет прикрыт купленным коллом. Только здесь мы будем рассчитывать на падение рынка. Также мы можем при движении рынка выстраивать эту конструкцию на каждом страйке. Т.е рынок поднялся на 2500 пунктов, мы собрали на 127500. Рынок вернулся на 125000, мы первую пару закрыли. Так как временной распад недельного происходит быстрее двухнедельного, при возврате цены на 125000, у нас уже будет прибыль по паре 125-ых. Для снижения рисков мы ее кроем и ждем возврата на 127500.

Много убытков будет если мы будем этим заниматься на тренде) Опять же нужно иметь свое видение рынка!!! Как видите я собрал на 125000, это дает мне преимущество если рынок пойдет вверх. Соответственно, если ждешь снижения надо собирать на 122500.

Ну и главное, что у нас не возникает непокрытых контрактов, мы точно знаем предельные убытки. Они равны разнице премий опционов.

Подписывайтесь на мой телеграмм, это вдохновляет писать)