Нефть, РТС, S&P500 на ближайшие полгода.

Данный прогноз основан на определённых корреляциях и механиках движения нефти марки Brent, индексов S&P500 и РТС в ключевых точках рынка, и является одним из возможных вариантов дальнейшего развития событий.

Пост будет разбит на 2 части для удобства - читайте, какую хотите в любом порядке. В первой объясню (на сколько смогу в 4 ночи) свою логику, во второй сделаю выводы.

Часть 1. Моя логика.

В предыдущем посте https://profitgate.ru/posts/13364-neft-kakoi-bokovik-na-etot-raz.html я уже обозначал примерные варианты движения в нефти, и нефть выбрала для себя и для нас более жёсткий вариант. Возможно, этот выбор повлечёт за собой (хотя, это может быть и обратная взаимосвязь) определённые движения и в других инструментах. И раз уж я всё время пишу про нефть, то с неё и начнём. Заодно ещё раз быстренько и чуть более наглядно объясню, почему текущий момент повторяется и является аналогичным моменту в 2016-2017-ых годах.

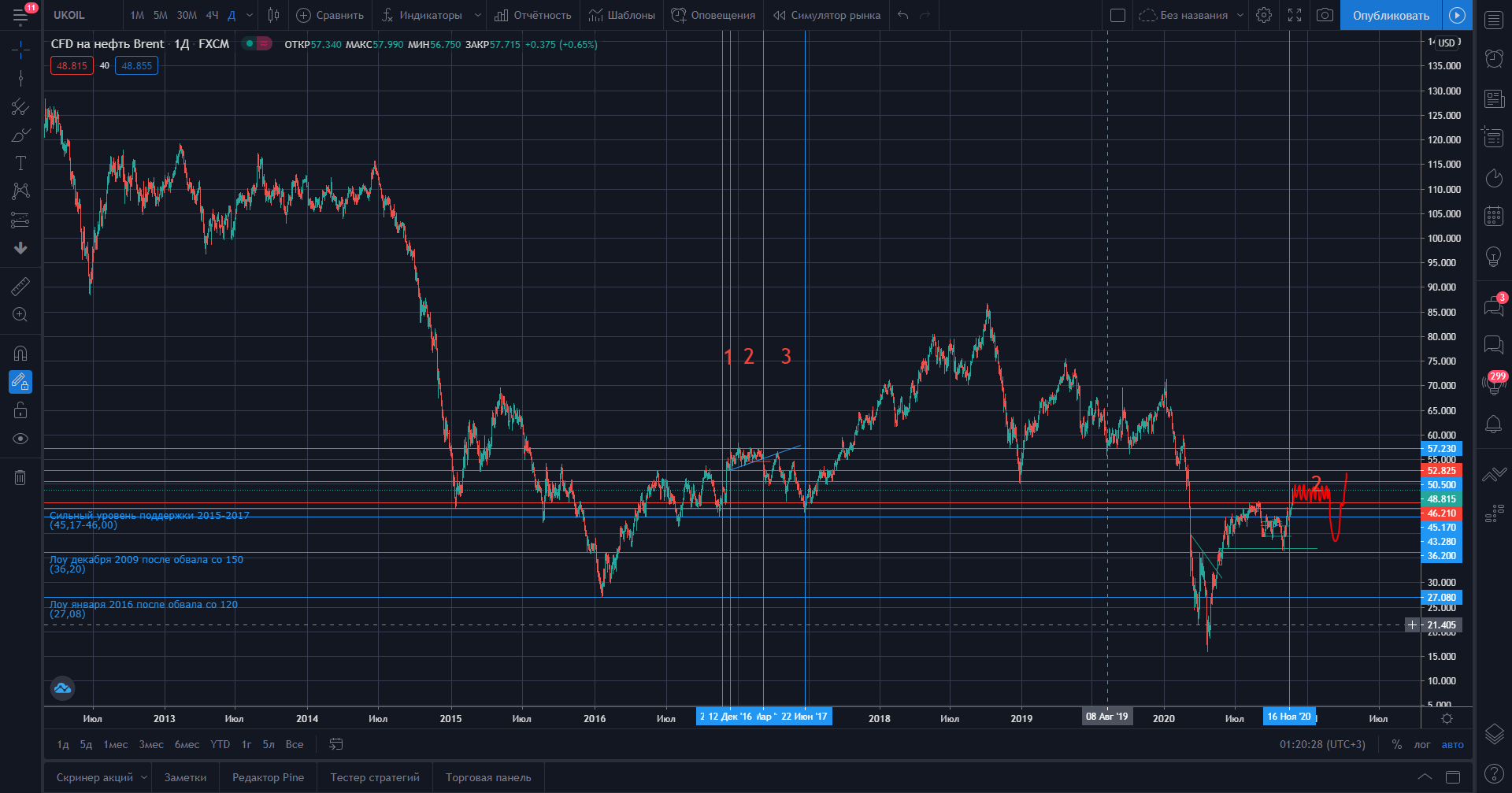

Рис. 1. 1D. CFD Brent. Обвалы 2014-го и 2020-го годов общий план.

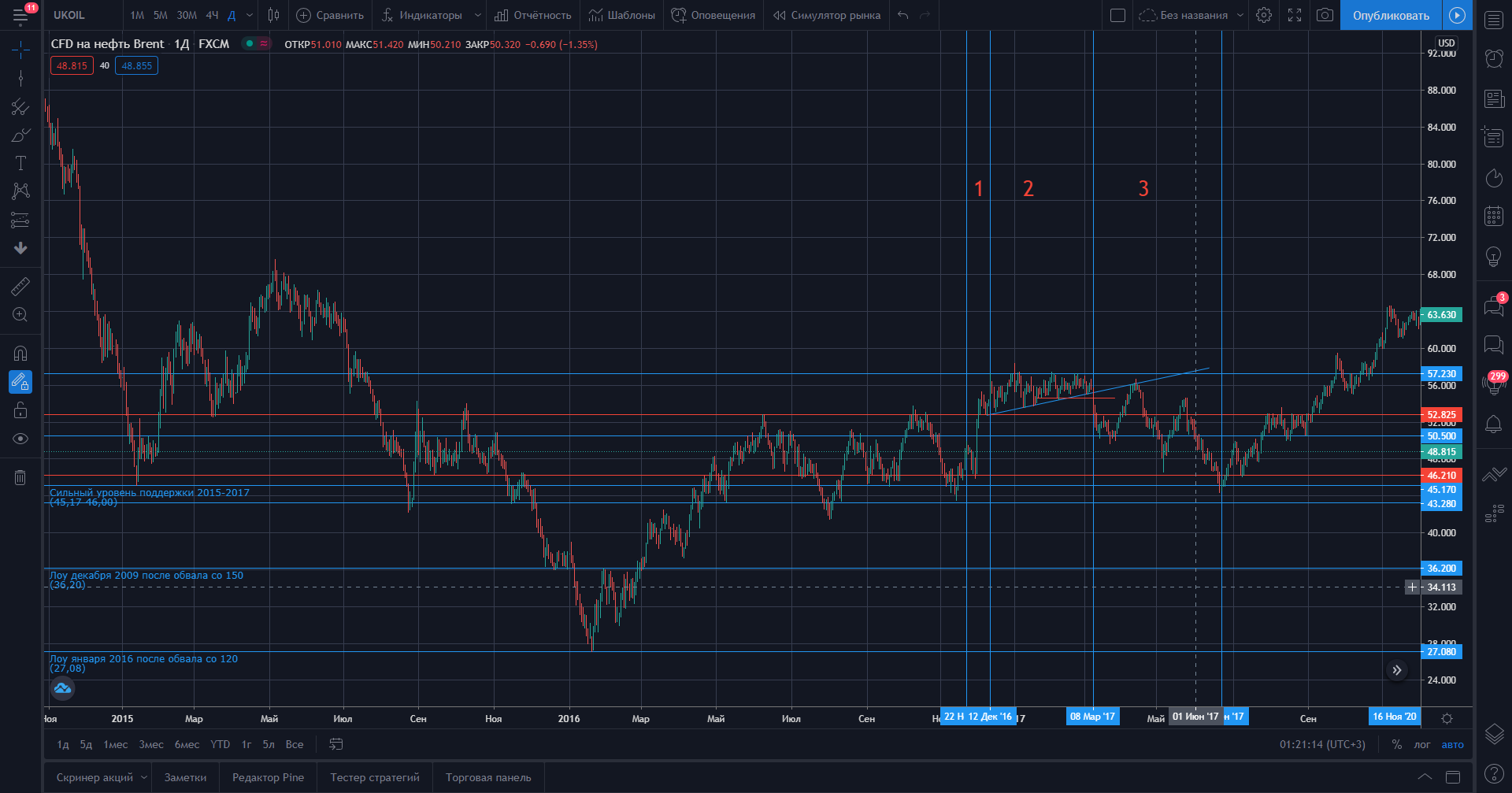

Рис. 2. 1D. CFD Brent. Обвал 2014-го года.

Рис. 3. 1D. CFD Brent. Обвал 2020-го года.

На рисунках 1-3 представлены обвалы 2014-го и 2020-го годов, и хоть по времени они растянуты по-разному, но по структуре повторяют друг друга полностью:

1 этап - это обвал, который начинается с хаёв и заканчивается многолетним лоем;

2 этап - это отскок, который начинается от лоя и заканчивается хаем коррекции (хаи отмечены красными уровнями);

3 этап - это, по сути, широкий боковик или коррекция отскока;

4 этап - это тот самый узкий боковик, про который уже писал, и его реализация.

Ключевой точкой в данном случае является хай коррекции. В 2016-ом году это уровень 52,62, а в 2020-ом - 46,21. Что же в них особенного помимо того, что они являются хаями откатов после сильнейших обвалов? Важно здесь то, как они пробиваются, когда, как цена себя ведёт в районе пробоя, и что в этот момент происходит в других инструментах.

Итак, по порядку.

Пробой в обоих случаях происходит на импульсном росте (более 8$) без остановок, проторговок и коррекций. Нет вообще каких-либо попыток продаж от этих уровней. За 2016-ый год не могу сказать, но в 2020-ом году рост дутый, не подтверждённый реальными фундаментальными факторами, влияющими на баланс спроса и предложения в такой мере, чтобы обеспечить практически безоткатный рост более чем на 10$. И даже, пробив 46,21, продажи всё ещё не появились. (Мне интересно, Кречетов как-то сказал, что порой рынок падает из-за отсутствия покупки, а не из-за наличия продавцов - верным ли будет обратное утверждение?). В обоих случаях пробой состоялся в конце ноября, начале декабря - но это больше занимательный факт. Тут же важен сам уровень, который пробивается и механика его пробоя. Помимо того, что сами по себе модели обвала-восстановления 1 в 1.

А теперь подробно рассмотрим сами точки пробоя уровней хая, момент формирования узкого боковика, и что в этот момент происходило в других инструментах.

Начнём с S&P500.

Рис. 4. 1D. CFD E-mini S&P500. Общий план.

Рис. 5. 1D. CFD E-mini S&P500. В момент формирования боковика 2017-го года.

Рис. 6. 1D. CFD E-mini S&P500. В момент формирования потенциального боковика 2020-го года.

На рисунках 4-6 видно, что в индексе повторяется своя определённая механика. Перед боковиками в нефти S&P500 формирует глобальные хаи (красный уровень. 2110 - 2016-ый год, 3397 - 2020-ый год), после чего от этих хаёв происходит обвал с незначительным обновлением двухлетних лоёв, оттуда безостановочный выход на перехай глобального уровня с формированием уровня перехая (Ключевая точка. Синий уровень. 2191 - 2016-ый год, 3587 - 2020-ый год), и коррекция от этого уровня. Механика движения одинаковая в обоих случаях. Но нас интересует момент пробоя уровня перехая. Я по датам отметил, что происходило в нефти, S&P500 и РТС, чтобы лучше понимать, что происходит в инструментах в одно и то же время и разбил по этапам.

1 этап - начало формирования боковика. Начинается с точки пробоя уровня перехая S&P500 (уровень 2191 - 21 ноября 2016-го года, уровень 3587 - 16 ноября 2020-го года) и заканчивается точкой формирования верхнего уровня боковика в нефти (уровень 57,23 - 12 декабря 2016-го года, в 2020-ом пока не сформирован)

2 этап - боковик. Начинается с точки формирования верхнего уровня боковика и заканчивается точкой выхода из боковика (8 марта 2017-го года, в 2020-ом пока не сформирован).

3 этап - реализация боковика. Начинается с точки выхода из боковика и заканчивается точкой ретеста уровня, от которого пошёл импульс, сформировавший боковик (22 июня 2017-го года, в 2020-ом пока не сформирован).

Если посмотреть в каждый конкретный момент и сравнить, что было в 2016-2017-ых и в 2020-ом годах, то в данный момент мы находимся на 1 этапе. Пробой в S&P500 уровня перехая уже состоялся, пробой уровня хая коррекции в нефти уже состоялся, дело осталось только за РТС.

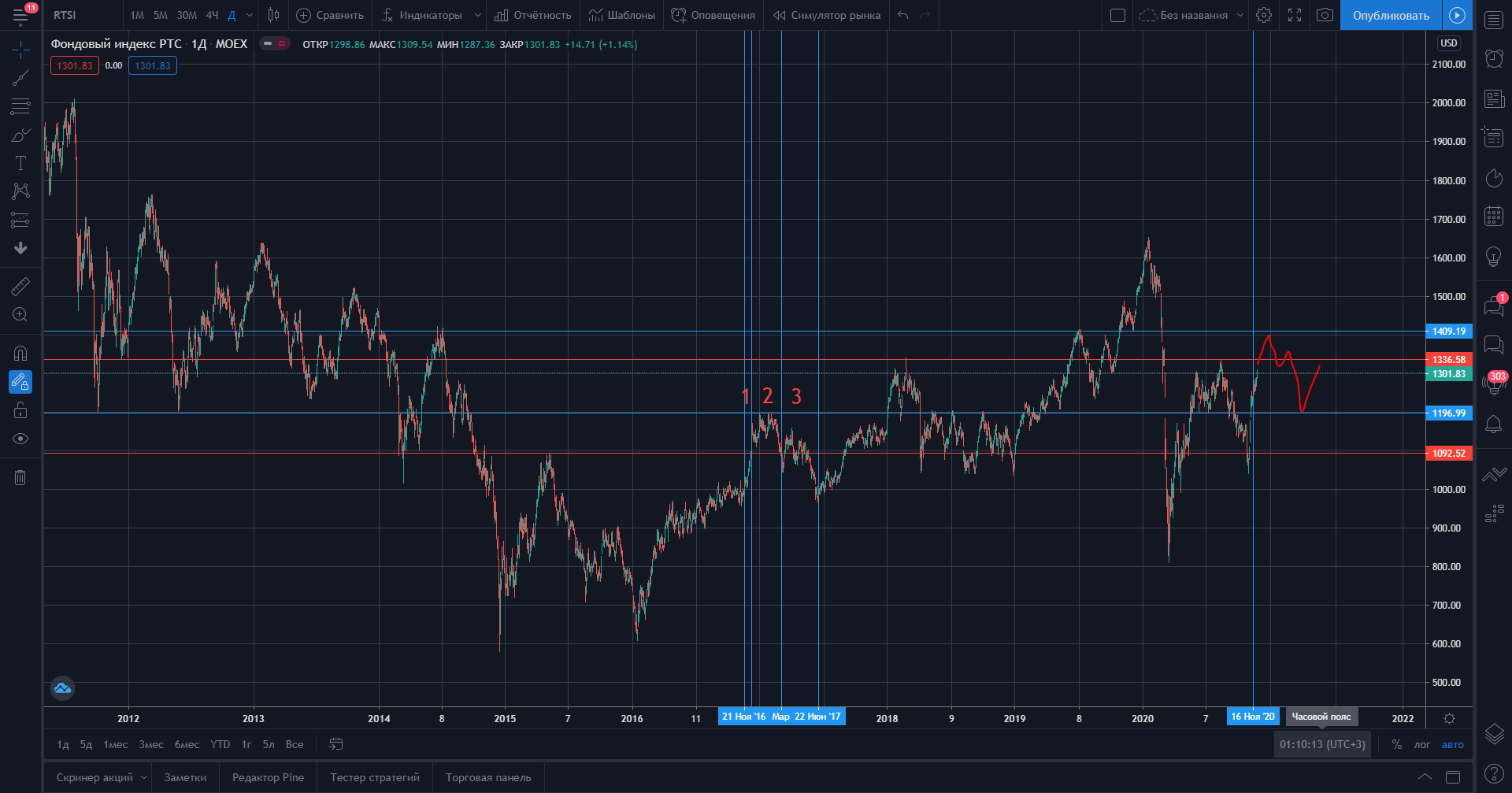

Рис 7. 1D. РТС. Этапы движения в момент формирования боковика в нефти. Общий план.

Рис. 8. 1D. РТС. Этапы движения индекса в момент формирования боковика в нефти. 2017-ый год.

Рис. 9. 1D. РТС. Этапы движения индекса в момент формирования боковика в нефти. 2020-ый год. Уровень хая отскока (красный) перенесён на 1306. См. UPD.

Рис. 10. 1D. CFD Brent. Этапы движения в момент формирования боковика в нефти. Общий план.

Рис. 11. 1D. CFD Brent. Этапы движения в момент формирования боковика в нефти. 2017-ый год.

Рис. 12. 1D. CFD Brent. Этапы движения в момент формирования боковика в нефти. 2020-ый год.

На рисунках 7-12 видно, что РТС, традиционно коррелируя с нефтью, пробивает свои хаи коррекции (красный уровень - 1092) вслед за нефтью на границе этапов 1 и 2. В 2016-ом году 1 этап занял 3 недели. У нас в запасе ещё одна неделя осталась, и 35 пунктов движения, чтобы реализовать модель и в РТС. Механику движения боковиков в нефти уже описывал, повторять здесь не буду, чтобы объяснить, почему на моих графиках все это выглядит именно так.

Часть 2. Выводы.

Если проводить полную аналогию и делать предположение, что догадка о форме и природе потенциального боковика в этом году аналогична боковику 2017-го года, и сигналы пробоя ключевых уровней повторяются и актуальны для нефти (46,21) и S&P500 (3587), а в РТС (1336 (1306 см. UPD)) пробой состоится, тогда в S&P500 вполне вероятно бычье ралли как минимум на ближайшие полгода. Для нефти актуальна будет модель боковика, и на ближайшие 3 месяца мы будем заперты в диапазоне 46,21-50, после чего по модели реализации боковика может состояться коррекция в район 36,40, а РТС будет следовать за нефтью, и его ждут сначала уровни 1400, а затем коррекция до 1200 (Рис. 9). Далее, если всё будет относительно нормально, тогда РТС продолжит следовать за нефтью, и, соответственно, отрастать. Сама нефть не должна уйти ниже 36,40, по модели корреляции с медью (Рис. 12). Более подробно затрагивал тему этой корреляции в предыдущем посте.

Фундаментально в поддержку сроков и данных движений выступает шизофренически позитивный настрой от ожиданий вакцинации и станок. Но при этом отсутствие массовой вакцинации как раз в ближайшие полгода практически гарантировано. Напомню, что большая часть вакцин только проходит регистрацию, почти все они являются двухкомпонентными со сроками повторных инъекций от недели до трёх, и за раз всех привить нельзя, поэтому только сама вакцинация может занять полгода, чтобы наступил масштабный положительный эффект.

По технике повторюсь, всё это в случае полного совпадения моделей движения. На текущий момент, по сути, аналогия сохраняется. Дальше - рынок сам определит. Поэтому, на сколько прогноз окажется состоятельным, рассудит только время. Встретимся через полгода на том же месте в то же время. А до тех пор воспринимайте мой пост как занимательную статистику. Если без средств для расширения сознания смогли разобраться в моей логике.

За сим откланяюсь, торгуйте в прибыль своей головой.

UPD: На РТС перенёс уровень хая на 1306, потому что там, фактически, остановился отскок после обвала. Не перероверил себя ночью. Поэтому, учитывая этот фактор, РТС так же уже отработал пробой.

Если ваш лопнувший после прочтения мозг в состоянии принять извинения, то извините, хотел как проще, получилось как всегда))

Спасибо за труд.

По нефти, последние несколько дней, идем вверх практически не встречая сопротивления. Продаж почти нет. Продавцы сдались? Нет. Просто никто не хочет «стоять против ветра». За последние две недели в СМИ проскакивала информация, что Трамп обсуждал с военными план удара по Ирану. Вчера СМИ Израиля сообщили о двух встречах министра обороны Израиля с военными США по вопросам последствий таких ударов.

К тому же, когда начинается рост здорового человека, продажи на нём присутствую и реализуются через коррекции или хотя бы проторговки под значимыми уровнями. Так что это тоже не тот случай. Рост нездоровый. Он создаёт дисбаланс на рынке из-за сильного несоответствия спроса/предложения, и заводит цену в боковик, дожидаясь, пока этот дисбаланс выправится. Почему при этом нет продаж — хотел бы сам знать. Возможно, просто боятся стоять против эйфории рынка. Подобным образом боковик формировался и в августе этого года. Смотрите один из предыдущих моих постов, посвященных боковикам, или ждите, когда напишу новый, объединив их всех и расписав полностью, но будет это не раньше, чем разрешится текущая ситуация.

Но берегите себя, не работайте по ночам.

Ночная работа относится к вредной и должна оплачиваться по двойному тарифу.

И как успехи у них с этими боковиками?) Тавифа не в их числе, случайно?)

В 14 году М-образная проторговка август-ноябрь вверх.

В 20 году аналогичная проторговка немного короче и вниз.

Скорее всего это сентимент нефтетрейдеров. Возможно проторговка 46-50 позже намекнёт что ждать дальше.

Я на такие вещи не обращал внимание. Предыдущая формация обвала с восстановлением вообще 3 года заняла, а тут мы за год уложились. Поэтому, я бы сказал, что тут важнее экстремумы и то, как цена ведёт в них. Единственное, при обвале 2014-го сформировался уровень 45.17, который у меня часто прослеживается на скринах и в разборах. Странное здесь то, что когда нефть валится, то она валится как урановый лом сквозь масло, а именно от этого уровня цена в 2014-ом получила поддержку и значительную для подобного обвала коррекцию. Что фундаментально на тот момент происходило, не знаю — в одном из предыдущих разборов задавал публике этот вопрос, но никто на него так и не ответил. Зато далее он неплохо служил поддержкой, и, фактически, обвал этого года начался с него. В пятницу вечером перед обвалом нефть аккуратненько на него легла и закрылась так же почти копейка в копейку на нём, а в понедельник уже открылись гэпом -10 баксов. И главное сопротивление при текущем восстановлении так же от него получали, я считаю. Это, собственно, единственный момент, который меня привлёк помимо механик движения в экстремумах.