В 2 шагах от локальных вершин

Думаю, мы у локальной вершины

Логика

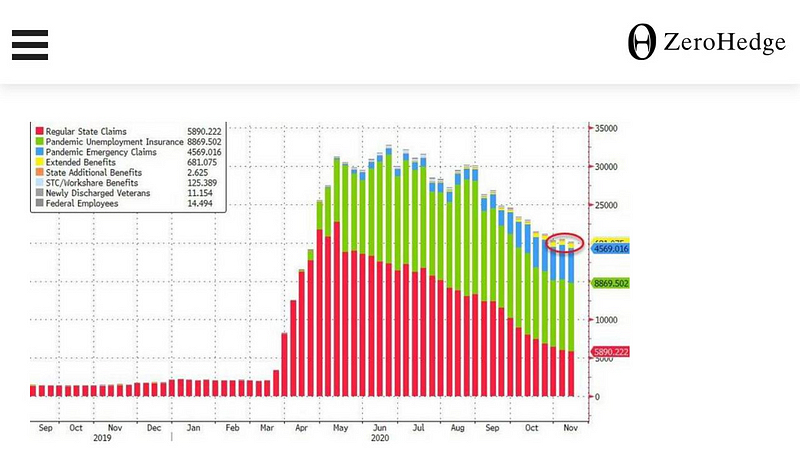

Рынки становятся менее логичными, но тем не менее заметно, как рынок акций США уже живет в логике экономического восстановления, радуясь появлению вакцин, хотя по факту ещё многое предстоит:

- впереди все ещё зима с локдануами (например, в США в Калифорнии, в Лос-Анжелесе кончаются свободные ИВЛ)

- хотя политики вероятно поддержат спрос в экономике, это ещё не решено и может откладываться, а вред экономике наносится уже сейчас (точнее, без поддержки она начинает вести себя как нормальная экономика с 20 млн. безработных — т.е. грустно)

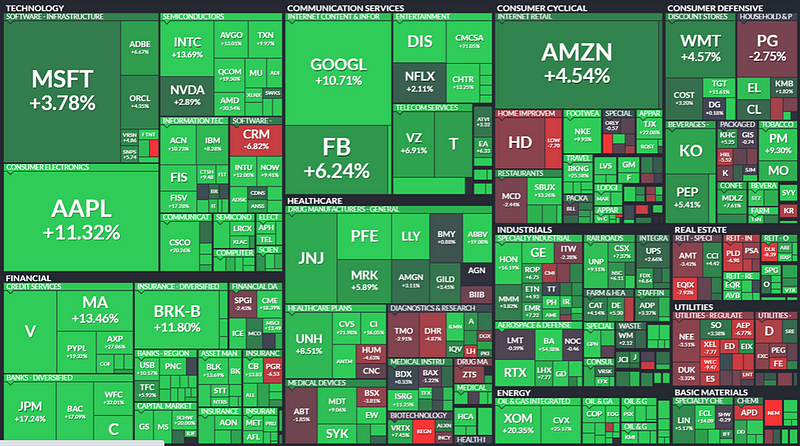

При этом рынок акций США растет целиком — т.е. растут и аутсайдеры и прежние лидеры (срез за месяц):

Это и навевает мысль о том, что все хорошее в цену мы заложили, а плохое оставили на потом. Это и есть перспектива коррекции.

Какие индикаторы об этом говорят?

Что я вижу по основным рынкам? — перегрев или разворотные точки:

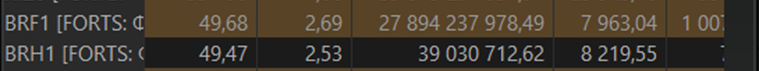

- Нефть сейчас растет против новостей о локдаунах и росте добычи ОПЕК на +0.5М баррелей с января — только за счет провала в индексе доллара DXY

- при этом нефть на март торгуется на $0.21 дешевле нефти на январь

- по индексу NASDAQ обновляется максимум но формируется дивергенция по теханализу:

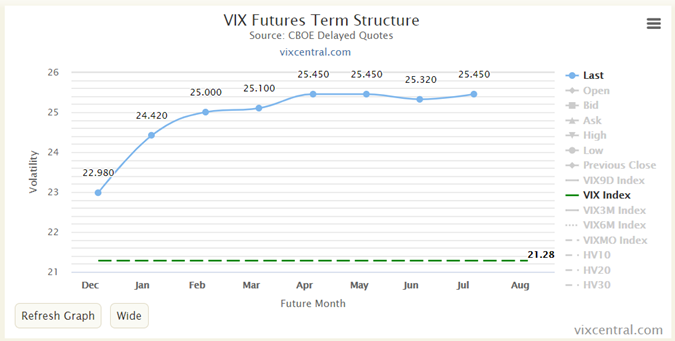

- при этом график индекса волатильности (VIX справа) на минимумах, но на декабрь-январь рынок ставит на рост волатильности, что как правило триггер продаж:

- Наконец, если все так круто, то будут дальше расти YTM (доходности к погашению) гособлигаций, а они очень не дружат со стоимостью быстрорастущих и дорогих акций типа Tesla, Netflix итп. Уход доходностей выше 1% я рассматриваю как 100% триггер распродаж

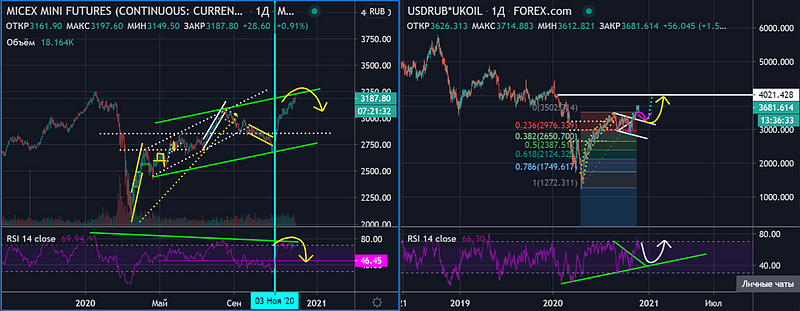

- на рынке акций РФ тоже видно, как позитив по укреплению рубля (на притоке капитала) и рост нефти должны в скором времени брать передышку:

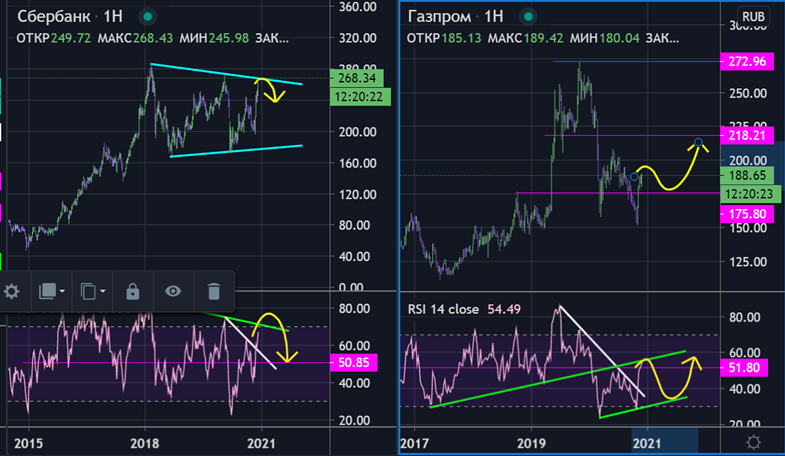

- Это видно по графикам флагманов — Газпрома и Сбербанка

- индекс развивающихся стран очень сильный, находится возле больших сопротивлений. Т.е. вероятно скорректируется на сколько-то недель, но добавит ещё 10–15% от локального минимума за год:

Где кончится рост?

По моим прикидкам, наши ориентиры = 3700–3800 S&P, 3200 по индексу Мосбиржи, 72.5–72.9 по USDRUB, 77 по Аэрофлоту, 3300 по Amazon, 270 по Сбербанку, 190–195 по Газпрому, 90.0 по DXY (индекс доллара), 1.22–1.24 по EUR/USD, 49.5 по нефти BRENT...

Учитывая, что уже 5 недель в РФ приходит по $100–350 млн. иностранных вложений, я думаю что рост продолжится на год вперед, т.к. эти деньги покупают 1-год горизонт в Emerging Markets

- собственно, этот приток денег = причина почему USD от 75–76 уезжает на время к 72.5–73

- когда он ослабнет, покупателей окажется резко меньше и рынок сделает шаг назад

Ещё точка зрения: опционы

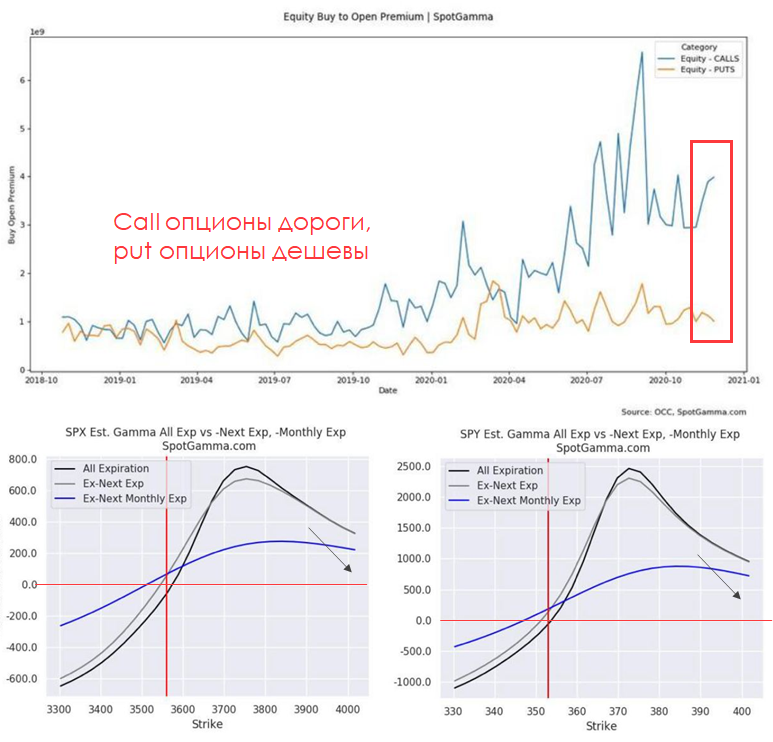

В последнее время мы видим, что участники рынка США часто толкаю его вверх покупкой call-опционов, и там сейчас call зашкаливают. Это создает выносы вверх и потом волатильные снижения.

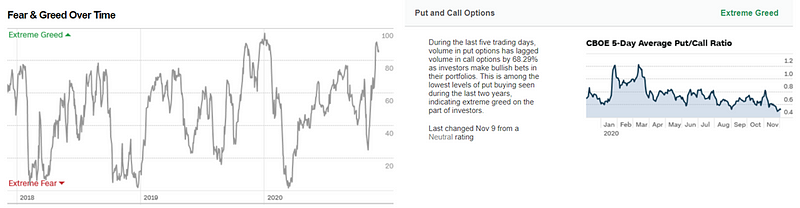

Вот, что с опционами (и страх-жадность):

- соотношение put/call на минимумах более чем за год

- индекс жадности на максимумах

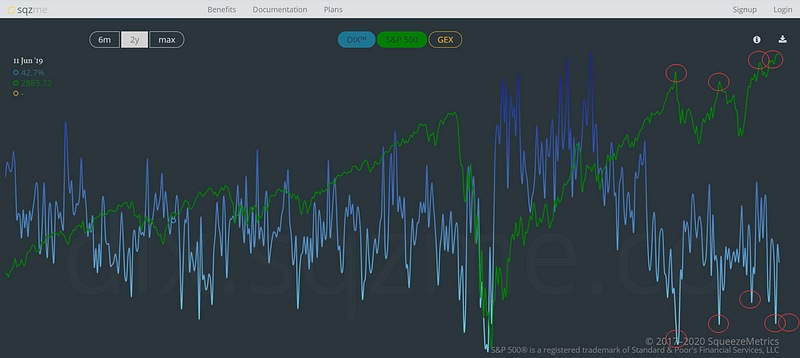

Анализ покупок и продаж на рынке через поведение маркет-мейкеров говорит о том, что акции (не опционы) сейчас не очень покупают:

- синяя линия на графике — это относительный уровень покупок (указывает, что мы не на пике отсутствия покупки, но можем скоро там быть)

- зеленая — индекс S&P

И если посмотреть на “гамму” в опционах — индикатор возможной волатильности (если гамма меньше нуля, то когда рынок падает его падение усиливают роботы маркет-мейкеры), то выше 3700 по S&P она пойдет в сторону отрицательной зоны:

Итог

Вырасти на 2–3% отсюда? — могём! На 10%? — думаю, что нет, не вырастем пока. Угадывать развороты трудно, но анализировать рынки с разных сторон — интересно, и вот что говорит мой анализ:

- рынок США дорог, и на нем назревает коррекция

- рынок РФ и другие развивающиеся вряд ли не будут в ней участвовать, но их потенциал роста просматривается дальше

- ключевые драйверы коррекции — это ухудшение в экономике (с октября меры поддержки уходят одна за другой, а если новые примут, они заработают не сразу), рост доходностей облигаций (если экономика оживляется, это будет, т.е. чем лучше экономике, тем хуже акциям, которые уже заложили успехи в цену)

… поэтому я сокращаю свое участие в рынке с более 100% до 60–70% (в целом никуда не ухожу, в общем-то). Но хочу иметь кэш. Это хорошо совпадает с перспективой новогодних праздников: можно спокойнее отдыхать, понимая что имеешь запас прочности.

Пара идей:

- от 72.9 логично прикупить USD преед праздниками, т.к. в декабре гасится внешний долг РФ на $4 млрд и обычно к НГ есть небольшой рост валюты, плюс цена на нефть вероятно дальше не вырастет

- можно сыграть против некоторых наиболее дорогих акций. Рост экономики и цен = рост доходностей облигаций = снижение техсектора, в т.ч. Яндекса итп. Помните об этом

Облигации

Оборот торгов в секции ОФЗ в четверг составил 20 млрд руб. Доходности бумаг сместились вниз на 1–2 бп на фоне роста цен на нефть и укрепления рубля. Также снижение UST10 на 3 бп выступило позитивом для бондов развивающихся стран. Сегодня кривая ОФЗ может снизиться на 3–5 бп, благодаря решению ОПЕК+ о постепенном смягчении ограничений.

Кривая корпоративных бондов в целом без изменений. Продолжается постепенное сужение спредов в выпусках с доходностью 7%+.

Идея. На первичном рынке корпоративных бондов сегодня книга заявок до 15:00 у БелугаБП4. Интересно участие с купоном от 7,4% (спред к кривой ОФЗ ~232 б.п.), с потенциалом заработка ~2% на росте курсовой стоимости.

Удачи в торгах!