Состояние денежного рынка США и долларовой ликвидности

Баланс ФРС продолжает расти, ФРС в среду заявила о твердом намерении продолжать выкупать казначейские обязательства с темпами по 80 млрд в месяц и ипотечные обязательства по 40 млрд в месяц. Денежная масса снова пошла в мощный рост, а структура денежного рынка приходит в норму.

Обо всем об этом, и не только в данной статье

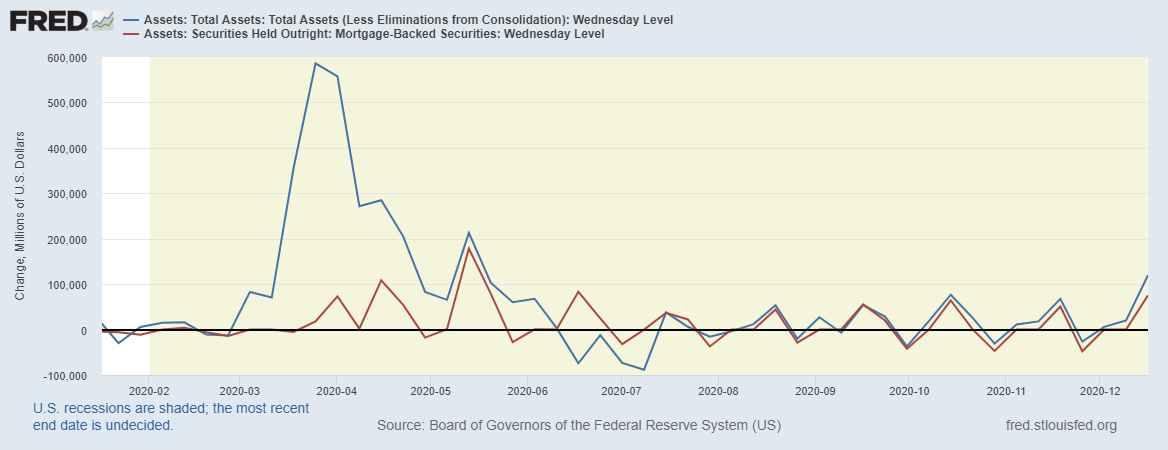

Баланс ФРС на неделе вырос на 120 млрд долларов, последний раз такой мощный рост баланса наблюдался в мае текущего года

Синяя линия - баланс ФРС от недели к неделе. Как видим, после резкого скачка в период финансового кризиса показатель снизился и остается в боковой динамике. Но на прошлой неделе рост очень мощный, означит ли это, что финансовая система снова почувствовала себя плохо, думаю да, но ФРС убеждает рынок, что даст столько ликвидности сколько нужно.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой. Как видим, сейчас именно скупка ипотечных долгов является основной причиной роста баланса ФРС. Секторальный ETF ITB продолжает расти, и с учетом низких ставок по ипотеке и программы скупки активов от ФРС строительный сектор может пережить новый бум, который вполне может закончится пузырем.

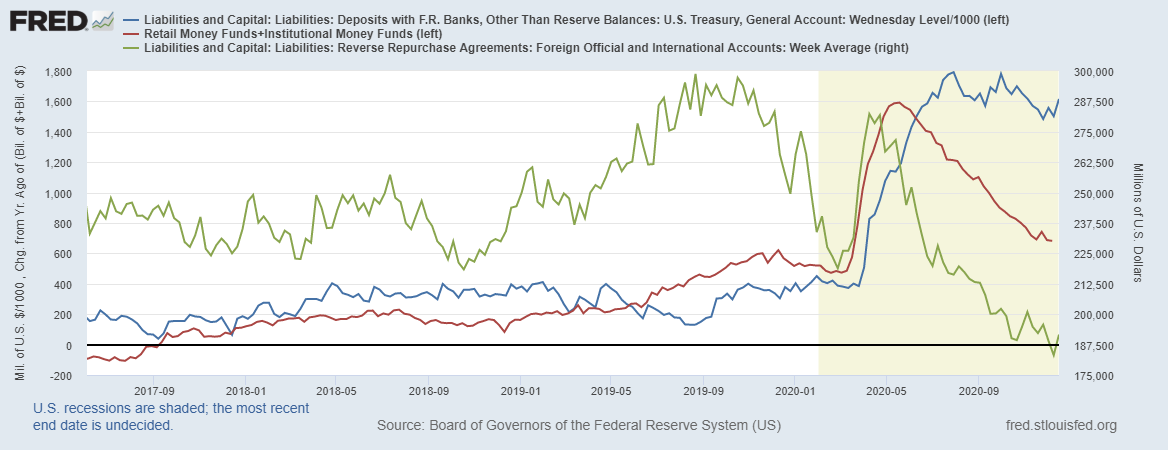

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет вырос на 113,5 млрд долларов.

Красная линия – это вложения во взаимные фонды, инвестирующие на денежном рынке. По этому направлению снижение также продолжается.

Зеленая линия – дневные РЕПО для нерезидентов. Здесь продолжается падающий тренд, который не может остановится, локально, видим очередной отскок, но долларов на международном рынке в изобилии. Пока этот показатель не развернулся, ожидать роста доллара не стоит.

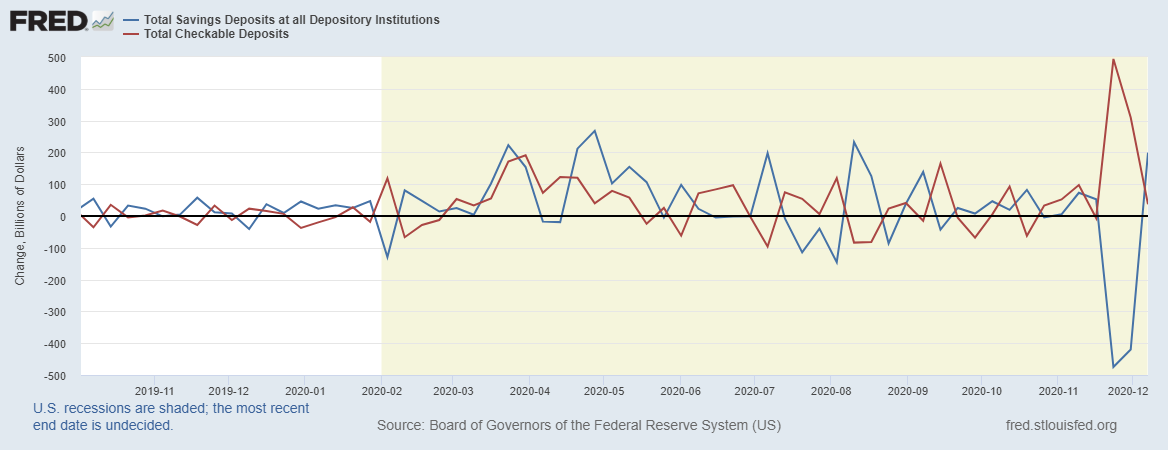

На фоне притока ликвидности в сберегательных счетах, денежная масса резко выросла на 228,1 млрд долларов

Синяя линия – это показатель М2 в динамике от года недели к неделе;

Красная линия – это совокупный объем депозитов коммерческих банков в динамике от недели к неделе.

Мы видим, что после резкого провала на позапрошлой неделе, прошлая неделя прошла под девизом мощного роста денежной массы, что соответствует росту счета ФРС и совокупных сберегательных счетах.

На следующей картинке, как раз отображена динамика сберегательных счетов и счетов до востребования

Синяя линия – это динамика от недели к неделе показателя срочных депозитов (сбережения);

Красная линия – это динамика от недели к неделе показателя депозитов до востребования (расчетные счета).

Как видим, на прошлой неделе показатель срочных депозитов резко вырос, в то время, как депозиты до востребования также выросли, т.к. показатель остался выше ноля, но темпы роста сильно замедлились.

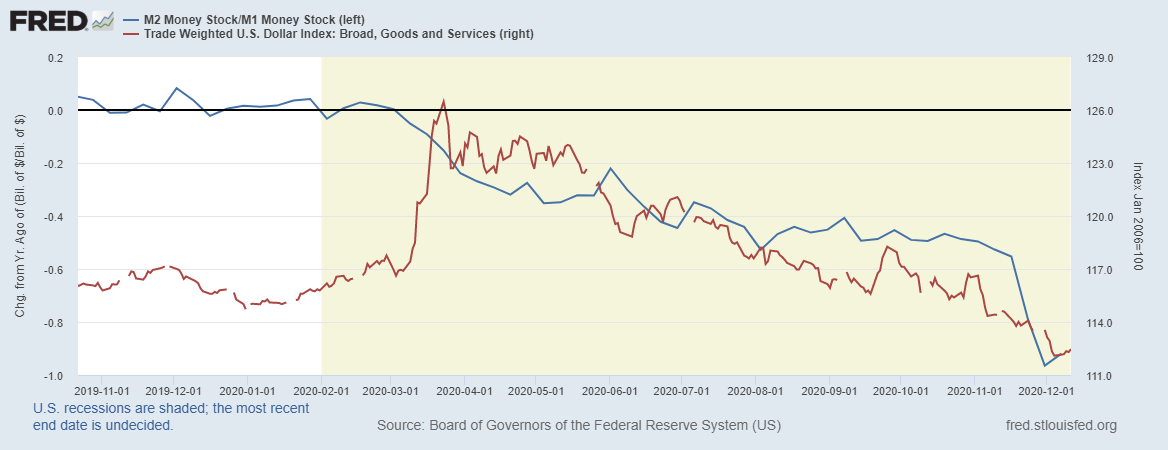

Ввиду роста сберегательных счетов М2 подскочил, и на фоне замедления роста счетов до востребования М1 замедлил рост, что привело к росту денежного мультипликатора

Синяя линия – это денежный мультипликатор, и мы видим, что показатель на фон выше оговоренных процессов немного подрос, после сильнейшего снижения неделей ранее.

Красная линия – это торгово-взвешенный индекс доллара.

Мы видим, что снижение мультипликатора продолжает оказывать давление на котировки доллара, т.к. долларовая ликвидность продолжает оставаться значительной.

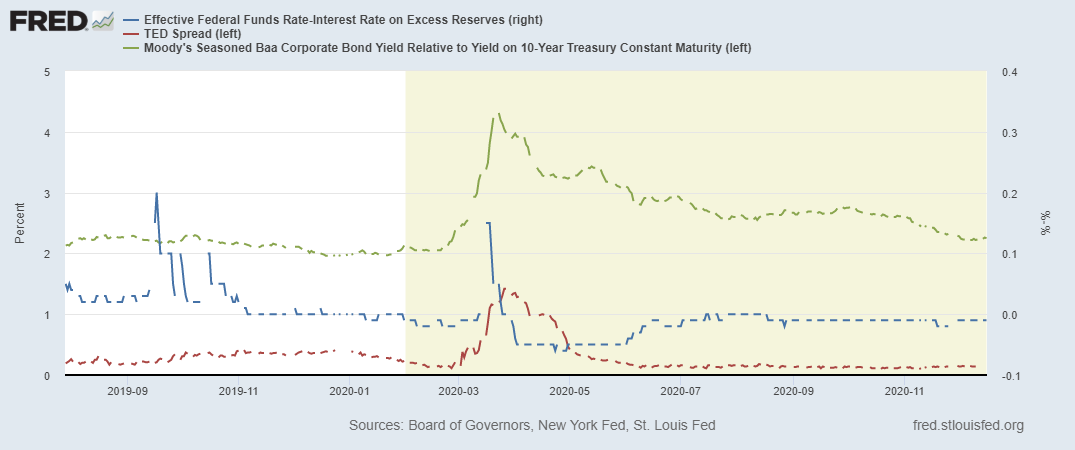

Далее глянем на дифференциалы ставок

Синяя линия – самый главный, на мой взгляд главный дифференциал на рынке ставок, это разница между учетными и рыночными ставками, пока показатель ниже ноля, доллару будет сложно поднять голову.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Мы уже видели, что дневные РЕПО для нерезидентов на минимальных уровнях с 2015 года, т.е. дефицита ликвидности за пределами США нет.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис. Ситуация на рынке корпоративного долга начала ухудшаться и третью неделю данный спред продолжает расти.

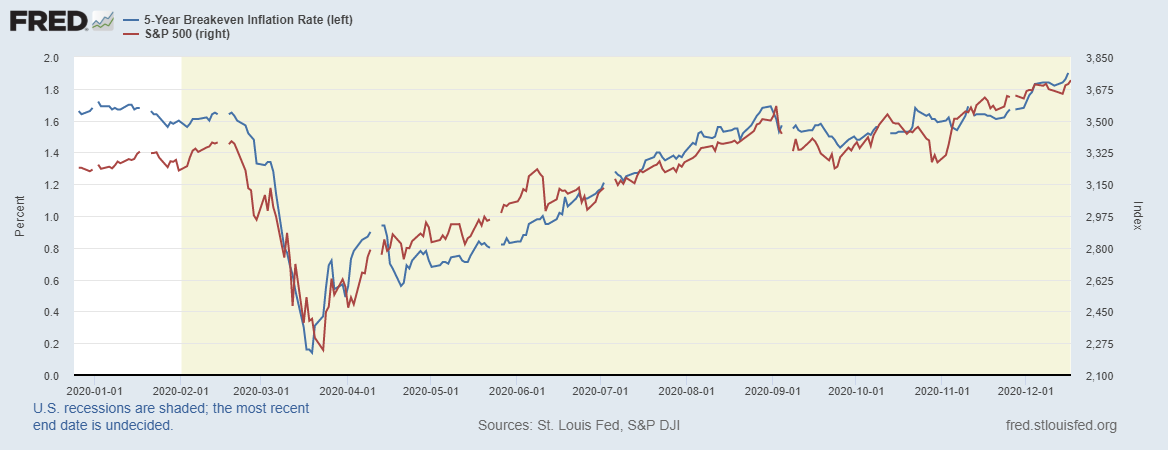

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель вышел вверх из боковика, инфляционные ожидания нарастают на фоне рефляционной политики, что явно не на руку ослаблению доллара и росту товарного и фондового рынка;

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционной политикой ФРС.

ВЫВОД

Ситуация в экономике США продолжает оставаться невыразительной: восстановление продолжает, но в декабре наблюдается ухудшение темпов роста делового цикла, что снижает спрос на деньги и ликвидность оседает в сбережениях и не идет в экономику – кредитование остается слабым.

ФРС ничего внятного не сказала, как-то и ожидалось, Пауэлл всеми силами убеждал рынок в настойчивости рефляционной политики и у него все получилось: доллар пошел ниже, поддержав товарный, фондовый и развивающиеся рынки.

Доллар под катком монетарной политики, и, судя из перспектив, так продлится еще долгое время, пока экономика не заработает в полной мере, что поглотит излишки.

Также мы знаем, что кол-во заявок на пособия по безработице на прошлой неделе продолжило расти, т.е. состояние экономики ухудшается.

--------------------------------------------------------------------------------------------------------------------------------------

За оперативной информацией по финансовым рынкам приглашаю всех желающих в свой канал Телеграмм: https://teleg.run/khtrader

Мой канал Ютуб http://www.youtube.com/c/ЕвгенийХалепа в котором по выходным выкладываю еженедельные прогнозы финансовых рынков.