Пробежка по рынкам

Top of mind

Как мы писали ранее, январь был месяцем положительного матожидания — рынки исторически растут в эти дни.

Но мы даже не могли представить, что в Джорджии победят демократы, получая тем самым карт-бланш на бюджетные траты, а ОПЕК проведет заседание по-бычьи.

Все это программирует позитив на 6–12 месяцев вперед и уже определило ралли в small cap компаниях в январе — на этом фоне мой американский портфель обогнал индекс и нарисовал +5% в USD за каникулы.

Впору задуматься о пузырях и том, как в период пузырей на рынке инвестировать — напишу вам об этом в следующий раз.

Сырье и валюта

На сырьевом рынке доминантой остаются:

- Push вверх в сырье на фоне ожиданий инвесторов больших госрасходов ($2,7 трлн в Европе, США и Японии одобрено в ноя-дек), роста потребления 2021, ужесточения экологических требований и запуска проектов в инфраструктуре / низких запасов.

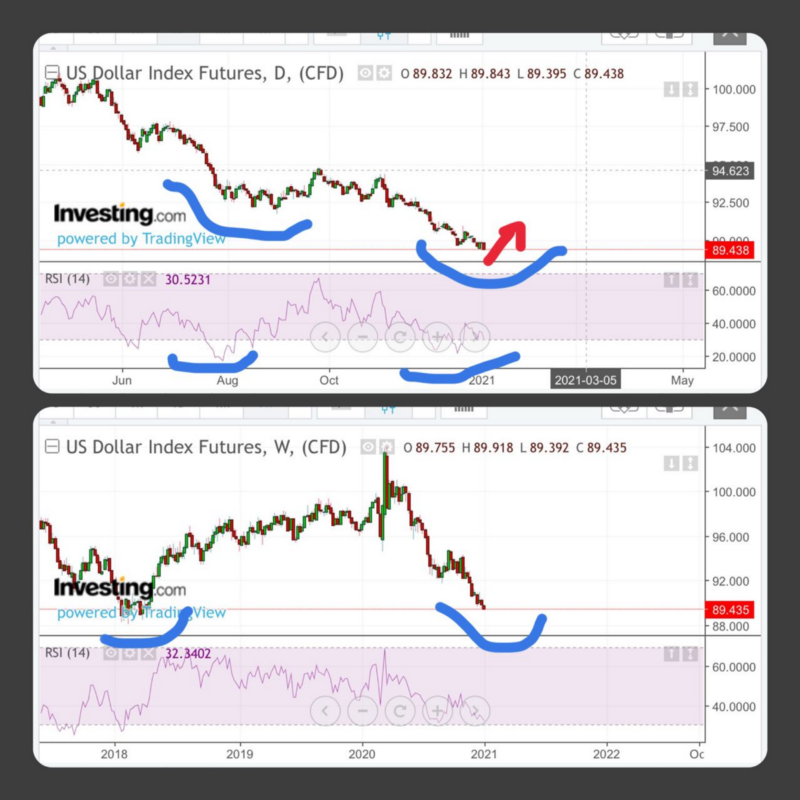

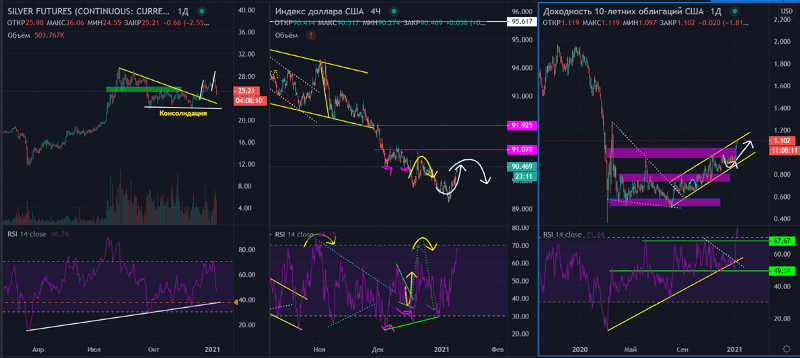

- Слабый доллар, в котором локально развернулась игра в повышательную коррекцию.

Как я предупреждал в декабре, в конце месяца на рынок пришла ликвидность от погашения госдолга на $1 трлн, а сейчас она изымается казначейством, что на фоне роста инфляционных ожиданий до 2%+ дает рост % доходностей облигаций в USD до 1,1%+.

Вот, кстати, инфляционные ожидания — им есть куда расти:

В этом контексте я жду, что доллар после роста DXY до 90,6–91,1 продолжит свой тренд на снижение, что поможет в среднесроке сырью переписать максимумы. Как это будет: дифференциал ставок между Европой и США вырос, так что спекулянты воспользуются этим и выкупят просадку в Трежерях, образовав тем самым приток денег в активы США. Но ненадолго. Аукционы Treasuries пройдут 11–13 января, 20–21 числа — думаю, в этих датах рост DXY возьмет паузу.

На полгода вперед мне нравится:

- Ставка на серебро против золота, которая играется при росте доходностей и оживлении экономик. Также достижимо $60–65 по BRENT на короткий промежуток времени.

- Ставка на рубль против USD от 74,8 до 70,6.

Рынки акций РФ и США

Оба рынка остаются в бычьем тренде. Он пробовал было корректироваться, и я ставил на снижение на своем портфеле, но Джорджия и ОПЕК не оставили медведям шансов.

Поскольку в моменте рынок остается достаточно нагретым (S&P на 13% выше 200-дневной средней, индекс MSCI EM на максимуме за 5 лет, а РТС на локальном максимуме), то вполне вероятен выпуск пара, но я думаю, что инвесторы будут пользоваться просадками для покупок, как это было в декабре в РФ.

Вот мои мысли по отдельным направлениям:

- Я жду сохранения тренда на рост в компаниях B2B digital — Okta, Square, Twilio и др.

- Жду, что нефтегаз в 1П 2021 даст ещё 10–20% в USD, и сектор не стоит продавать. Газпром может достичь 250–260Р, Новатэк 1450–1500Р в силу локальной бычки на рынке газа (выше фундаментала, но локально сильный газ — аргумент).

- На рынке США ввиду избытка денег делаются IPO. А в РФ я жду SPO от Распадской, М.Видео, Черкизово, Газпромнефти, и таким событиям может предшествовать рост акций примерно на 30%. Все дело в том, что эти SPO будут не привлечением нового капитала, а продажей в рынок уже имеющихся акций, увеличат free float, и акционеры будут заинтересованы слить акции в SPO в максимально разогретом состоянии.

- Золото переходит в большой боковик, и вслед за ним режется фундаментал для сектора: акциям есть куда расти, но они могут на несколько месяцев заскучать относительно других направлений.

- АФК Система видимо скоро выведет Сегежу на IPO и также будет ликвидировать дисконт к стоимости OZON и МТС, которые продолжают дорожать. 40Р разумная цель.

- Акции Tinkoff ушли в стратосферу, и не стоит мешать им побыть в пузыре. Послежу за включением в MSCI и может быть потом включусь в игру.

Удачи на рынках!