Опционы+ОФЗ, альтернатива FXRU.

Допустим, мы хотим собрать портфель из облигаций, но при этом застраховать себя от обесценивания рубля.

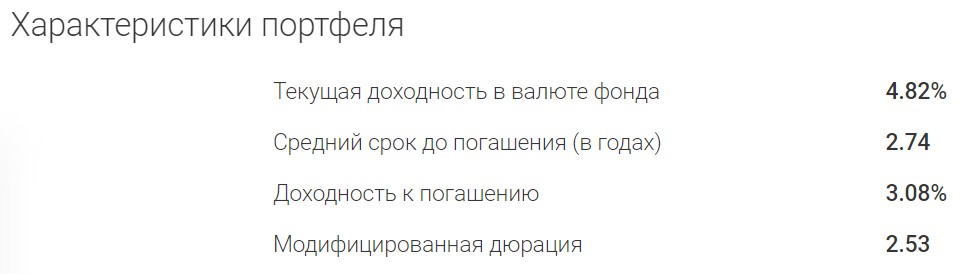

Для этого есть прекрасный инструмент в виде ETF FXRU. Это такой готовый портфель из еврооблигаций (облигации, уже торгуемые не в рублях, обычно доллары).

Но если посмотреть на текущую доходность она равна 3,08% годовых.

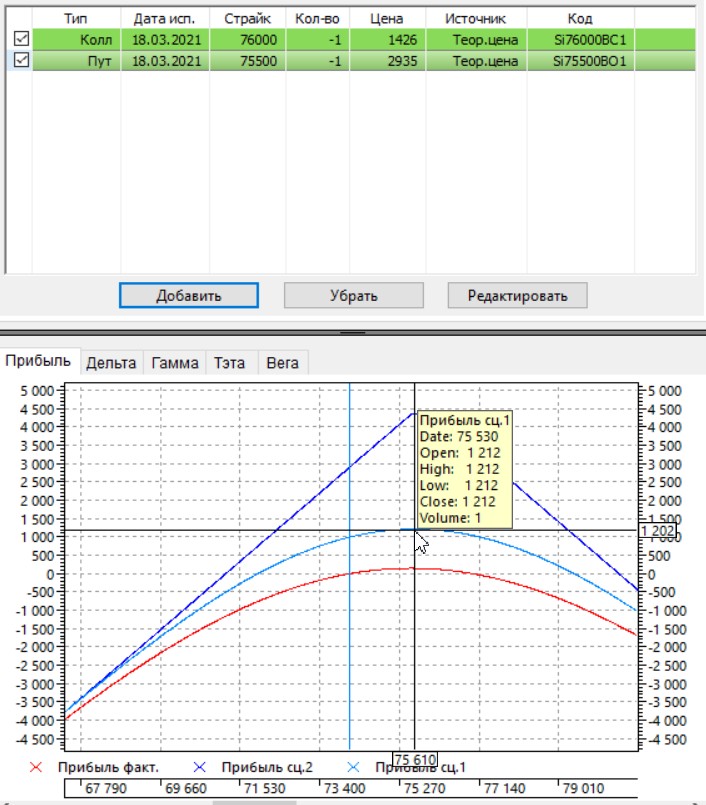

А теперь посмотрим сколько дают опционы. На картинке я собрал стрэнгл немного выше текущей цены.

Если доллар начнет расти сегодня-завтра, мы будем в небольшом плюсе. Здесь временная премия на два опциона дает 2852р. 2852/74000*100=3,85% менее чем за квартал, и без плечей. Опять же, если рубль будет укрепляться премия нам компенсирует укрепление в 2,8 рубля. Чтобы такое укрепление рубля перекрыл FXRU, придется ждать больше года.

Минусом, на первый взгляд, кажется недостаточная дельта. Но через месяц на уровне 75530 у нас на каждую тысячу долларов будет прибыль 1212р. 1212/74000*100=1,63% за месяц!!! Опять бьем FXRU. Да, конечно, не исключено что начнется Армагеддон прямо в день, когда вы соберете конструкцию, и поднимется волатильность до небес, которая поднимет ценник на наши опционы. Но мне лично нравится здесь преимущество в сценариях, когда рубль укрепляется или не падает. Также если вы боитесь, что доллар как бы перемахнет через 75-76, сразу, например, на 80, вы можете просто продать только пут с тем же страйком. И даже здесь временная премия в 1426р/74000*100=1,9% за квартал. Что также больше, чем 3,08% в год.

Теперь подумайте о том, что под каждую пару стрэнгла нам требуется ГО в размере 4000 рублей. На свободный кэш мы можем также купить ОФЗ с погашением через квартал-полгода и заработать еще 3-4% (но уже годовых).

Подписывайтесь на мою телегу, Это вдохновляет писать

t.me/deertrades